文 | 野马财经 武丽娟

编辑丨高岩

知名酒企“爱”上银行早已不是新鲜事。

二级市场上,贵州银行(6199.HK)与二股东贵州茅台(600519.SH)关系匪浅;2018年登陆H股的泸州银行(1983.HK),泸州老窖(000568.SZ)为其第一大股东,持有约15.97%股份,数年间泸州银行资产规模由825亿元扩至近1500亿元。

如今,背靠五粮液和天风证券(601162.SH)的宜宾市商业银行(下称“宜宾商行”)也踏出冲刺H股IPO的第一步。

近日,宜宾商行公示了两则招投标信息,正针对港股IPO项目公开选聘联系保荐机构和主承销商以及会计事务所。

截至2021年末,宜宾商行资产总额为618亿元,资产规模相对较小。2020年、2021年,该行的营业收入分别为12.86亿元、17.55亿元,净利润分别为1.53亿元、2.61亿元。

2021年末,宜宾商行提出了打造“千亿上市银行”的目标。在白酒龙头五粮液的加持下,宜宾商行能否圆梦?

启动赴港IPO,大股东为五粮液

招标公告显示,在会计师事务所的投标资格要求中,投标人需要在最近五年内作为审计机构,完成中资银行H股IPO项目不少于1个。

同时,联席保荐机构及主承销商及营销总体协调人选聘也有要求,项目现场负责人需要具有丰富的中资金融机构H股上市项目经验,其中2017年至今作为保荐机构完成1个以上中资银行在H股上市。

宜宾商行于2006年正式营业,是在原宜宾市城市信用社基础上改制设立的股份制地方金融机构。

成立近15年来,宜宾商行经历四轮增资扩股。

2008年第一轮增资扩股时,宜宾商行注册资本增至5.33亿元。2015年,通过增资扩股,引入了超宇集团、西南石材城、天风证券等股东,股本增至12亿元。第三次增资扩股后,截至2020年6末,天风证券、五粮液、嘉兴嘉源信息科技分列前三大股东,持股比例分别为14.57%、13.16%和9.95%。而在2021年第四轮增资扩股时,该行注册资本已由初始的1.06亿元增至39亿元,跃升至四川省内城商行第二位,仅次于四川银行。

截至2021年末,宜宾商行有5户持股超过5%的股东,包含五粮液集团(持股19.99%)、天风证券(5.18%)等。

作为一家“酒系”银行,宜宾商行的多个特色贷款业务均与酒有关。围绕白酒产业链,推出了五粮贷、白酒互助信用贷、名优酒企高管信用贷等信贷产品。早在2013年宜宾商行就将该行酒圣路支行定位为白酒产业服务的专营支行;同时宜宾商行与五粮液集团展开合作,于2017年成立了宜宾市商业银行五粮液支行,服务于五粮液及其上下游产业链,如包含大量小微企业的经销商和厂商。

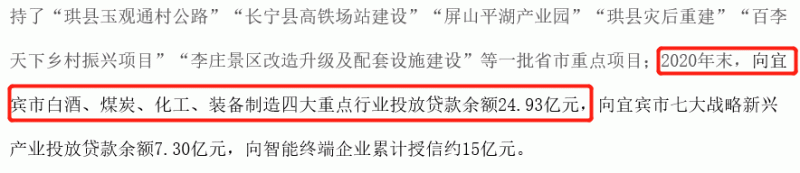

据《宜宾日报》报道,2016年至2021年,宜宾商行向白酒、煤炭、化工、装备制造四大重点行业投放贷款85亿元。官网显示,2020年,向上述四大行业投放贷款余额24.93亿元。

《宜宾日报》去年7月份一组数据反应了贷款流向:仅该行酒圣路支行累计投放酒类贷款37.37亿元,2020年末酒类企业授信余额8.73亿元,占支行总授信余额的89.07%。同时,五粮液支行成立近4年来,累计为五粮液经销商签发银行承兑汇票223笔,合计金额112亿元。

来源:宜宾商业银行官网

2021年报显示,宜宾商行存款余额422.6亿元、贷款余额304.09亿元,分别比年初增长15.05%、37.82%。在贷款类型中,主要聚焦在公司贷款方面,2020年、2021年的公司贷款占比均超80%。

零壹研究院院长于百程表示,在贷款类型中,城商行立足城市,企业经济的发展一般较好,因此城商行的对公贷款规模占比普遍较大。上市城商行上半年对公贷款占比普遍超过50%,贵阳银行、成都银行、郑州银行均超过70%。宜宾商行对公贷款超过80%的比例比较高。银行贷款侧重对公还是个人,与当地经济结构,竞争态势和银行战略均有关。不过总体看,随着银行零售转型的趋势,近些年银行对公贷款的比例普遍下降。

负债逐年升高,净利润波动大

近些年,城商行发展良好,受益于城市经济的发展、银行市场化改革以及数字化水平的提升,其整体发展速度处于银行中上水平。

于百程介绍,城商行是立足城市的地方金融机构,主要服务本区域经济,因此其业务与本区域的经济情况关联较大。从42家A股上市银行数量看,城商行有17家。在今年第三季度,17家城商行中9家营收实现10%以上增长,12家净利润实现10%以上的同比增长,特别是净利润表现,是A股上市银行中表现最好的板块。当然,城商行的业绩也出现分化。

宜宾商行在资产质量方面较为良好。2020年不良贷款率为1.9%,高出同期全国商业银行1.84%、全国城商行1.81%的平均水平。2021年降为1.74%,较2020年有所下降,高于全国商业银行(1.73%)、低于全国城商行(1.9%)的平均水平。

资本充足率反映商业银行在存款人和债权人的资产遭到损失之前,该银行能以自有资本承担损失的程度。2021年,宜宾商行的核心一级资本充足率、一级资本充足率、资本充足率分别为16.57%、16.57%、17.64%,均较2020年末有所上升。

2020年、2021年,宜宾商行的营业收入分别为12.86亿元、17.55亿元。不过,近7年来净利润波动比较大,净利润增速于2016年由正转负,随后的四年时正时负。2020年,净利润增速由负转正至18.6%。具体来看,2015年-2021年,净利润分别为3亿元、2.95亿元、1.66亿元、1.68亿元、1.29亿元、1.53亿元、2.61亿元,净利润增速分别为6.01%、-1.67%、-43.73%、1.20%、-23.21%、18.6%、70.59%。

来源:宜宾商业银行年报

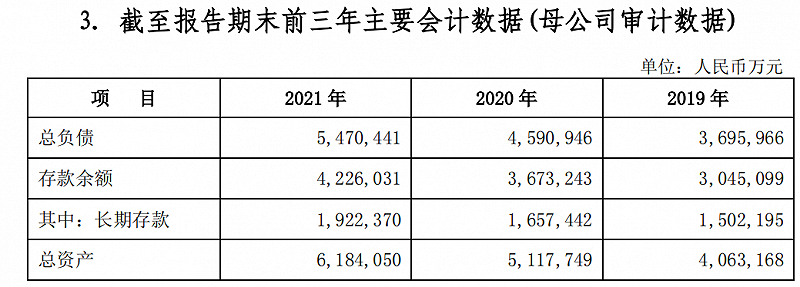

同时,近年来,宜宾商行总负债逐年升高,由2019年的369.6亿元上升至2021年的547.04亿元。

据银保监会统计数据,2021年,城商行的资产负债规模增速分别为9.7%和9%,分别高于银行业平均水平1.7和1.3个百分点,增速高于国有大型银行和全国性股份制银行,略低于农村金融机构。

于百程表示,银行的业务模式主要是负债经营,上市银行资产负债率均在90%以上,资产负债规模可以看出银行的总体规模,宜宾商行500多亿负债不算大。2021年A股上市城商行负债规模最小的是厦门银行3062亿元,A股全部上市银行中,2021年负债规模最小的是农商行瑞丰银行,为1230亿元。

“千亿上市银行”之路还有多远?

2021年12月10日,宜宾商行董事长薛峰、行长杨兴旺均提出“千亿上市银行”的目标。具体为:2022年资产规模达到700亿元以上,力争2023年、确保2025年实现上市,2025年总资产1000亿元以上。

2019-2021年末,宜宾商行的总资产分别为406.32亿元、511.77亿元、618.41亿元。资产规模以每年新增100亿元的速度增长。

IPG首席经济学家柏文喜表示,按照宜宾商行目前的体量及业绩情况,未必不能实现此前订立的目标。因为除了通过上市推动自身加速发展之外,上市后的宜宾商行还可以利用自身的上市公司地位加快行业并购与整合,快速做大自身的同时也提升行业竞争力。

值得一提的是,除了投资宜宾商行,五粮液集团还是四川银行的股东,持有其5.5%股份,为第四大股东。

事实上,除五粮液集团外,不少酒企早已不仅仅专注于酒业,而是将资本触角伸向了更为广阔的金融业。

投资银行的白酒企业名单有一长串。如贵州茅台是贵州银行、贵阳银行、仁怀茅台农商行的股东。而仁怀茅台农商行的前十大股东中,包含仁怀酱酒集团、贵州钓鱼台国宾酒业、贵州五星酒业集团等8家酒企。

古井贡酒的母公司——安徽古井集团则是亳州药都农商行第一大股东,持股比例为9.25%;山西杏花村汾酒集团是当地交城农商行第一大股东,持股26.67%;泸州老窖集团则是泸州银行的第一大股东,目前合计持有该行约15.97%股份。

对于酒企和银行的结合,深圳汇合创世投资管理有限公司董事长王兆江认为,第一,酒企入股后一般有融资便利,比如方便自己扩产或经营融资;第二,白酒企业通常现金流多,可以通过银行转化成资本生息;第三可以有助提升自身产业链上下游金融需求,打造一个更稳固的经营生态。

白酒龙头加持,是否会对宜宾商行的上市进程有利呢?柏文喜表示,很多白酒企业都有入股银行,这个现象背后一方面反映了白酒企业相对雄厚的资金与对自身持续增长难度的担忧,另一方面也体现了作为国有企业的白酒企业入股当地城商行的影响力。尤其对筹谋上市的城商行来说,地方政府推动相关资源的支持十分重要。

背靠“大树”自然好乘凉,好好修炼“内功”也是重要课题。你了解宜宾商行吗?看好其上市前景吗?留言聊聊吧!