文|道总有理

2023年即将落下帷幕,回望智能手机行业,在逐渐被拉长的换机周期下,寒冬的冷冽依旧侵袭着整个行业,而不出意外地,折叠屏手机再次逆势增长,成为低迷之中的亮点。

根据CINNO Research数据显示,2023年第三季度,中国市场折叠屏手机销量达198万部,同比增长175%,环比增长70%。另外,DSCC发布的2023年折叠屏手机市场报告则显示,Q3全球折叠屏手机市场,出货量比上一季度增长215%,达到700万台,年度同比增长16%,且已连续第十二个季度同比正增长。

回想2019年的2月20日,三星发布了全球首款面向广泛消费者的量产折叠屏手机,如果将其看作折叠屏手机发展的起点,折叠屏手机这一赛道已经走过了4年多的时间。今年无疑是至关重要的一年,技术突破、性能升级、价格下探,折叠屏手机对消费者的吸引力逐渐变大。

而且最新消息爆料,苹果正在积极研发折叠屏新品,预计将在2024年年底公布。

这一消息对我国折叠屏手机的发展亦好亦坏,苹果推出折叠屏产品,必然更具有带动作用,有助于折叠屏走向大众化,可相反地,国产手机厂商谁也不希望这个破局者是苹果。目前,真正称得上革命性的折叠屏手机,还没有出现。

折叠屏还无力与直屏“一战”

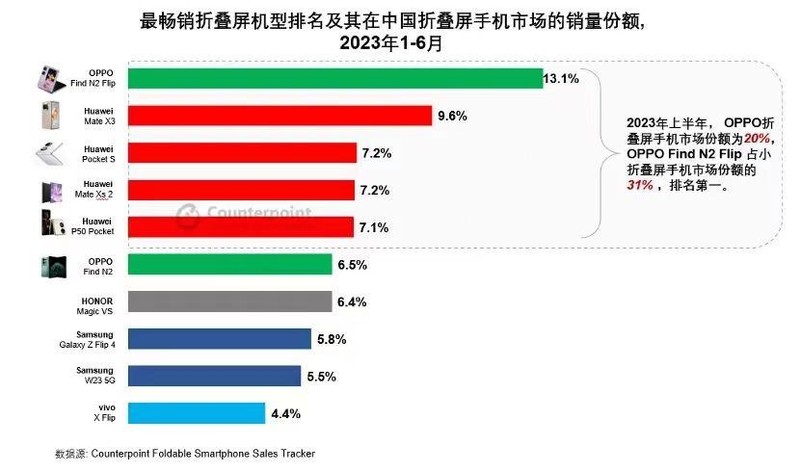

今年国产手机厂商的折叠屏手机,可谓亮点满满:华为Mate X3在万元以上超高端折叠屏市场一骑绝尘,OPPO Find N2/N3 Flip 引领小折叠市场,荣耀三连击,接连发布Magic V2、Vs2、V Purse,其中Magic V2仅用4个多月时间就突破了80万台的销量。

而从这些产品中可以清晰地看到折叠屏手机今年在性能和轻薄度上的重大突破。

以往,在传统智能机的影像能力已经发展到媲美单反、不断拉高用户体验标准的时候,折叠屏手机不得不为了“轻薄”而牺牲影像能力,同样地,芯片、屏幕等方面的差距也让折叠屏手机的性能体验落后于旗舰机。今年,国产手机厂商们则对标旗舰机,纷纷将旗舰级芯片、旗舰级影像、120Hz刷新率、电池新技术等等,配备到折叠屏手机上,使产品性能更为完善。

当然折叠屏手机的最大挑战在于轻薄度。受益于铰链、盖板和柔性面板迎来了一波升级,一方面,折叠屏手机的重量首次接近传统直板手机;如 Magic Vs2,荣耀把机身重量从V2的231g进一步降到229g,荣耀V Purse的重量更是降低为214g。

另一方面,折叠屏手机变得更薄、体验感更好;如Magic V2 ,荣耀将折叠屏手机(折叠态)的厚度下探到了9.9mm。

除了产品,今年折叠屏手机最至关重要的变化,是价格下探,这让折叠屏手机走出昂贵价格的约制,有了走向大众化的关键前提。

据艾瑞咨询的数据显示,2021、2022、2023年前三季度中国市场折叠屏手机发布产品平均售价分别为12598、9238、8846元,价格下探幅度非常明显。其中横向折叠屏中,荣耀Magic Vs2起售价为6999元,荣耀V purse起售价为5999元;而纵向折叠屏,其价格区间也已进入5000-6000元的区间。

这意味着折叠屏手机的价格逐渐和直板的旗舰机位于同一区间,未来将直接和旗舰机正面竞争。

不过,现在看来,价格的降低并没有把消费者大批拉到折叠屏的阵营。以荣耀Magic V2和OPPO Find N2 Flip为例,作为折叠屏手机中的畅销款,荣耀Magic V2用了4个多月的时间突破80万台,到12月底,有望突破百万,而Counterpoint数据预计Find N2系列上半年累计销量突破50万部。

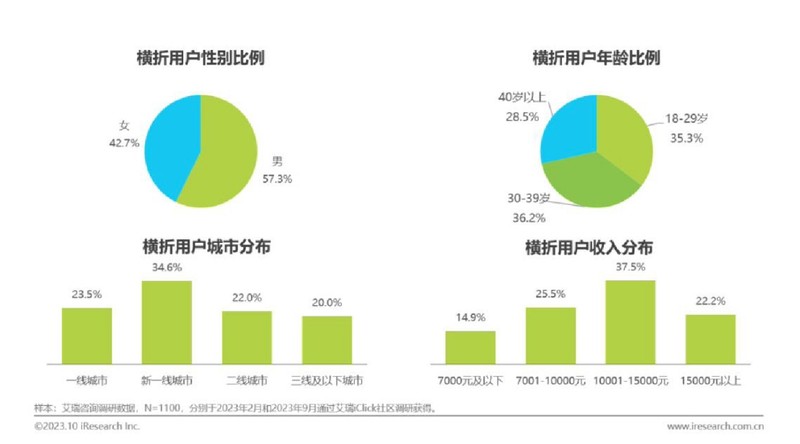

这个数字的增长固然值得欣喜,可相比iPhone15系列、小米14系列等直板的旗舰机销量仍逊色不少,在高端机的销量榜单排名中,几乎没有折叠屏手机的身影。而且从折叠屏的受众群体来看,它始终没有走出一线城市高收入男性的范围,据艾瑞咨询的报告显示,在城市和收入分布上,横向折叠屏手机的大部分消费者居住于经济条件较为优越的一线及新一线城市,竖向折叠屏现有用户多为一线及下沉市场的中青年群体。

归根结底,没有一个跨跃性的、创新性的折叠屏“爆款”手机,其实很难打破折叠屏和直板的界限,折叠屏手机也无法进入一个大众化普及的阶段。

折叠屏让国产手机高端化了吗?

很大程度上讲,目前折叠屏手机的战略价值要高于落地实用价值。一是,华为、三星这样的头部品牌都试水折叠屏,其他厂商不做,唯恐失去机会或者落后于人;二是,国产手机厂商想冲击高端市场、争抢更多的利润,实现弯道超车,折叠屏手机在硬件堆料越来越不起作用的情况下无疑成了最合适的选择。所以说,折叠屏手机寄予的是国产手机高端化的希望。

在手机厂商的努力下,折叠屏已经成为高端市场主流的手机形态之一。根据Sandalwood 监测的2023年截至10月的中国电商市场数据显示,折叠屏智能手机的累计销量达到115万台,同比增长高达112%。这一成绩显然证实了折叠屏手机在高端市场上得到认可。

但这是否意味着手机厂商依靠折叠屏手机成功走向高端化了呢?

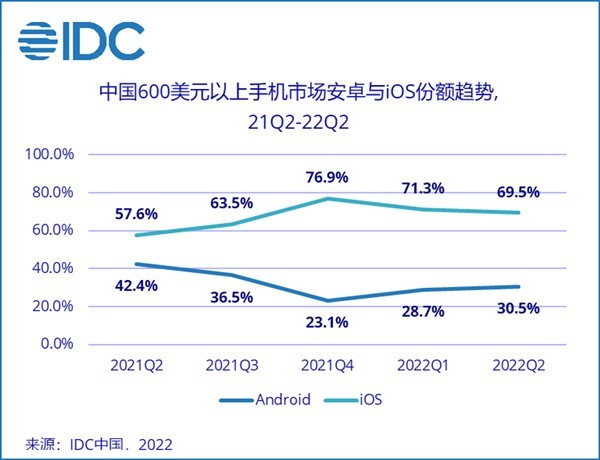

从苹果来看,根据IDC整理的中国600美元以上手机市场趋势图能看出,从2021 Q2开始,苹果iOS的份额就不断上涨,2021 Q4达到顶峰,直接霸占了70%以上的市场,到2022前两个季度,仍维持在70%左右。而根据今年IDC的报告,上半年中国高端手机市场品牌份额排行榜中,苹果市场份额降到67.0%,安卓份额开始回升至30%。

苹果市场份额的减少,自然是受安卓高端手机的压力,只是主力却未必是折叠屏手机。

因为折叠屏手机的占比毕竟还偏低。目前,折叠屏手机在售价大于4000元的手机市场中占比6%,在售价大于6000元的手机市场中占比为12%。

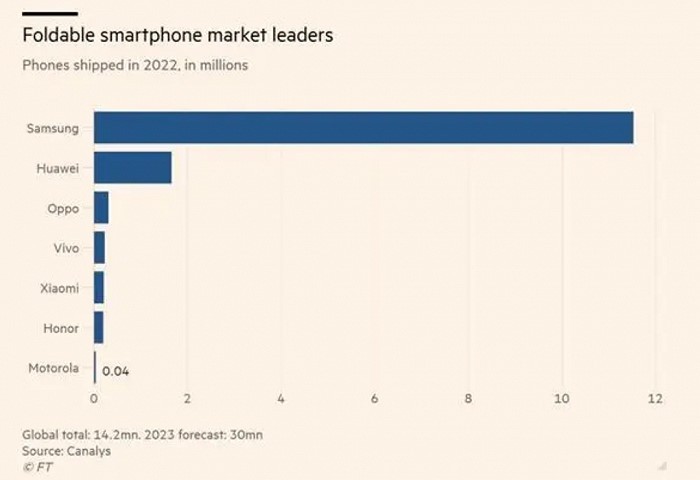

具体看除苹果外的手机厂商,三星四年多前押注于折叠屏手机,希望通过推动iPhone所缺乏的硬件进步,维持其高端用户群,但迄今这一押注还没有成功。三星电子增收不增利就是证明,去年,三星电子销售额为302.2314万亿韩元,同比增长8.09%,可其营业利润为43.3766万亿韩元,同比下降15.99%。

这个数字说明尽管三星占据了全球折叠屏手机近80%的份额,可高端的折叠屏手机还没有助其进一步打开利润空间。

OPPO今年依靠折叠屏手机博得了不少赞誉,尤其是,双旗舰Find X6系列和Find N2 Flip系列帮助OPPO在600美元以上高端市场份额进入了前三位,这不得不说是一大进步。可虽说是排名第三,OPPO仅4.2%的占比与苹果、华为相差太多,不在一个竞争层面。

实际上,有一点我们需要认清,折叠屏手机目前并不是以硬件性能、独特的软件生态或高壁垒的自主技术立足于高端市场的,而是高昂的价格让其卡在了高端市场上。这和国产手机厂商冲击高端市场先把定价提上来有些类似,可事实证明,高涨的价格带不来品牌高端化的升级。

尤其是当手机厂商都采用同一个路子,本来高端的东西也显得不那么高端了。

国产厂商分不到最大的蛋糕

近几年,国产手机厂商对于高端市场的野心早已显露无疑,对他们而言,高端市场不仅意味着挑战苹果、从追随者变为引领者,更直接的是庞大的利润。折叠屏手机处于高端市场,可它是否代表着利润的蛋糕更大呢?

魅族的前副总裁李楠曾表示,一个普通5G手机零件成本约3000元,升级为折叠屏后,屏幕额外需要约1400元,再加上电池等其他部件,一款折叠屏手机的零件成本预计5000元。此外,屏幕开模、结构件模具、铰链设计以及软件研发成本,均摊至每台手机约15000元,一款折叠屏的利润微乎其微。

另外,据公开资料显示,OPPO Find N铰链单个成本达到800元,vivo X Fold铰链成本一度超过1200元,基本与手机屏的成本相同。

折叠屏手机要想降低成本,将价格继续下探,只能取决于铰链、屏幕等主要零配件成本的下降,但问题来了,手机厂商在定价上的话语权可能不大。一方面,折叠屏手机的部分硬件供应仍由国外主导,国产化导入进程缓慢,整机成本在短期内很难大幅缩减;另一方面,折叠屏手机的出货量跟直板手机相比还差太多,短期内无法倒逼上游供应商加快研发和测试,降低成本。

也正是这个缘由,让三星在折叠屏手机及围绕折叠屏形成的产业链上独具优势,因为其既是品牌商,又是供应商。

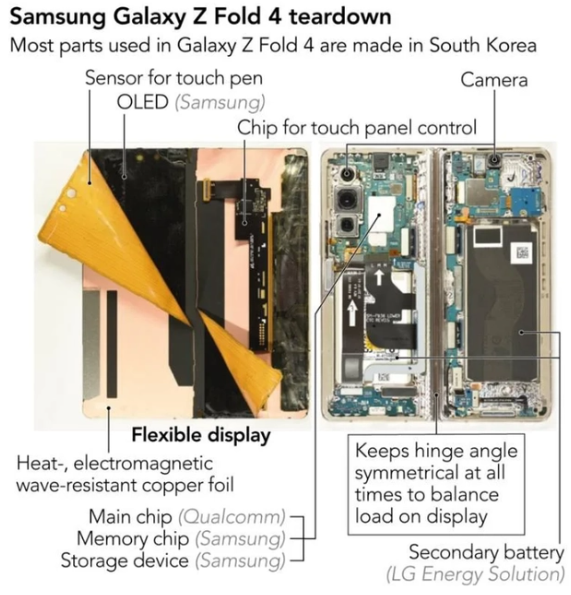

有日媒拆解了三星的新款折叠屏手机“Galaxy Z Fold 4”,并与其他机型进行了对比。报告发现,这款手机零部件价格加在一起的估算成本约为670美元,在销售价格中的占比不到40%,成本率甚至低于苹果的旗舰机型“iPhone14 ProMax”(46%)。

另外,通过对Galaxy Z Fold拆解后还发现,三星采用了很多韩国生产的零部件。由此可见,这场由三星掀起的折叠屏新潮使得三星及韩国的零部件供应商成了最大的受益者,如果折叠屏手机的销量进入爆发期,三星所能占领的市场利润将更大。这也正是三星极力押注折叠屏的原因。

国内一众厂商自然不会白白“养”肥了韩国公司,今年折叠屏行业价格的下滑就是由于国产化材料的大面积引入。

CINNO Research的数据显示,在2023年上半年全球智能手机柔性OLED面板市场的出货量份额中,三星显示占46%,京东方占23%,LG显示(LGD)占10%,居前三位。其中,三星显示、LG显示的份额在收缩,而京东方的份额在增加。这对国产手机厂商无疑是最好的消息,如果国产化程度增强,他们也将在定价上更有主动权。

回看折叠屏手机这四年多的变化,技术和体验上的改变有目共睹,但一个根本性的问题仍然存在,就是折叠屏是否是未来手机的形态?折叠屏是否在走创新的弯路?不断攀升的销量似乎并不能回答这个问题。

在这些看似骄傲的数字下,手机厂商们仍需小心翼翼。