6月10日,湖北银保监局一连发布两份关于银行增资扩股方案的批复,汉口银行、湖北银行双双获批。

汉口银行、湖北银行均谋求上市多年,然而两家银行去年经营情况却不容乐观,净利润都出现了两位数下跌,资本补充压力不小。

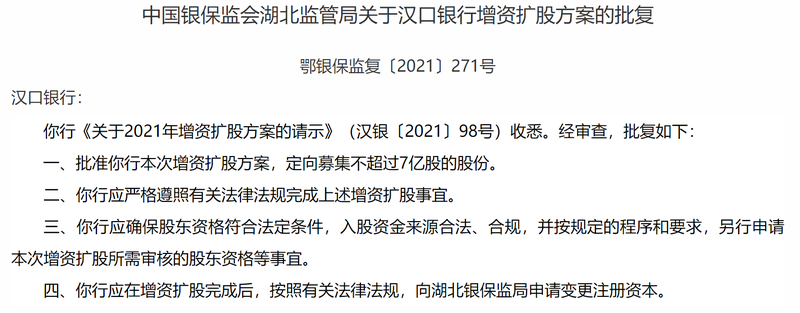

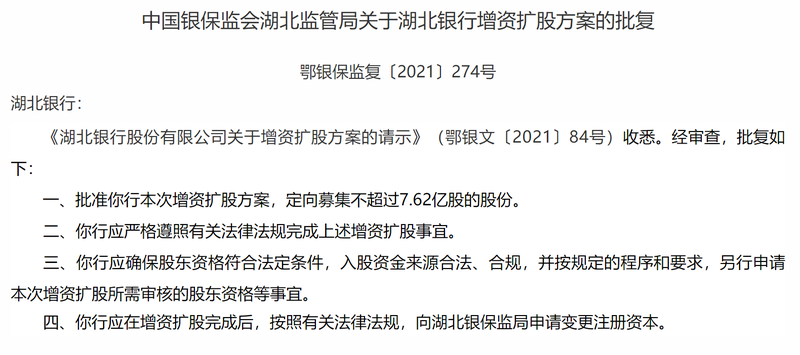

增资扩股方案获批

批复显示,湖北银保监局批准汉口银行增资扩股方案,定向募集不超过7亿股的股份。另外,批准湖北银行增资扩股方案,定向募集不超过7.62亿股的股份。

按照要求,两家银行应严格遵照有关法律法规完成上述增资扩股事宜。同时,应确保股东资格符合法定条件,入股资金来源合法、合规,并按规定的程序和要求,另行申请上述增资扩股所需审核的股东资格等事宜。在增资扩股完成后,都要按照有关法律法规,向湖北银保监局申请变更注册资本。

营收利润均双降,资本补充压力大

汉口银行和湖北银行均为湖北地区城商行,根据其2020年年报,这两家银行去年均出现营收与利润双降,汉口银行净利润更是跌超50%。同时,两家银行都面临着资本补充的压力。

汉口银行去年业绩披露,截至2020年末,该行营业收入为56.02亿元,同比下降12.72%;归属于公司普通股股东的净利润为10.62亿元,同比暴跌53.14%。

在资产质量方面,其表现也不尽如人意。2020年末,该行不良贷款率为2.93%,较2019年末的1.71%上升了1.22个百分点,较2018年末的2.11%也有所抬升;同时,拨备覆盖率从2019年末的240.71%下降至2020年末的136.52%,同时也低于2018年末的158.23%。

不仅如此,该行资本充足率相关指标已连续两年下跌。2020年末,该行核心一级资本充足率、一级资本充足率、资本充足率分别为8.15%、8.94%、11.82%,而2019年末上述三项数据为9.49%、9.49%、12.92%,2018年末则为10.19%、10.19%、13.60%。

无独有偶,湖北银行的经营情况也不容乐观。

该行2020年年报显示,截至去年年末,湖北银行实现营业收入78.21亿元,同比下降了2.27%;净利润15.53亿元,同比下跌了20.78%。资产质量方面,不良贷款率为2.49%,较上一年抬升0.5个百分点,且拨备覆盖率出现了下滑。

此外,该行同样面临资本补充的压力。其2020年末的核心一级资本充足率、一级资本充足率、资本充足率分别为11.01%、11.01%、13.11%,相较2019年末的11.80%、11.80%、14.01%均有所下滑。

IPO之路艰难跋涉

湖北地区有上百家银行,却尚未有一家银行登陆A股或H股。汉口银行和湖北银行已在IPO道路上跋涉多年,去年12月,湖北银保监局批准汉口银行向证监会申请A股IPO。

蓝鲸财经发现,早在十年前,汉口银行便意欲在A股上市。2010年12月,海通证券与汉口银行签署上市辅导协议,并于当月向湖北证监局报送该行辅导备案登记材料。此后,汉口银行也在年报中提及上市相关内容。在2016年报中,该行将上市列为未来三年九大举措之一。

值得注意的是,汉口银行的国有股确权问题一度成为该行IPO进程中的路障,海通证券在此前出具关于该行IPO的辅导工作备案报告中也多有提及。直至2020年1月,湖北银保监局批准武汉金控受让汉口银行约4.72亿股股份,受让后合计持有该行股份近4.72亿股,占该行总股本的11.44%,至此,该行国有股确权问题才得以解决。

此外,据海通证券2020年7月出具的关于汉口银行IPO的第四十三期辅导工作备案报告显示,汉口银行尚存在的主要问题是增资扩股,优化股权结构。

直至2020年年末,该行A股IPO终于有了新的进展。去年12月25日,湖北银保监局发布公告称,同意汉口银行向证监会申请首次公开发行人民币普通股(A股)股票并上市,发行规模不得超过13.76亿股。

同样,湖北银行的IPO之路走得也不轻松。

湖北银行成立于2011年,由湖北五家城商行新设合并而成。成立不久,该行“择机上市”消息频传,也曾多次在年报中透露上市意图。直至今年4月,湖北证监局发布《湖北辖区拟首次公开发行公司辅导工作基本情况表(截至2021年4月末)》,湖北银行赫然在列,中信证券为其辅导机构,意味着湖北银行正式启动上市辅导程序。