2021年已接近尾声,从今年三季报来看,18家上市白酒企业(顺鑫农业未纳入本次统计范畴)的业绩整体呈现增长趋势。

从排名来看,茅台、五粮液坐稳前两名位置,在其之下的酒企,几乎都在捉对厮杀,你来我往战局胶着。与之匹配的是不断攀升的销售费用,除了老大哥贵州茅台。不促不动,不促不销,成为横矗在每家酒企面前的巨大阴影。

存量市场的血腥竞争时代,来了!

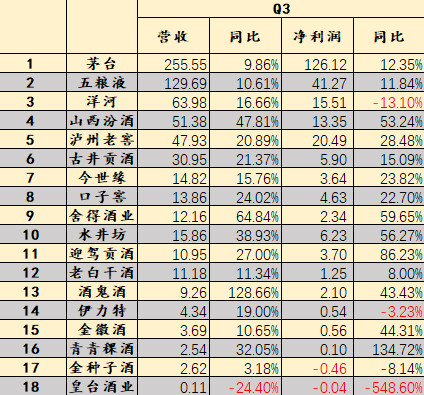

前三季度整体增长,Q3旺季表现平淡

换帅后的茅台业绩依然是一骑绝尘,1-9月营收746.42亿元,超过五粮液与洋河前三季度营收之和;净利润372.66亿元,五粮液、洋河、山西汾酒、泸州老窖、古井贡酒这五家排名2-6位的酒企净利润之和,与茅台相差仿佛。

白酒老大哥之位稳稳当当。

最近有市场传闻称,继普茅取消后,飞天茅台开箱令也将解禁。

这一说法未获茅台证实,但带来的影响不容小觑。同时,也提高了市场对于飞天的提价预期。

茅台新帅丁雄军若确实推动提价事宜,想必将茅台的净利润将更上一层。

五粮液表现稳健,其营收连续23个季度呈双位数增长,白酒老二的实力可见一斑。

这两年争议最大的是白酒老三,洋河与泸州老窖之间的竞争本来就在胶着中,斜刺里又杀出来一匹黑马——山西汾酒。

以营收排序

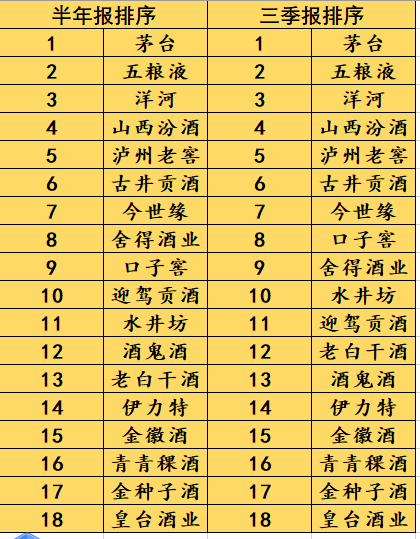

去年,泸州老窖还稳压山西汾酒一头,在今年上半年,座次已有调整迹象,汾酒的营收规模已超越泸州老窖,净利润则输泸州老窖一筹,但老窖的净利润比汾酒仅多不到7亿元。

再观三季报,洋河压住阵脚,营收净利润均占住白酒老三座次。但是细究起来,洋河超过汾酒46亿元,净利润超过老窖则不足10亿元。探花之位究竟鹿死谁手,且看年报表现。

而汾酒与老窖依然延续了半年报的格局,汾酒营收超过老窖30多亿元,而老窖净利润也压汾酒一头,相差近14亿元。一时难说输赢。

此外,值得注意的是,在传统销售旺季的第三季度,酒企的表现略显平淡。

在去年疫情影响基数较低的情况下,五粮液,山西汾酒、泸州老窖、古井贡酒、今世缘、口子窖、舍得酒业、水井坊、酒鬼酒、伊力特、金徽酒、青青稞酒这些酒企在Q3的营收净利同比增速均低于前三季度。

销售费用攀升,酒企竞争内卷化

虽然三季报整体表现颇为漂亮,但背后却是因为疫情原因导致去年业绩基数低,以及高增长下各大白酒企销售费用也大幅攀升。

除了金种子酒和皇台酒业,其余16家酒企均是营收净利润双增长,舍得酒业和酒鬼酒这两家从去年就脱颖而出的小黑马依然不俗,营收净利润两项均呈现三位数的增长。

一向低调的青青稞酒在今年也开始发力,营收增长50%以上,净利润翻两番以上。具体来看,青青稞酒的扣非净利润同样翻了将近两番。

有市场分析认为是青青稞酒近年来的高端化战略带来的成效。

从排名来看,与半年报相比,口子窖与舍得酒、水井坊与迎驾贡酒、酒鬼酒与老白干捉对竞争,互换位次。

不难看出,二线酒企受到一线酒企的下沉挤压后,竞争极为惨烈。

再来看上述6家贴身肉搏的酒企,其销售费用均是居高不下。除了迎驾贡酒这一个另类,其它5家酒企销售费用同比增长均有大幅增长,其中酒鬼酒更是三位数增长。

扩展到18家酒企来看,大多数酒企销售费用都在猛增,其中最为迅猛的是,山西汾酒、舍得酒业、水井坊、酒鬼酒、金徽酒,同比增长约在50%以上。

有意思的是,伴随着销售费用的攀升,这几家酒企的营收起势明显。山西汾酒增长66%、舍得酒业增长104%、水井坊增长75%、酒鬼酒增长134%。

消费品营销专家肖竹青对蓝鲸财经记者表示,业绩与高营销的增长都有前提,即建立在去年基数低的基础上;白酒行业已经进入存量竞争,以前婚宴用酒买二送一,现在已经演变至买一送一,不促不销,甚至有安徽酒企需要倒贴钱给经销商做陈列,不跟进就没市场,竞争压力非常大。

白酒行业分析师蔡学飞对蓝鲸财经记者表示,在一线酒企挤压下,白酒竞争内卷化,不扩张很难生存,但扩张又需要重金投入,不烧钱很难突出重围,这也是二三线酒企面对的困境。