(图片来源:视觉中国)

近日,恒大地产涉嫌债券信息披露违法违规案已由证监会调查完毕。经查明,恒大地产披露的2019年、2020年年报共虚增收入5641亿元,虚增利润920.11亿元。且恒大地产在5期共208亿元债券发行文件中引用了存在虚假记载的2019年、2020年年报相关数据,涉嫌欺诈发行。

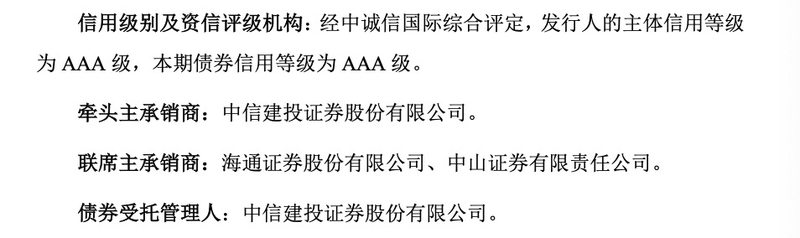

蓝鲸财经记者关注到,在恒大地产5期债券的发行,中信建投(601066.SH)为其中4期的唯一主承销商,“20恒大04”牵头主承销商为中信建投,海通证券(600837.SH)、中山证券为联席主承销商;资信评级机构中诚信国际,对5期债券及发行主体都给出了最高的AAA评级;审计机构普华永道则对恒大地产2019、2020年年报出具了标准无保留意见的审计报告;发行人律师为北京市金杜律师事务所。

尽管当前未追责至中介机构,但这并不意味着中介机构能够置身事外。

针对中介机构在恒大地产欺诈发行案中的责任问题,投行法务人士对蓝鲸财经记者分析道,当事主体以及中介机构都有一定责任,尤其是鉴于该案件涉及的财务造假金额极高,社会影响力较大,监管部门应该会对中介机构进行调查,理清是否存在未“勤勉尽责”的情形,不排除“一案双查”。

中介担责或为大概率事件

一份公告揭开了恒大地产巨额财务造假、欺诈发行的黑幕。

据证监会行政处罚及市场禁入事先告知书,恒大地产通过提前确认收入方式财务造假,导致2019年恒大地产虚增收入2139.89亿元,占当期营业收入的50.14%,对应虚增成本1732.67亿元,虚增利润407.22亿元,占当期利润总额的63.31%;2020年恒大地产虚增收入3501.57亿元,占当期营业收入的78.54%,对应虚增成本2988.68亿元,虚增利润512.89亿元,占当期利润总额的86.88%。

除了上述虚增收入和利润的问题外,恒大地产还涉及欺诈发行,5只公司债总计发行规模共208亿元。这些债券包括“20恒大02”“20恒大03”“20恒大04”“20恒大05”以及“21恒大01”,发行规模分别为40亿元、25亿元、40亿元、21亿元和82亿元。

恒大地产在发行上述债券过程中公告的发行文件中分别引用了存在虚假记载的2019年、2020年年度报告的相关数据,被定性涉嫌欺诈发行。

梳理来看,这5期债券的发行,中信建投为其中4期的唯一主承销商,另一期“20恒大04”牵头主承销商为中信建投,海通证券、中山证券为联席主承销商;中诚信国际作为受托资信评级机构,对5期债券及发行主体都给出了最高的AAA评级;普华永道则对恒大地产2019、2020年年报出具了标准无保留意见的审计报告;发行人律师为北京市金杜律师事务所。

(图片来源:募集说明书)

中信建投在募集说明书中明确表示:“主承销商已对募集说明书进行了核查,确认不存在虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性和完整性承担相应的法律责任。”

作为资信评级机构,中诚信国际对恒大地产及其上述5期债券,都给出了发行人主体信用等级AAA,该期债券信用等级AAA的最高等级评定。

作为审计机构,普华永道对两期年报都出具了标准无保留意见,并表示,“我们获取的审计证据是充分的、适当的,为发表审计意见提供了基础。”

然而,随着监管的调查,真相公然于众。恒大地产在披露的2019年、2020年年度报告存在虚假记载。恒大地产通过提前确认收入方式财务造假,导致2019年恒大地产虚增收入2139.89亿元,2020年虚增收入3501.57亿元。

虽然当前未追责至中介机构,但在5期债券的发行中,中介机构恐无法置身事外。

投行法务人士对蓝鲸财经记者分析道,当事主体以及中介机构都有一定责任,尤其是鉴于该案件涉及的财务造假金额极高,社会影响力较大,大概率监管部门会对中介机构进行调查,理清是否存在未“勤勉尽责”的情形,不排除“一案双查”,被监管处罚并承担连带民事赔偿责任。

中信建投屡屡“踩雷”欺诈发行

《证券法》对证券发行中介机构的核心要求是“勤勉尽责”,要求对自己出具的专业文件的真实性、准确性、完整性负责,不能含有虚假记载、误导性陈述或者重大遗漏内容。

对于具体担责,律师方面在接受蓝鲸财经记者采访时指出,判断保荐机构对财务虚假记载行为是否负有监管责任和民事赔偿责任,需要具体分析保荐机构对上述虚假记载行为负有怎么样的核查义务。保荐机构仅负有形式审查义务,通常不需要承担民事赔偿责任,对于是否需要承担行政责任,需要结合具体尽调底稿来判断。对于民事赔偿责任来说,财务顾问需要充分证明已经履行了应有的核查义务但仍未能发现财务造假的事项方能免责。

其补充道,“根据相关规定,承销的证券公司,以及制作、出具审计报告、资信评级报告、法律意见书的证券服务机构应当与发行人承担连带赔偿责任,能够证明自己没有过错的除外。”

另一位法务人士进一步指出,若被认定存在过错,最终承担的责任范围,会根据各机构的工作职责、过错程度及对投资者的影响力等因素综合判断。“一般来说,发行人财务造假,欺诈发行股票或者债券,背后往往都有不尽责的中介机构的身影。”

事实上,在过往的欺诈发行案件中,已有不少中介机构,被罚、被追责的先例。

值得注意的是,中信建投更是屡屡“踩雷”欺诈发行,典型的既是紫晶存储项目和红相股份(*ST红相,300427.SZ)项目。

譬如,紫晶存储的财务造假行为并非偶发,而是持续多年、累计金额巨大的系统性造假。2017年至2019年,紫晶存储虚增的营业收入和利润分别超过4.3亿元和2.1亿元。尤其是在紫晶存储提交IPO申请的2019年,公司虚增营收2.71亿元,虚增利润1.45亿元,占当期记载的利润比例为94.55%,超九成的利润都是“不存在”的。这样的注水规模之下,中信建投“未能发现”,显然存在严重失职。

因紫晶存储存在欺诈发行等违规行为,中信建投与其他中介机构共同出资赔付投资者损失。去年5月,其牵头出资并设立了10亿元的先行赔付基金,用于赔付适格投资者遭受的投资损失。

而在红相股份财务造假、欺诈发行案中,红相股份上市九年,其中连续六年年报造假、信披违规,虚增利润总额3.92亿元,期间还存在三次欺诈发行。中信建投在这三次欺诈发行中均担任了保荐人、主承销商或独立财务顾问的角色。

业内人士指出,对于券商等中介机构而言,“踩雷”频率较高也一定程度反应执业质量存在问题。