图片来源:视觉中国

蓝鲸新闻11月23日讯(记者 敖玉连)前海开源基金董事长李强辞任,总经理代任董事长职务。

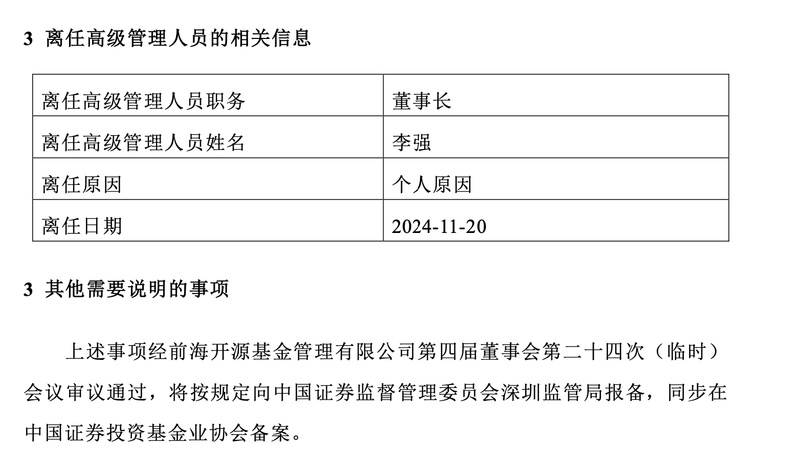

11月22日晚间,前海开源基金发布高管变动公告:李强因个人原因辞任公司董事长,总经理秦亚峰代任董事长职务,变动日期为11月20日。

2022年4月,李强加入前海开源,6月担任公司董事长,至如今辞职,任期不到两年半。从其履历来看,李强有丰富的监管从业经验,曾任证监会深圳监管局基金监管处处长、深圳市前海管理局副局长、恒生前海基金董事长、世纪证券董事长等职位。他还曾参与设计国内首只公募REITs 产品——鹏华前海万科REITs。

李强辞任后,前海开源目前的管理层结构为:秦亚峰任总经理,代任董事长,蔡颖为副董事长,副总经理有四位,邱杰、曲扬、何璁、王厚琼。

前海开源基金成立于2013年1月,公司有四大股东,开源证券、北京长和世纪资产管理、北京市中盛金期投资管理、深圳市和合投信资产管理合伙企业(有限合伙),各持股25%。其中,深圳市和合投信资产是前海开源基金核心成员组成的员工持股平台。

公司官网称,“公司有先进的合伙人理念和治理架构,吸引了业内一批'老司机',核心团队从业年限均在11年以上。”不过,前海开源的“老司机”团队极端的业绩差异,却让持有人有些“晕车”。

同一个基金经理,截然相反的产品业绩,这一现象频频发生在前海开源崔宸龙、范洁等基金经理身上。

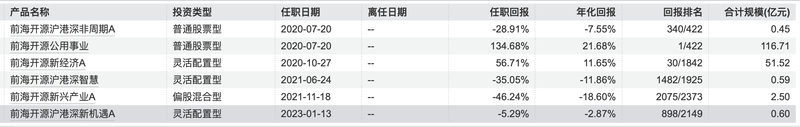

以崔宸龙为例,2020年7月20日,崔宸龙同时接管前海开源公用事业、前海开源沪港深非周期两只公募基金,四年过去了,净值曲走势截然相反:前海开源公共事业收益率135%,前海开源沪港深非周期收益率-29%,前者位于同类第一(1/422),后者位于同类后1/4(342/422),同时、同人管理,二者收益率相差超过160%。

崔宸龙在管基金业绩,图源:Wind

尽管两只产品有投资范围的差异,公用事业主投A股、沪港深非周期主投港股,但崔宸龙“押宝式”的投资让业绩分化更加明显。两只基金主要拉开差距在2021年,前海开源公用事业重仓新能源,2021年收益119%,年度权益类收益冠军,规模从4亿变成258亿。

而前海开源沪港深非周期基金重仓医疗(2021年中前十大持仓医疗个股占5只),2021年收益-11.26%,规模仅有0.66亿。2022年,前海开源沪港深非周期直接“抄作业”转向买新能源,比亚迪、TCL中环等新能源个股新晋前十大重仓,不过彼时新能源的行情已阶段性结束,2022年又亏-29.83%。

其实,崔宸龙管理的产品都不是单一行业型基金,但却偏爱“押宝式投资”,导致业绩波动大。

靠新能源出圈的前海开源公用事业投资范围是:精选A股、港股通标的股票中受经济周期影响较小、分红相对稳定的公用事业行业相关股票。而此前清一色重仓分红并不稳定的新能源个股,存在“集中押注、风格飘移”之嫌。不过,最近一年,前海开源公用事业选股开始回归“水电煤运”公用事业,均衡配置了燃气、公用交通设施等传统的公用事业方向股票。

2021年底,前海开源非货规模达1408亿元,排名第31,公司成立八年便晋升千亿规模。随着行情走低,公司遭遇净值和规模双重下挫,2024年三季度末,公司非货规模降至824亿,排名第53。不过,因主动权益基金撑起一半以上的规模,前海开源管理费收入较高,2024年上半年管理费合计3.75亿元,在公募机构中排名第38。