投稿来源:糖水谈资

8月27日晚,周黑鸭正式发布2019年上半年业绩,公司录得营业收入16.25亿元,同比增长1.8%;期间股东应占溢利2.24亿元,同比下降32.4%,略低于盈利预警提示的35%降幅。

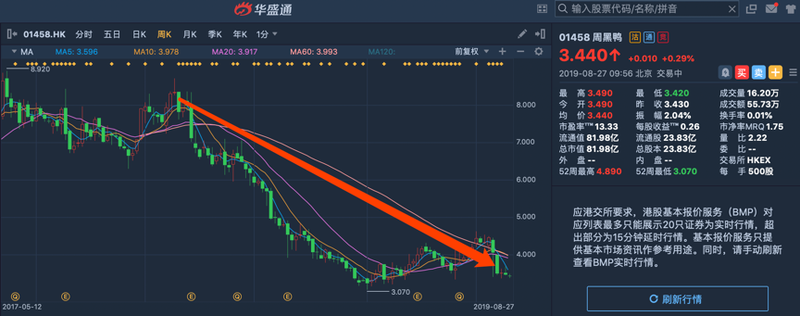

周黑鸭的股价正如它的业绩一样一塌糊涂。2018年,周黑鸭股价暴跌58.33%,而其营收及净利亦双双下滑;今年,周黑鸭在年初大盘好转时亦有所反弹,但反转趋势又被8月初公布的盈利预警打破,股价再度下跌超17%。

行情来源:华盛证券

往期回顾:竞争对手快速发展,周黑鸭业绩疲态初显

周黑鸭的业绩疲态在去年年报便已显现,首先是营收的不增反降,尽管下滑幅度不大,但却是公司自2013年上市以来经历的首次营收下滑。

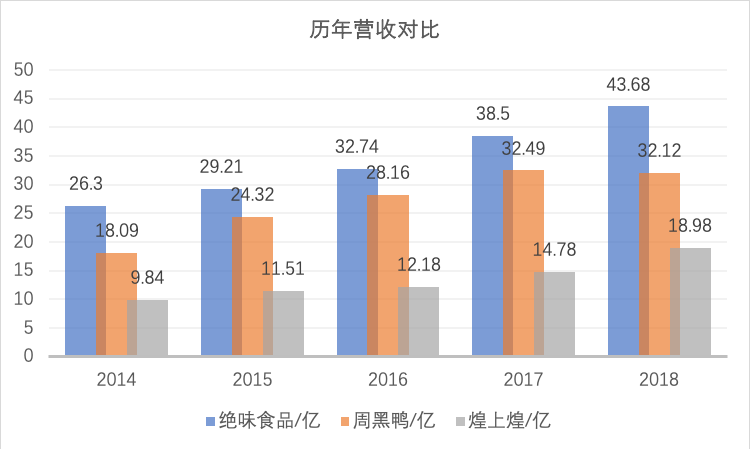

2018年,周黑鸭录得营业收入32.12亿元,同比下滑1.15%,然而与公司同处于休闲卤制品行业的绝味食品和煌上煌并没有出现营收下滑,其中绝味食品2018年营收同比增长13.45%,煌上煌营收更是大幅增长28.41%。

资料来源:公司财报,华盛证券

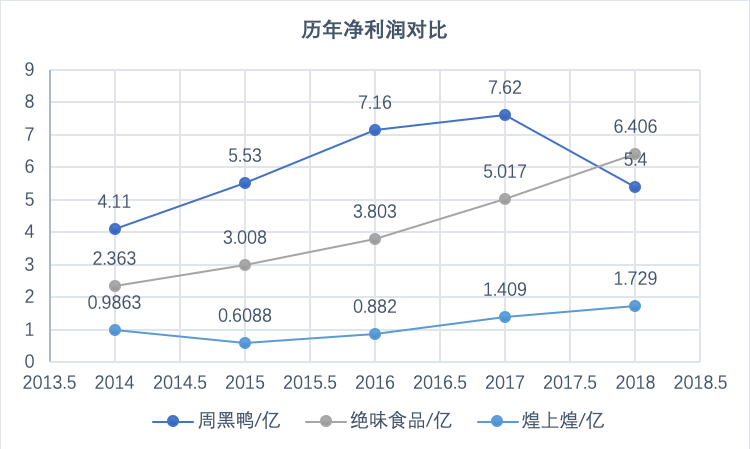

此外,大幅不及预期的是周黑鸭在2018年净利润大幅下滑29.09%,这亦是公司自2013年上市以来首次经历净利负增长,然而当年绝味食品净利润同比大幅增长27.69%,煌上煌亦同比增长22.72%。

资料来源:公司财报,华盛证券

周黑鸭在年报中对2018年营收下降的解释是行业竞争加剧使得分销商及线上渠道销量下降,但竞争对手快速增长的营收却证明并不全是行业的问题。净利下滑的原因则与毛利率下滑、销售及分销开支、行政开支的大幅增长有关,但更多的支出并没有带来更多的产出,这应该从企业经营身上找问题。

本期财报重点:净利再度大幅下滑

营收同比增长1.8%,终止下滑趋势。营业收入的增长对周黑鸭来说尤为重要,毕竟企业由于产品特性很难短时间内提升毛利率,只有依靠营收增长带动企业盈利。尽管周黑鸭上半年营收停止下滑,但相比于绝味食品近20%的营收增速来看还是暗淡很多,长期严重制约企业估值增长。

毛利率同比下滑约4%,由去年同期的59.9%下滑至当前的55.9%。毛利率下滑,与原材料成本及产能扩张带来的折旧及人工成本增加有关,但整体水平仍高于竞争对手绝味食品及煌上煌。

净利润同比大幅下滑32.4%,环比去年有所扩大。主要原因在于其他收入的减少、行政开支及销售开支的增加共同所致,此外还有一项新增的财务费用(新会计准则租赁所确认的利息费用)。其中占比较大的销售开支的增长,与销售人员薪酬福利、营销推广及运输开支有关,但该项费用的增长并不是在营收增长的基础上,反应出企业成本管控相比往期有所滑坡。

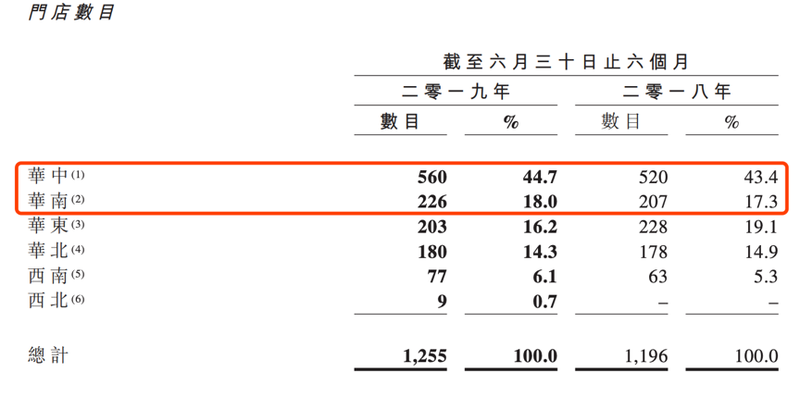

自营门店数量减少33间。2018年低周黑鸭一共有1288间门店,2019上半年新开门店84间,关闭门面(经营不善及市政改造等原因)117间,抵消后净减少33家门店。目前而言,公司的核心经营区域仍是华中地区,以占比44.7%的店面数量实现总营收的60%。此外,华南地区的门店数量及营收规模亦有所增长,店面数量由去年同期的207家增长至226家,收入由去年同期的1.74亿元增长至2.24亿元。

资料来源:公司财报,华盛证券

存货周转率有所回升。周黑鸭2019年上半年存货周转率为2.68次,而去年同期为2.65次,同比有小幅回升,但仍远不及2016(4.16)及2017(2.91)年时的同期数据。

竞争对手煌上煌及绝味食品业绩均大幅增长。其中煌上煌2019上半年营收增长13.15%,净利增长23.15%;绝味食品营收大增近20%,净利润同比大增25.81%。

周黑鸭的优点:超越同行的高毛利

尽管周黑鸭的业绩近期遭遇雪崩,但其毛利率及净利率仍显著高于行业内的竞争者。

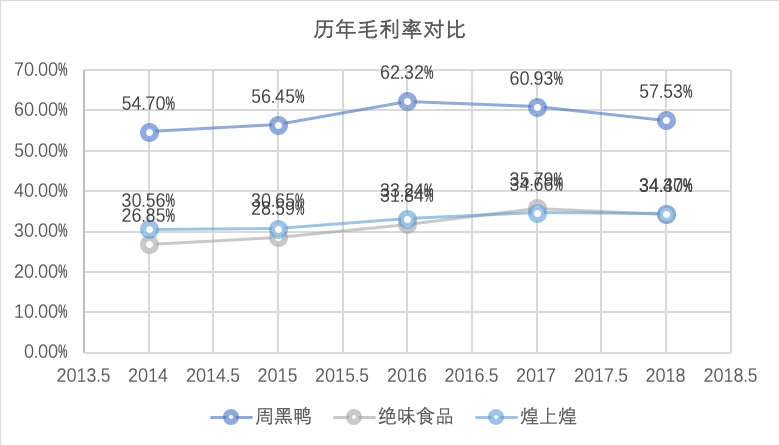

根据三家公司的历年财报数据,周黑鸭的毛利率显著高于其行业内的竞争对手绝味食品和煌上煌,少数年份中公司的毛利率甚至是后者的两倍,原因或与公司采取的直营模式有关。

谈到业务模式,三家公司中仅周黑鸭以直营模式为主。绝味食品以加盟连锁为主,而煌上煌则是直营连锁、特许经营连锁和经销商三种模式相混合。

直营模式下,店面的盈亏均由公司统一负责,无需与加盟商就收入进行分成,能够较好的保持品牌形象的统一性,良好的品牌效应亦能进一步获取高溢价;但缺点也十分明显,公司的扩张速度远不如加盟模式,投入与产出之间的时间差较长,经营模式更加重资产化。整体而言,周黑鸭的自营模式不利于快速扩张占领市场,但在保持高毛利和品牌形象上更能占据优势。

值得注意的是,绝味食品、煌上煌在毛利率上正不断接近周黑鸭。最新发布的2019上半年业绩显示,绝味食品毛利率为34.23%,煌上煌为37.32%,而周黑鸭的毛利率却由由去年同期的59.9%下滑至当前的55.9%,差距正在不断缩小。

资料来源:公司财报,华盛证券

总结

周黑鸭本期的财报数据仍然不乐观。尽管营收不再下滑,但净利仍在快速下滑;新增门店陷入负增长亦不利于营收的进一步扩大,直营模式赋予的高品牌价值正在面临扩张的难题。

估值方面,周黑鸭当前TTM市盈率仅为16倍左右,远低于食品饮料板块的整体估值,股价也已经充分反应了业绩的预期。一旦经营数据有所回暖,估值亦可有所提升。综合来看,笔者认为当前既不值得买入,也不至于卖出,值得期待的是2019年财报。