投稿来源:投资有道

近日,广东因赛品牌营销集团股份有限公司(证券简称:因赛集团,证券代码:300781.SZ)发布了其上市以来的首份半年报。因赛集团于2019年6月6日登陆创业板,上市至今仅三个月,市场对其2019年上半年的业绩表现十分关注。

公开资料显示,因赛集团主要为客户提供整合营销传播代理服务,业务范围涵盖品牌管理、数字营销、公关传播及媒介代理等四类服务。

因赛集团的营业收入和净利润一改IPO报告期内持续上涨的趋势,一上市就双双“变脸”。据2019年半年报披露,因赛集团上半年实现营业收入1.87亿元,同比减少2.60%;归属净利润为2461.57万元,同比下滑26.42%;扣非归属净利润为2423.81万元,同比下滑19.87%;经营活动产生的现金流量净额为-1420.21万元,同比减少459.85%。

经仔细研究后我们发现,曾在IPO报告期内以低毛利率增厚营业收入的媒介代理业务,其毛利率在上半年继续走低,却难以继续拉动收入增长。同时,在营业收入同比降低的情况下,因赛集团的销售费用同比增加21.02%,这直接导致期间费用率同比增加近5个点,从而归属净利润率同比减少超4个点。此外,因赛集团的信息披露质量也有待提高。

经营业绩显著下滑,靠低毛利媒介代理拉动收入这招或已失效

2019年上半年,因赛集团的营业收入、归属净利润和扣非归属净利润都出现了同比下滑,与招股书披露的2016~2018年三年报告期内,公司营业收入与利润水平双双显著上涨相比,堪称“大变脸”。

据因赛集团的招股书披露,2016年~2018年,公司实现的营业收入分别为2.99亿元、3.34亿元和4.23亿元,营收持续显著上涨,复合增长率达到19.07%。报告期内,因赛集团的归属净利润分别达到3462.47万元、4696.57万元和6567.00万元,2017年和2018年分别同比上涨35.64%和39.83%,实现加速上涨;而扣非归属净利润分别为3790.35万元、4555.26万元和6080.01万元,2017年和2018年分别同比上涨20.18%和33.47%,也实现了加速上涨。

然而在2019年上半年,因赛集团的营业收入、归属净利润和扣非归属净利润分别同比下滑2.60%、26.42%和19.87%,跌幅明显。因赛集团在其半年报中称,营收下滑是由于“受到国内市场经济下行压力、国际贸易形式以及行业竞争态势加剧等因素影响,公司的主要客户均不同程度地缩减了其市场营销推广预算”。

因赛集团IPO报告期内的主营业务毛利率及收入占比

在因赛集团的四大业务板块中,品牌管理和媒介代理合计贡献了公司88.63%的营业收入。2019年上半年,品牌管理业务贡献营收1.01亿元,同比减少0.40%,金额占总营业收入的54.11%;媒介代理业务贡献营收6443.92万元,同比减少0.31%,金额占总营业收入的34.52%。而在2016年~2018年,品牌管理和媒介代理业务合计实现的营业收入占各期总营收的比例分别为93.33%、87.19%和87.58%。

值得注意的是,上半年媒介代理业务的毛利率仅3.09%,不仅远低于品牌管理66.43%的毛利率,而且远低于因赛集团当期42.47%的综合毛利率。据招股书显示,报告期内媒介代理业务的毛利率分别为5.14%、9.14%和6.47%,持续大幅低于其他三项业务的毛利率,同时,媒介代理业务支撑了因赛集团超过30%的营业收入,那么因赛集团是否存在借媒介代理业务增厚收入的情况呢?

我们此前曾发表过题为《代理业务现“平进平出”,毛利率异常,因赛集团IPO之路恐怕艰难》的报道,其中提到媒介代理业务更像是因赛集团用来拉动营业收入的“调节器”。2016年,因赛集团就曾零利润投放简一陶瓷大理石瓷砖广告,使当期营业收入增加了4716.98万元。而据招股书显示,2018年,因赛集团又以1.52%的低毛利率承揽了欧派家居1.00亿元的媒介代理业务,金额占2018年因赛集团总营业收入的23.65%。

2019年上半年,因赛集团的综合毛利率为42.47%,与上年同期相比增加0.69个百分点,而媒介代理业务的毛利率仅为3.09%,同比减少4.19个百分点。在媒介代理业务进一步“让利”的情况下,媒介代理业务贡献的营业收入同比减少0.31%,因赛集团的营业收入同比下降了2.60%,这是否意味着媒介代理业务已难以带动营收增长呢?这就需要上市公司来亲自回答了。

归属净利润率下滑4个点,销售费用“功不可没”

据半年报显示,因赛集团当期的营业收入和归属净利润分别为1.87亿元和2461.57万元,简单计算可知,当期的归属净利润率为13.19%,与上年同期相比减少4.27个百分点。

然而,上半年因赛集团的综合毛利率为42.47%,同比增加0.69个百分点,归属净利润率的下跌主要源于期间费用率同比增加了4.98个百分点。其中,上半年产生的销售费用为3818.47万元,与上年同期的3155.21万元相比增加了21.02%;销售费用率为20.45%,同比增加3.99个百分点,是期间费用率上涨的主要因素。

根据销售费用明细显示,当期销售费用比上年同期增加663.16万元,其中有614.66万元来自职工薪酬的增加。而根据招股书显示,因赛集团主要通过比稿或者直接谈判的方式与客户建立合作关系,2016年~2018年,通过直接谈判获取的业务收入占当年收入总额的比例分别为67.89%、72.62%和75.22%。

在这样的“直销型”业务模式下,2019年上半年因赛集团营业收入减少,而销售费用却增加,似乎有些奇怪。

此外,上半年因赛集团通过经营活动产生的现金流量净额为-1420.21万元,同比减少459.85%,公司称主要原因是“应收账款收现期有所延长”,这是否也意味着因赛集团存在放宽信用突击营收、牺牲营收质量的情况呢?

信息披露频频出现低级错误

此外,我们发现,因赛集团的信息披露质量也有待提高。8月29日晚,因赛集团首次披露2019年半年度报告。紧接着在8月30日,因赛集团紧急发布更正公告,称由于本报告期经董事会审议通过了《关于利润分配预案的议案》,需要根据母公司净利润的10%提取法定盈余公积金。

因此,原半年度报告中的“本期提取法定盈余公积金0元人民币”被更正为“本期提取法定盈余公积金730,022.98元人民币”,而资产负债表、所有者权益变动表、盈余公积和未分配利润等表格中的有关数据也相应改动。

值得注意的是,这并不是因赛集团第一次出现信披疏漏,其发布的招股说明书中也存在瑕疵。

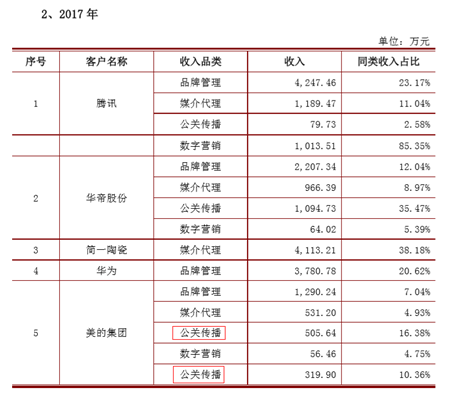

2017年因赛集团对核心客户的业务收入

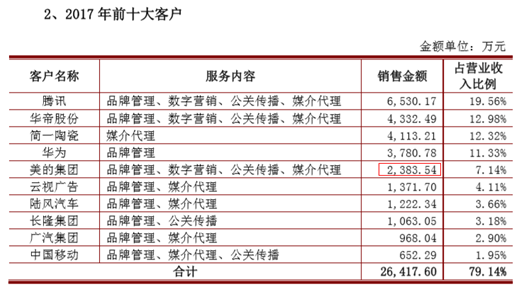

2017年因赛集团向前十大客户的销售情况

据招股书显示,在2017年因赛集团对美的集团实现的细分业务收入中,出现了两个“公关传播”业务收入,金额分别为505.64万元和319.90万元,差异明显。而根据因赛集团向前十大客户的销售情况显示,2017年公司对美的集团的销售金额共计2383.54万元。

经计算,对美的集团通过公关传播业务实现的收入应为505.64万元,而多出来的319.90万元实际上是2017年因赛集团对中国移动通过公关传播业务实现的收入。上市公司在招股书中竟出现如此低级错误,实属不该。