投稿来源:英才杂志

2020年1月22日,金域医学(603882.SH)公布业绩预告,预计2019年度实现归母净利润为3.8亿元-4亿元,同比增长62.87%-71.44%。而在这之前金域医学股价创出64.25元/股的新高,市值逼近300亿元。

上市不足三年,金域医学涨幅达700%以上,其中2019年一年股价从22.17元/股上涨至49.52元/股,贡献上市以来总涨幅的56.9%。

长期以来,金域医学业绩增长被认为是伴随体外诊断行业的增长而增长。公开数据显示,我国体外诊断市场规模在2011年以后一直保持着20%左右的复合增长率增长,2018年我国体外诊断市场规模约为604亿元,预计到2020年将达到1000亿元。

金域医学也因此被投资者给予很高的期望,就连新冠疫情都没有对金域医学股价带来任何冲击。相反,不少投资者将新冠病毒疫情对金域医学的影响解读为利好,原因是新冠病毒疫情的出现大大增加了体外诊断市场的需求,金域医学将进一步从中受益。

事实上,体外诊断市场包含产品和服务,其中产品占据主导地位。而金域医学收入90%以上来自于第三方医学诊断外包服务,处于体外诊断产品生产销售企业的下游,且行业门槛较低,相对于体外诊断产品市场竞争更为激烈;本次疫情中对新冠病毒核酸检测主要集中在公立医院,对金域医学新增业务贡献不大。

除此之外,金域医学前十大股东中有7名合伙企业是在IPO之前进入,2名基金在IPO之后进入。IPO之前进入的投资者对投资收益要求较高,资金退出欲望较高,其中第二名大股东国开博裕一期(上海)股权投资合伙企业和第三名大股东国创开元股权投资基金(有限合伙)合计持有上市公司总股本的17.03%,目前正在减持过程中。

市场竞争加剧叠加股东退出,业绩兑现之后,金域医学的股价还能涨多少?

增速放缓

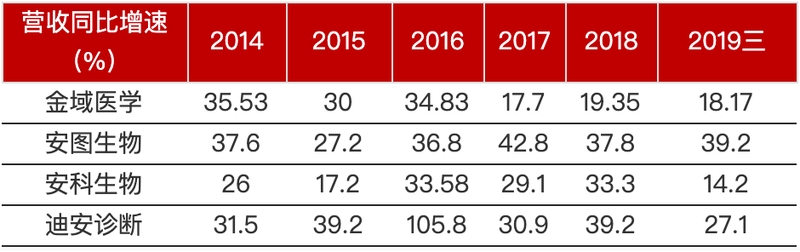

相对于上游体外诊断仪器、试剂生产销售企业(安图生物、迈克生物、迪安诊断)来讲,金域医学近三年营收增速明显放缓。

我国体外诊断市场在2011年之后保持20%的复合增长,国内体外诊断产品生产销售的头部企业营收增速保持30%以上速度连续增长,而金域医学最近三年营收增速明显放缓,2017年、2018年增速低于行业平均增速。

2019年金域医学业绩大幅预增60%以上的主要原因并不明确。公司公告称优化了产品结构及客户结构,加强精细管理提升了运营效率,但是业绩大幅兑现预期背后的核心原因尚需研究。

事实上,严格来讲,金域医学提供的检验外包服务不在体外诊断行业之内,体外诊断外包服务是医疗机构为了增加诊断效率或者将溢出诊断服务进行外包而衍生出来的业务。

体外诊断产品的需求群体要比体外诊断外包服务的需求群体大得多。金域医学的下游客户主要是医疗机构(各类医院),医疗机构对体外诊断和病理检测的需求量决定了体外诊断外包服务行业的体量。而体外诊断仪器和制剂生产销售企业下游客户是医疗机构、体检中心和像金域医学一样的体外诊断外包服务公司。

也就是说,人民对健康的重视度提高、人口老龄化加重以及慢性病数量增加等系列医疗服务需求增长,带来的体外诊断行业红利最大受益者是体外诊断产品生产企业,而体外诊断外包服务是从医疗机构分流出来的业务。

因此,体外诊断外包服务行业体量要比体外诊断行业规模小的多。国家卫健委卫生发展研究中心研究报告指出,国内第三方医学实验室的市场规模在140亿元左右,而体外诊断市场规模为600多亿元。

行业竞争加剧

第三方医学诊断服务上游主要是诊断仪器和诊断试剂等产品生产销售企业,下游是医疗机构。第三方医学诊断服务企业向上游购买诊断产品,转而向下游提供诊断外包服务,收入来源向医院收取的服务费。

由于诊断外包服务所要求的技术门槛并不高,行业竞争激烈。据国家卫生健康委员会数据统计,截至2017年底,我国第三方医学检验实验室和病理诊断中心数量分别增加到1200余家和200余家,2019年上半年,第三方医学检验实验室已经发展到1400多家。如此之多的市场竞争者一起分享目前市场规模仅140亿左右的蛋糕,可见市场竞争之激烈。尽管过去几年医学检验市场符合增长率在30%以上,保持了较高增长水平,但是持续增长受制于医院诊断业务外包规模的不确定而遭受质疑。

事实上,除了市场增长不确定较大之外,体外诊断外包服务企业对上下游的议价能力也较弱。体外诊断仪器国内市场几乎被几家国际龙头企业垄断,国内诊断仪器销售公司的产品也主要是代理销售为主,而诊断仪器和试剂往往配套销售。因此,诊断服务企业对上游企业议价能力非常弱,议价空间很小。

体外诊断外包属于医疗机构溢出业务,而目前我国公立医院占医疗服务市场的主导地位,公立医院非营利性的业务性质和体制等因素使其运营较为封闭,医学检验及病理诊断业务一般均由院内检验科、病理科完成。体外诊断外包服务企业对下游议价能力同样较弱。

公立医院体外诊断服务外包需求并不旺盛,同时体外诊断外包公司多达1200多家,医疗机构有更大定价权。而医疗控费相关政策力度的持续加码使第三方体外诊断服务行业利润空间进一步压缩。

事实上,金域医学毛利率长期维持在40%上下,由于市场竞争激烈,净利率只有5%左右。

市场拓展难

在激烈的市场竞争中,集团化、规模化是取胜的关键,业务开拓是行业竞争的核心方向。目前金域医疗占据第三方检验服务龙头地位,离不开其持续加大的销售力度。

2018年金域医学销售费用7亿元,占营收的15.6%,销售人员近3000人,占总员工的30%以上,在公司员工结构中占比最大。同期,迪安诊断销售费用占比近8.7%,销售人员占比18.4%。

在市场大力拓展下,2019年上半年金域医学在全国合计建立37家中心实验室。按照2018年收入和行业规模计算,大约占市场份额的32%,而排名前三的金域医学、迪安诊断、艾迪康共占行业市场份额的70%。

事实上,尽管金域医学做到了行业龙头地位,但是市场拓展并不容易,市场拓展背后风险不可忽视。金域医学2018年度报告显示,37家中心实验室中,仅广州一家净利润贡献了53.2%,前五名实现净利润占比109%,也就是说,其他32家中心实验室处于亏损状态。

实验室的快速增加是业务拓展的前提,但同时也是一个较大的风险点,如果业务规模跟不上,新设实验中心将严重影响公司利润,金域医学的规模扩张之路不易。