投稿来源:雷达财经

三个男人创立的美妆品牌要赴美上市了。

北京时间10月31日,完美日记母公司广州逸仙电子商务有限公司(下称"逸仙电商")向美国证券交易委员会(SEC)递交招股说明书,正式启动赴美上市,高盛、摩根士丹利、中金公司为本次IPO的承销商。

逸仙电商自2016年成立,IPO之前获得4轮融资,短短四年时间,却已经实现了估值从1亿美元到40亿美元(约合268亿人民币)的飞速增长。

据招股书,逸仙电商目前旗下拥有完美日记(Perfect Diary)、小奥汀(Little Ondine)以及完子心选(Abby's Choice)三大彩妆及护肤品牌。

完美日记为逸仙电商贡献了主要的销售收入,传播度也最广。灼识咨询(CIC)的数据显示,完美日记是唯一一个在2019年全年及2020年前三季度中实现单月天猫GMV破亿的美妆品牌。

若IPO成功,完美日记将是首个登陆纽交所的国货美妆品牌。不过完美日记也面临着过度营销、赛道竞争激烈等诸多挑战。

值得一提的是,完美日记成立后依靠多轮融资做大规模,然后启动上市,与御泥坊、瑞幸咖啡等公司的发展路径类似。而完美日记创始人曾任御泥坊COO;完美日记因营销打法与瑞幸颇为类似,而被不少业内人士贴上美妆界“瑞幸咖啡”这一标签。

前三季度卖货38亿,但亏损5亿元

自2016年成立以来,逸仙电商发展迅速。

招股书显示,逸仙电商总销售额(GMV)从2018年的7.6亿元增长至2019年的35亿元人民币,同比增长363.7%。2020年前三季度公司总销售额38亿元,同比增速70.2%。

营收方面亦是飞速增长,逸仙电商的2018年营收还仅为6.4亿元,2019年即达到30.3亿元,同比大幅增加377%;2020年前三季度,公司实现营收32.7亿元,同比增加73%。

在2019年和截至2020年9月30日的9个月,完美日记分别有87.4%和85.6%的销售额来自于天猫、公司微信渠道和线下体验店等DTC渠道。

另外,美妆行业向来是个高毛利的生意。2018年、2019年及2020前三季度,逸仙电商毛利率分别为63.5%、63.6%及63.1%,总体保持平稳。

不过,化妆品公司高毛利的同时,低净利也普遍存在。对比彩妆行业其他上市公司珀莱雅、丸美股份等,他们的毛利率一般维持在60%-70%之间,雅诗兰黛、资生堂等知名大牌毛利率能达到70%以上,而以华熙生物、贝泰妮为代表的功能性化妆品公司毛利高达80%。但化妆品公司也普遍低净利,净利率一般在5%-30%之间。实际上,逸仙电商在净利方面的表现要比同行更差一些。

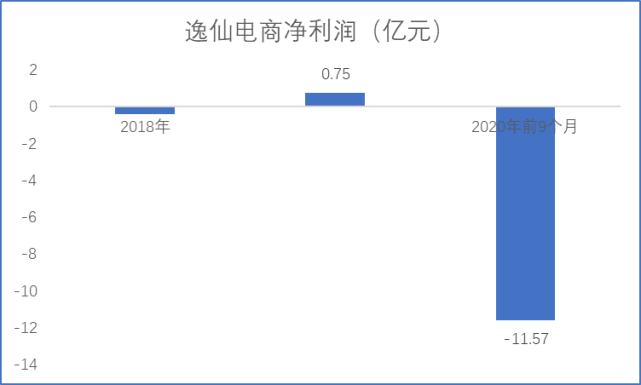

2019年逸仙电商净利润7500万元,净利率2.4%,加回股权激励费用后实现经调整后净利润(Non-GAAP)1.5亿元,净利率仅不过4.9%。而这一年也是逸仙电商首次实现盈利。

但情况很快陡然直下,2020年逸仙电商由盈转亏。据招股书,公司2020年前三季度净亏损达到11.57亿元,经调整后净亏损5亿元。而珀莱雅、上海家化、丸美股份2020前三季度的净利率分别为12.4%、5.8%、 29.7%,且三家公司均未出现亏损。

重营销轻研发,被称为美妆界“瑞幸”

美妆品牌一向是营销大户,不论是雅诗兰黛、欧莱雅等百年大牌,还是新晋崛起美妆品牌花西子、HFP、麦吉丽等,每年在新品和爆款上都会斥巨资打广告,找KOL带货。在市场竞争如此激烈之下,逸仙电商旗下日趋成熟的完美日记,还有今年4月才收购的小奥汀以及完子心选的新品牌都要持续打出了铺天盖地的广告,而这也是消费品牌的惯常打法。

短短三年,完美日记成为国货彩妆的黑马,这背后也离不开它在小红书、抖音、微博和B站等新社交媒体上的饱和式投放营销。这和瑞幸当初的营销打法类似。

90后00后消费者购买商品,都会受各大内容平台的成千上万的KOL影响,而图片、视频、直播等对于展示美妆产品又有着天然优势。可以说,完美日记抓准了短视频和内容平台的风口以及年轻人的消费心理。

2018年完美日记入驻小红书,早早与小红书上的KOL们打成一片,截至2020年9月,完美日记在小红书拥有195万粉丝,获赞和收藏数超过了338万,总曝光量上亿,笔记数量超过14万篇。

此外,在招股书中,完美日记公布了合作的KOL数量高达15000人。截至2020年3月30日,在全网上拥有超过4800万粉丝。

在小红书种草的同时,完美日记还在微博、抖音、B战等各大内容平台通过大量KOL带货打广告。如果一个KOL来推荐完美日记,可能无人关注,但若是上万个KOL叠加,组成的声浪甚至能席卷全网。也因而,完美日记在短短时间内就能在内容平台上,对年轻消费者进行快速种草,再通过微信、天猫收割,最终形成商业闭环。

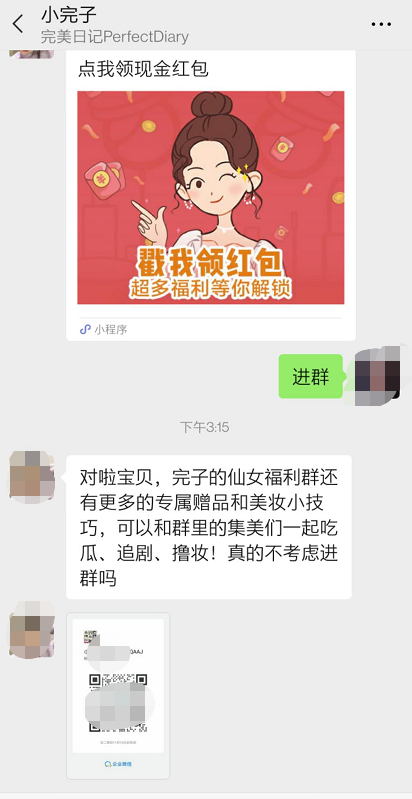

另一方面,完美日记官方运营的公号近70个,包括完美日记研究所、完美日记实验室等等,这些公众号均有微商城功能。同时,还通过客服小完子拉拢顾客进入微信群,在引导消费者进入微信群之后,美妆顾问小完子、小美子会维护群内消费者,通过发一些美妆教程、优惠信息等来形成与消费者的黏性。

巨额的投入,让公司广告费用激增。

截至2020年前三季度,逸仙电商市场营销费用较去年同期的8.05亿元同比增长152%,占总支出的比重也高达62.2%,均创下历史新高。同期,其同行上海家化、丸美股份的市场营销费用占营收比重分别为45.24%、39.3%。

此外,在招股书中,逸仙电商披露了自己的人员结构,员工人数有3355人,其中市场人员有249人,线下美妆顾问有1196人,线上销售和客服有1056人,这些都可以被算作营销人员,共占总人数的74.5%。

对此,逸仙电商在招股书中表示,由于新冠疫情影响,以及今年不断加大力度推广小奥汀、完子心选等新品牌,再加上在产品研发及线下渠道(大规模扩店)等方面的高投入。

呈倍数增长的营销费用几乎将逸仙挣得的钱花了个精光。在产品研发上投入也甚微,虽然2018年-2019年,研发费用从264.1万增加至2317.9万,但研发费用占净收入的比重也仅仅是从0.41%增至0.76%。

有观点认为,研发投入不足的完美日记其产品核心壁垒较弱,同时过度依赖OEM的代工模式,与国内外品牌竞争时,在产品、研发、供应链方面竞争力较弱。据悉,完美日记母公司逸仙电商仅拥有15项专利,且皆为外观专利,技术含量较低。

不仅广告打得猛,完美日记折扣也打得低。

今年双十一期间,完美日记天猫渠道的绝大部分商品单价在20-250元,再加上各种优惠券折扣,客单价一般只在100元左右,而销量最好的是一款53.9元的唇釉。完美日记的客户群体主要是大学生、职场新人的姑娘们,性价比对于她们来说是购买美妆产品首先需要考虑的因素之一。

此外,完美日记通过不断快速出新品以满足年轻消费者的"新鲜感"。据招股书,截止2020年9月30日,完美日记的SKU是1363个。

不断出新虽然能够一定程度上留住消费者,提高复购率,但这也就意味着完美日记可能得再在社交媒体上投放广告,再找KOL投放,烧钱仍将继续。而2020年前三季度,完美日记因营销费用暴涨亏损11.57亿元,净利率不过4.9%,低于同行水平,完美日记的营销费用严重侵蚀了利润。

业内人士表示,对于一家公司来讲,盈利能力是一项重要的考量指标,单靠在资本市场融资、烧钱、再融资,始终不是良性循环。

上一家成立不久即受到资本追捧,仅用18个月上市的咖啡品牌瑞幸,与完美日记通过互联网疯狂营销,烧钱不止的打法如出一辙,也有业内人士将完美日记比作"美妆界的瑞幸"。而完美日记这个互联网打法建立美妆集团的方法论是否能成立,还待时间检验。

向高端进军,所处赛道竞争激烈

2020年3月,逸仙电商与全球最大的化妆品OEM公司科丝美诗合作,花7亿元建设自有彩妆研发和生产基地,该基地将于2022年正式投产。而在IPO募集资金的用途中,逸仙电商提出,将拿出约20%的募资额,用于产品研发和技术开发。

未来发展战略中,其中一条是"进一步提升供应链能力,通过新的合作伙伴和扩大已有合作,以及自主制造中心来扩大生产制造能力,提高订单履行的效率"。同时,还要加速线下门店的扩张。

此外,10月19日,完美日记官宣了周迅为首位品牌全球代言人,这一事件也被业内看作完美日记朝高端化发展的标志性事件。随后请来国际知名创作歌手Troye Sivan(外号戳爷)为品牌大使。还收购了法国一家高端小众的美妆品牌Galénic。招股书中称,公司将继续寻求在国内或海外收购某些美容品牌,以补充现有的产品组合。

至此,完美日记不但想要做"重",还要通过签约知名代言人、收购高端小众品牌提高"咖位"。

但国内美妆品牌赛道早已不止完美日记一家,主打"东方美学"牌的花西子借助李佳琦快速崛起,在GMV上已与完美日记不相上下。

此外,橘朵、稚优泉、VNK、滋色等国货品牌复制了完美日记的打法,同样搭上小红书、抖音、B站的社交流量红利,找主播带货,找KOL种草。换言之,完美日记的互联网打法门槛较低,资本助推下谁都可以起飞。

而在完美日记想要走向高端化,必定又要和雅诗兰黛、欧莱雅等国际大牌正面竞争。即便是资本加持,完美日记不在乎ROI的饱和式投放,几乎在国内同行里垫底的净利率,导致其薄利多销的路子并不好走,一旦在激烈竞争中销量增长停滞,将面临生存困境。

对于完美日记的后续发展,雷达财经将继续关注。