文|熔财经 Kinki

安能物流(下称“安能”)可能并不是普通消费者熟悉的企业,但在快运领域里,安能打败了中通、韵达、百世和京东,并在5月初递交了IPO申请,从最新的数据来看,它已可称为“快运一哥”了。

在2021中国零担企业30强排行榜中,安能的零担营业收入在顺丰和德邦之下,位于第三,不过其年度货量达1020万吨,市场份额占比为17.2%,已在中国所有快运网络中排名第一。

01 成为零担领跑者,安能做对了什么?

成立于2010年的安能,用了10年时间,成为了国内零担物流领域的领跑者。目前来看,跟安能一样聚焦零担市场的企业,包括有百世、顺丰这样的“跨界者”,也有德邦、天地华宇这样的老牌企业,由于快运市场增速快,新近几年加入的企业也不少。

而在快运行业里,一直都有一个“25亿天花板”的说法,当企业营收接近25亿元时,大概率会面临增长停滞,如果不能突破,最终有可能会完全掉队。

在今年的零担企业收入排行榜中,零担收入超过25亿元的企业,按收入从多到少的顺序排列,分别是:顺丰、德邦、安能、壹米滴答、百世、三志物流、中通和德坤物流,除了自带快递资源的顺丰、百世等跨界者,和德邦、安能这两个成立时间超10年的企业,其余的,都是近5年以内成立的企业。

“熔财经”认为,这意味着,跨不过“25亿元天花板”的企业,很可能就越走越慢了。我们回看安能的历史营收数据,其在15-17年度的零担收入分别为18、20、37亿元,仅用三年时间,安能就从零担营收的第六名,跃升至第二名,安能到底做对了什么?

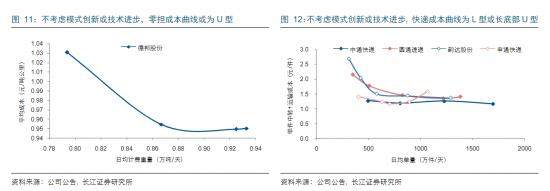

我们先看快运行业里为什么会存在“25亿元天花板”这个经验法则?在多数认知里,企业的规模效应跟成本优势两者应该是正先关的,也就是企业拓展至一定规模,其成本应该能出现较大的降幅。

这个经验,在快递行业里是适用的,但在快运行业里却不是。当快运企业的规模达到一定程度时,它的平均运输成本呈现边际递增的趋势,而快递行业则是递减或不变,下图为德邦物流与通达系快递公司的数据对比。

两者之间之所有此区别,原因之一是早期的零担企业通常采用重资产模式,以德邦物流为例,其分拨中心、干线运输、配送等全为自营投入,而通达系大多采用加盟模式,后者成本投入更低,因此,运量越多,其规模效应越明显,而德邦则还要考虑人力油价和运力供给的波动对盈利影响,规模经济效应不如后者。

此外,相对快递行业,快运属于ToB商业模式,以制造业客户为主,这些客户的运输需求更偏向个性化、定制化,由此也决定了零担企业的议价能力较低,想要标准规模化的难度较大。

为了解决这个问题,安能从开始就选择了跟德邦不同的发展模式,其采用的是“轻资产+网络化”发展模式,通过整合零担快运网络和信息技术平台,来打造中国最大的零担快运加盟网络。

加盟制之下,安能物流采用分拨、干支线班车总部直营,终端网点特许加盟的发展模式,招股书数据显示,安能目前已有26000多个网点和2700多条干线。

采用“加盟模式”后,末端的运营成本可以大大降低,在同样的收费标准下,加盟制零担网络能够支撑起更大规模的货运量,而无需额外大幅增加成本投入。

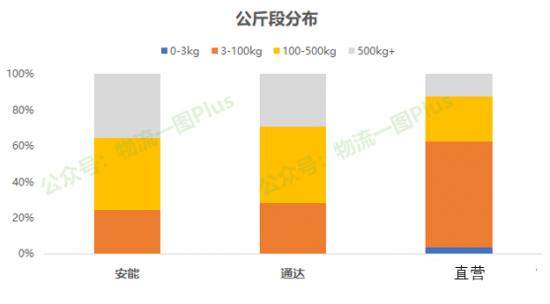

另一方面,由于直营运营的成本更高,其必须保证货运达到一定的规模平衡,货量过少,会出现“成本投入”空置;货量过多,则可能需要额外追加投入。因此,直营公司为了保证规模平衡点,会更倾向做低公斤段运输,可灵活安排。

相比之下,加盟制下的安能,其业务的公斤段结构会更为科学,高中低段数的分布更均衡,更能实现最佳配载,有利于降本提利。

综合以上来看,安能能顺利跨过“25亿天花板”,并逐渐走向领头位置,“加盟模式”提供了巨大的帮助,一则有效降低成本,实现快速扩张;二来能让安能将重心放在核心控制环节,专心做好管理和未来规划。

02 痛斩“快递”,安能跑偏了吗?

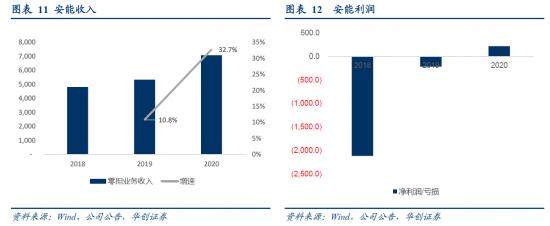

不过,在安能加速成长的同时,企业也遇到了新的难题。“熔财经”从招股书数据来看,18-20年间,安能的营收分别是53.31亿元、53.38亿元、70.82亿元,17、18年安能的营收陷入停滞,且亏损持续,一直到去年才开始扭亏为盈。

期间,安能的营运发生了什么变化?这可追溯至16年,安能在16年开始进入快递行业,然后17年其业绩就开始出现大幅亏损。

招股书数据显示,在18年,安能实现快递收入5.2亿元,然而其成本却高达17.3亿,就快递业务这一款,安能就亏掉了12亿元,如此推算,17年安能高达21.16亿元的亏损中,快递业务或占了一半。

安能看好快递行业的未来发展空间,至今回看,其判断是正确的,快递行业近年的增速,远高于零担和整车快运。

但我们回看17年的快递市场现状,彼时市场的成熟度已经很高,“顺丰+通达系”已经占了市场半壁江山,头部效应明显,而零担市场至今的CR10都仅为3.5%左右,两者的市场属性完全不同。

所以说,安能进入快递市场的节点并不算好,加上连年的亏损,安能最终在19年决定退出快递行业。对于退出快递市场,安能给出了两点说辞,一是来自于经济下行的风险,另一个则是其加盟商制度下,对末端派送方面的控制不足。

“熔财经”认为,第二点理由或是安能对快递行业“死心”的真正原因。同是加盟制的物流公司,在快递领域,安能面对“通达系”的围剿,在市场积累和份额上,都略显不足。

而对比同是快运跨界快递的德邦物流,由于德邦采用的是“类顺丰”的直营模式,加上其快递集中在“大件快递”,实际上可以算是快运的溢出,无论从末端管理,还是干线管理上,效率都比安能强,优势明显。去年年报数据显示,德邦的快递业务营收占比已达60.58%。

可见,安能及时从快递行业抽身,是正确的决定。虽然其快递业务发展平平,但其零担业务还是不错的。早在17年,安能的零担货运量已是市场第一,并一直保持头部位置。

在快递业务踟蹰不前的同时,安能也没有停下在快运发展的步伐。18年,安能收购众卡物流,加强旗下干线的运力;19年关停快递之后,安能加大在货车等固定资产上的投资,目前日货运量已突破5万吨。

艾瑞咨询数据显示,2020年中国零担行业的市场规模达人民币14920亿元,过去5年间的复合年均增长率为5.6%,相对比之下,安能的复合年均增长率约31.0%,可以算是快运行业中增长最快的公司。

回看物流市场的发展情况,目前中国零担快运市场的规模高达1.5万亿元,比8000亿元规模的快递市场要高出不少,加上快运市场还未出现寡头品牌,这么来看,安能丢下“快递”,专心“快运”,未尝不是一个好的选择。

03 突破25亿元的安能,有没有天花板?

对于即将上市的安能来说,其招股书的数据确实算是“亮眼”,比起很多“流血上市”的公司来说,安能目前已经扭亏为盈,毛利也在增长,按2020年14.8%的毛利率来算,安能目前已是国内盈利性最高的快运企业之一。

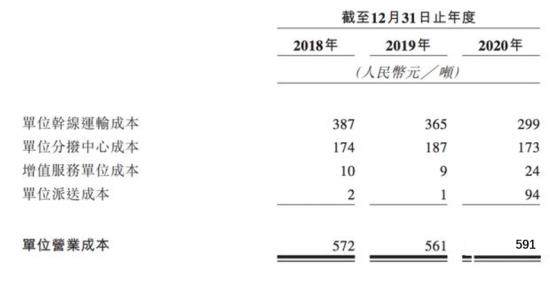

不过,我们再细看其经营数据,安能目前的营收主要分为三部分,分别是运输、增值服务及派送。其中,主营收入为运输收入,过去三年间从40.8亿增长至44.5亿,增长幅度为8%。

相比较之下,其增值服务的增长幅度更大,过去三年间,从7.2亿增长到了14.3亿,接近翻倍,毛利率在80%-90%左右,可以说是利润贡献的主力。

而叠加干线运输成本和分拨中心成本之后,安能的运输板块毛利率是负数,可见,安能近年毛利的提升,应该得益于增值服务板块的发力。

造成运输板块成本较为庞大的原因,应该是安能在这一两年新建了不少的分拨中心,为规模扩张做准备。从外,一同增加的还有车辆和土地成本投入。

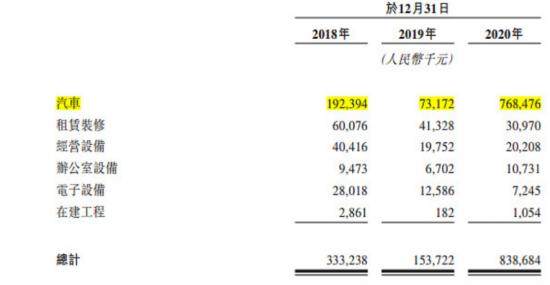

去年,安能的固定资产也在大幅增加,主要增长的地方在汽车,增加了1500辆运输卡车和2700辆挂车,目的是为了提高自营能力。

从增加分拨中心和汽车数量这两点来看,安能的“加盟模式”有向着顺丰和德邦靠拢的趋势。

在过往,安能的运输车队是采用自营+第三方结合的模式,而随着自建车队模式的推进,安能有意加大在运输干线上的把控力度。

再加上增加分拨中心的数量,利于进一步打通自己的干线覆盖力度。不过,对比顺丰的“天网+地网+信息网”,在顺丰占据先发优势的前提下,安能的“铺网之路”还很长远。

此外,安能不同于顺丰和德邦,旗下只有快运业务,而没有快递业务,在加速“铺网”的过程中,其分拨中心是否能满额运载还是未知之数。再者,分拨中心落地运营之后,还会产生巨大的成本开支,有可能会进一步拖累企业的盈利能力,这都是潜在的风险。

因此,或许安能“25亿元”之后的天花板还未到来,但提前寻找其第二增长曲线,也是迫在眉睫,而收入翻倍的增值服务板块,或正是这个关键。

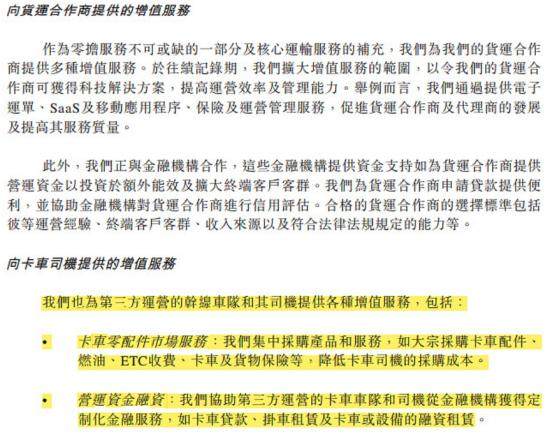

具体来看,安能的增值服务板块主要指为车队及司机提供软件和金融服务,以及协助其采购相关配件,成为产品贸易商。

简单来理解的话,我们可以类比小米模式,如果说小米电视是硬件,那么小米系统就是软件,同理,如果说货运是硬件,那么安能这些附加服务就是软件,我们可以理解为安能有进一步打造快运平台系统,打通货运服务的前后端。

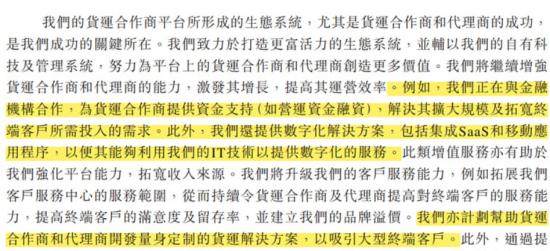

而在招股书中,安能也提及其未来发展方向,将会进一步强化生态系统,通过帮助合作商和代理商,为其提供金融和数字化服务,来强化彼此的货运能力,以此吸引更多大型客户。

最终,安能会不会像小米一样,通过投资占股来强化自己的生态链,还不好说,但至少,我们看到了安能区别于其它快运公司的野心和规划,从这个角度看,安能的未来,不仅只有“快运”!