文|互联网那些事

茅五洋还是茅五泸,这是一个白酒板块一直在争论的问题。洋河股份用半年报的好成绩表示,这个问题的答案是茅五洋。

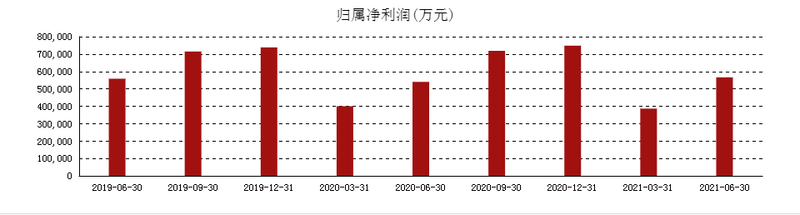

根据洋河股份发布的2021年中报,其营业收入为155.43亿元,在白酒行业中排名第三,仅次于茅台和五粮液,净利润实现56.61亿,营收利润双双实现同比增长,分别为15.75%和4.82%,俨然已经走出了2020年同期营收净利双双下滑的危机。

但是,洋河股份老三的位置,真的坐稳了吗?

一、营收净利双增长,但不够看

换帅以后,洋河交出的第一份成绩单,还是不错的。

纵向比较,15.75%的营收和4.82%的净利增速,在A股中算是一份不错的成绩,但是如果放在白酒行业中来看的话,似乎有些不够。

在19家白酒上市公司中,15.75%的营收增速位于倒数第五,增速比洋河差的只有皇台酒业的-35.82%、顺鑫农业(牛栏山)的1.09%、老白干的10.61%和茅台的11.15%,。

茅台营收规模上了500亿,继续双位数高速增长和洋河股份根本没有可以比较的价值

而皇台、牛栏山和老白干分别只有0.25亿、65.36亿和16.52亿的营收规模,和洋河股份也没有什么可以比较的价值,如果洋河股份仅仅是和这几家来比较增速的话,那似乎有点尴尬。

在营收规模同量级竞争对手中,山西汾酒营收规模为93.17%,增幅75.51%,营收规模只比洋河差34亿,但是增速已是洋河的5倍,一直在紧追洋河股份的泸州老窖,虽然上半年营收只有93.17亿,但上半年也实现了22.04%的增幅,就连千年老二的五粮液,营收规模已经达到了367.52亿元,营收增速也达到了19.45%。

4.82%的净利增速更让人觉得不够,仅比亏损的皇台酒业和金种子强,在一片净利增幅上100%的白酒上市公司中显得很难看,特别是山西汾酒,净利只比洋河股份少了21亿,但是增幅却已经多了24倍。

也就是说,虽然洋河股份现在靠着营收规模站住了老三的位置,但是营收规模现在正在面临着山西汾酒赶超的态势,从增速势头上,洋河已经掉出一线白酒企业的队伍了。

(今年以来,山西汾酒市值已远远超过洋河股份)

股价上体现得更明显,今年以来,洋河股份股价持续下跌,年初股价还在263.26元/股的高点,但截至9月3日收盘,股价已跌到166.32元/股,累计跌幅达到了36.8%,市值今年从最高点跌去了1460亿,在酿酒行业个股中排名仅在第五位,已被山西汾酒和泸州老窖超过。

(图片来源:雪球)

另外,洋河股份今年上半年营收净利双双实现同比增长也与去年的基数有关。因疫情减少了上半年的白酒宴请销售收入,洋河股份2020年上半年营业收入仅实现134.29亿,同比减少16.06%,净利润为54.01亿,同比减少3.24%。

因此,如果与疫情前相比,实际上今年上半年成绩也没好转多少。数据显示,洋河股份2021年上半年营收相比于2019年同期减少了4.56亿元,净利润仅增长了0.79亿。值得注意的是,疫情前洋河股份中报的净利润连续三年都实现了双位数增长,2017年至2019年同期,净利润同比增幅分别为14.15%、28.06%和11.52%。

二、高端化布局的第二曲线

英国管理大师查尔斯·汉迪认为,任何一条增长曲线都会滑过抛物线的顶点(增长的极限),持续增长的秘密是在第一条曲线消失之前开始一条新的S曲线,也就是“第二曲线”。

2003年,“洋河蓝色经典”横空出世,以强有力的渠道铺货和广告宣传,在随后15年间获得高速发展,成为江苏白酒的代表。

当时,江苏每一个城市的烟酒店,都被“洋河蓝”所占据。

凭借洋河蓝系列酒的销量的逐年递增,洋河股份在2010年营收超越泸州老窖,成为仅次于贵州茅台和五粮液的行业三甲。

2018年至2020年,年度营收始终在200亿以上,是白酒百亿营收俱乐部中名副其实的老三,但实际上近几年洋河股份的营收一直处于滞涨状态中,增速在下滑。

财报显示,2016年-2020年,洋河股份扣非净利润分别同比增长9.98%、13.50%、20.09%、-11.04%、-13.79%,而对手泸州老窖则在这五年中持续保持高速增长,分别同比增长33.79%、31.09%、37.15%、32.09%、30.21%,营收规模更高的五粮液的扣非净利润同比增速也比洋河股份高得多,分别为9.09%、43.40%、38.96%、29.91%、14.67%。

从动态增速上来看,2018年至2020年,总收入三年复合增长率为-1.96%,而茅台、五粮液、山西汾酒、泸州老窖四家头部酒企的数据分别为16.89%、22.63%、30.89%、16.78%,均为双位数增长。

归根到底,洋河股份这几年的营收滞涨最大的原因,其实就是洋河最开始迅速爆红占领市场所依靠的渠道营销模式这个功臣。

在营销上,洋河采用的是特有的深度分销模式,即以厂商为主导,高度参与、干涉、监督细分销售渠道,经销商只负责渠道运营。

这一模式强调终端网点开发的数量和终端网点维护的质量,在前期,洋河通过人海战术不断下沉到县级市场及乡镇市场,建立了全国化的营销网络,让厂商及时了解到下沉市场真实的销售情况,进而调整销售策略,同时保证了价格透明化,减少了经销商之间相互轧货的问题。

在深度分销模式下,市场不断被切割、细分,终端网点不断增加,渠道维护成本越来越高。

同时终端网点实力层次不齐,大小店铺都开发,导致终端价格不一致,于是洋河品牌价格开始混乱,渠道利润变薄,经销商综合实力变弱,积极性降低,产品动销开始变差,造成库存积压,有的终端便开始了低价抛售,导致价格进一步下滑,利润进一步降低,恶性循环下来,洋河股份对于提价便开始无能为力,直接导致白酒高端化受阻,丧失了利润最大化的机会。

2016年下半年,洋河股份冲到了历史最高点,营收和净利润均超过了五粮液,成为白酒股中的老二,但正是2016年第三季度,茅台开始引领高端白酒市场的量价复苏,随后五粮液也实现了量价齐升,远远甩开了洋河股份。

洋河市场库存量大,如果不主动调整,经销商低价处理,会导致价格体系紊乱,这会使得以后开展工作变得异常艰难。

而在高端白酒的布局上,洋河基本没有优势,飞天茅台、五粮液和国窖1573占据国内高端白酒95%的比例,而洋河的主打品牌都是次高端类。

因此,在白酒销量基本已经见顶的行业背景下,下有汾酒泸州老窖的虎视眈眈,没有高端产品的洋河股份想要保住第三名冲击第二名,压力和难度都是很大的。

在次高端市场上,面临的压力更大,一方面有茅台和五粮液的降维打击可能,另一方面泸州老窖、舍得酒、古井贡酒等老牌酒企的产品地位不容小觑。

为了走高端路线,洋河股份曾于2019年推出对标五粮液普五的“梦之蓝M6+”,价格在800+,当时洋河希望借此把高端价位站稳,再实现逐步放量,并期望该产品未来能成为类似于茅台的大单品。

但是2020年上半年又推出了梦之蓝钻石版,价格在700+,两者实际价格相差不多,市场定位上基本完全重叠,显然将高端路线品牌辨识度给稀释了。

高端布局并没有给洋河股份的财报带来突破,根据2020年财报,中高端酒营业收入为176.48亿元,同比减少7.15%,普通酒实现营收26.87亿,同比减少14.86%,另外,洋河中高端酒的毛利率是79.85%,而普通酒的毛利率只有37.19%。

事实上,洋河股份这几年白酒销量一直在下滑,从2017年的215951吨下降到了2020年的155757吨。

显然,洋河股份的新一轮班子已经认识到了这个问题,今年的改革主要集中在高端化战略和渠道优化整合改革方面。

在产品上,将梦之蓝M6+作为核心大单品完成全国化推广,实现对老梦六的替代,将水晶版M3逐步替代老梦三,继续升级M9,进一步提高梦系列销售占比。

半年报显示,中高档酒上半年实现营业收入125.53亿元,同比增长了16.48%,占整个半年营收的80%,其中梦之蓝系列高端产品在全部营收中占比30%以上。

在营销渠道上,不再追求渠道无限细化,减少经销商内耗,开始了“一商为主,多商配称”的经销体系改革,今年更是大幅精简经销商数量。仅上半年,省内增加305家经销商,减少了254家,省外增加了1195家,减少了1134家,省内省外净增加数量仅112家,这在以前的洋河经销体系中,简直无法想象。

这番操作下来,终端经销商的利润也从之前3%至5%恢复到了10%以上,渠道库存也降到了1至2个月。

三、省内市场遭到追赶,大TOP地位不保

不过,当洋河股份与五粮液、泸州老窖、山西汾酒在全国市场厮杀的时候,其省内市场份额却在悄悄被江苏本地品牌今世缘蚕食。

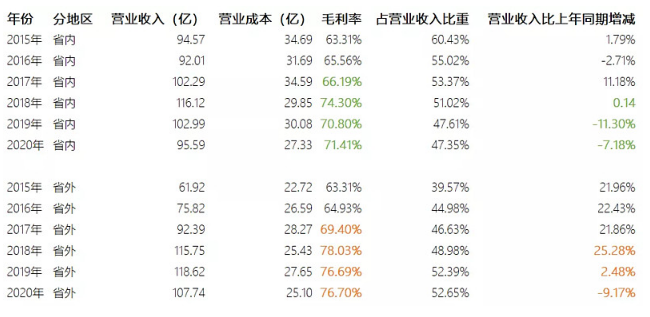

2016年以前,洋河还是江苏省内绝对的大TOP,但是自2017年以后,其省内销

量遭到其他白酒品牌的冲击。数据显示,2015年至2020年,其省内营收占总营收的比重分别为60.43%、55.02%、53.37%、51.02%、47.61%、47.35%,今年上半年比重又下降到了46.48%,省外营收从2015年的39.57%提升到了2020年的52.65%。

值得注意的是,江苏省对于洋河股份的重要性不仅仅是大本营而言,江苏白酒消费偏向于高端产品,净利润相比省外市场更大。数据显示,江苏省白酒市场整体规模为650亿元,高端白酒就占了110只120亿元,次高端白酒占150亿元。因此,如果江苏白酒市场份额遭到进一步下降,对于在省外市场上与五粮液们艰难竞争的洋河股份来说,打击不可谓不大。

虽然洋河上半年在省内省外都同时实现了双位数的增长,但是相比较而言,其省内最大竞争对手今世缘,省内市场和省外市场的增幅同比却分别达到了31.34%和42.11%,营收体量已经从2016年是洋河的七分之一,缩小至2021年上半年的四分之一。财报显示,今世缘今年上半年省内市场实现营收35.54亿元,占总营收的92.63%。

另外,今世缘恰恰正是发力于洋河股份正在冲击的高端白酒市场。2021年上半年,今世缘300元以上的特A+类产品实现营收25.29亿元,占总营收的65.67%,同比增长49.74%,相较于2015年,累计提升了23.07个百分点,这意味着,今世缘在江苏省内的高端白酒市场已经取得了一定成功。

显然,洋河股份现在在江苏省内日子也不那么好过了,2018年省内毛利率还是74.30%,但是2020年却降到了71.41%,已经低于了省外市场。未来,两家企业在江苏省内的竞争必然将进一步加剧。

对于洋河股份来说,外有猛虎,内有豺狼,保三争二的压力仍然很大。

虽然中报披露以后,多家券商继续唱多洋河股份,但是股价却已从年初263.26元/股的高点,跌到了166.32%,累计跌幅达到了28.61%。