文|周天财经 白雪

2021 年接近尾声之时,上海微创医疗机器人(02252.HK)在港股鸣锣,正式登陆港交所主板,首发收盘当日涨幅约 6%。

在微创医疗机器人 IPO 中,香港公开发售部分得到了约 164 倍超额认购,此外高瓴、雪湖等知名投资机构也参与了本次发行。即使近几年微创医疗机器人业务一直在亏损,并且在招股书中直言可能「永不盈利」,但热钱仍不断涌入手术机器人赛道。

图源自:微创医疗机器人招股书

这一方面来自于资本对手术机器人在高精尖手术方面的应用前景高度看好,另一方面也与微创医疗机器人母公司微创医疗(00853.HK)的强势背景有关。未来赛道,明星个股与热钱口味高度契合。

在微创医疗官网上,赫然注明了公司是「新兴高科技医疗超级集群」。微创之所以这么自我评价并不夸张,作为赛道领头羊,微创也被称为「生产上市公司的上市公司」。继心脉医疗(688016.SH)和心通医疗(02160.HK)上市后,微创医疗机器人成为微创系第三家上市公司,此外还有微创电生理也进入上交所问询阶段。

微创系母公司微创医疗家大业大,以心血管器械、脑部器械、骨科多线发展,给予了微创医疗机器人充分的产业链支撑以及研发空间,成为了微创子公司的背后大山。子公司又通过身段灵活的资本运作从二级市场筹集发展资金,这家成立于 1998 年公司正密集、高效地拓展新业务。

那么,隐匿在众多子公司背后的微创医疗发展如何?占领市场的核心打法是什么?又是否能为中国医疗器械行业提供可借鉴经验?本文试图以微创医疗为切口,管中窥豹,明晰目前中国高值医械产业发展现状。

01 微创,被低估了?

被资本看好的微创在 2021 难言顺利,受疫情及医药集采影响,微创从去年 6 月 69.9 港元每股的高位下跌至 1 月 6 日开盘价 25 元,股价狂泻近 64%。

去年下半年,微创医械国内外市场受疫情影响大,在疫情频发的同时,许多医院选择择期手术,降低了微创明星产品心脏冠脉支架、骨科支架使用率。

其次,医药集采也在短期内,给微创医疗带来了剧烈影响。所谓医药集采,就是对临床使用量较大、采购金额较高的药物和非专利药品实行集中采购。目前医药集采已经对高值医械吹响号角,继去年心脏冠脉支架被集采后,微创医疗在国家 9 月份的人工关节集采中再次中标。

经过集采后,微创骨科人工支架价格从均价 1.3 万元左右下降至 700 元左右。对于百姓来说,高值医械集采意味着「旧时王谢堂前燕,飞入寻常百姓家」,纳入医保后,曾经动辄上万的冠脉支架现在进入了「百元时代」,但高值医械降价 70%-80% 的结果,对于企业而言却是以价换量,短期内销量增加并不能弥补降价所造成的巨大利润损失。

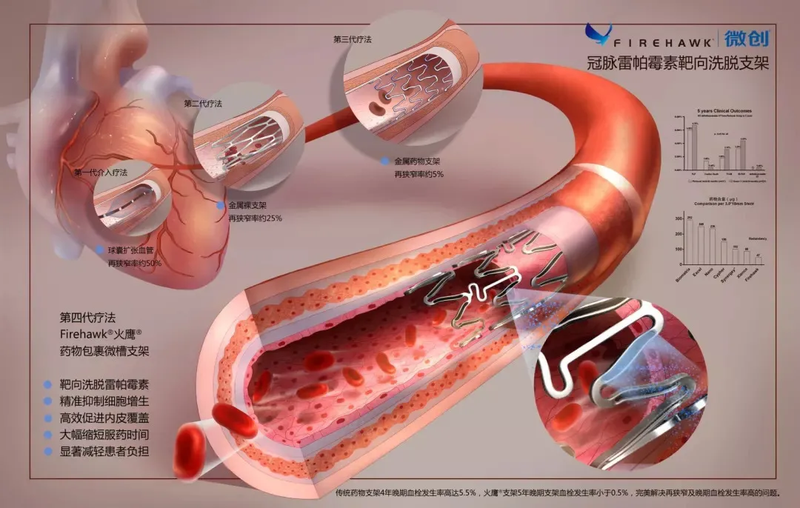

微创“火鹰支架”

尽管集采及疫情带来了短期不利影响,但长期来看,这两个因素却有着积极影响。比如疫情实际上进一步推动了民众对医疗智能化的认识,包括增加了高值医械认知、对支架使用接受度提高。同时,随着人口老龄化带来的市场规模增长,医械集采后产品渗透率将大幅提高。因此以中金公司为代表的多家证券公司,依旧长期看好微创的创新和平台化发展特点。

是的,「公司创新」和「平台化发展」是微创医疗突围短期不利影响最为倚仗的特点所在。

对于护城河 3-5 年就得重新挖一次的医械行业,本身带有研发难度高、成本高的特点,微创医疗采取的手段是提高研发投入,不断下注创新。据财报数据,微创自 2010 年以来研发投入约 1.12 亿元,到 2021 年约 12 亿人民币,达到了 110% 的增长率。

毫无疑问,面对高技术壁垒的心脏支架,即使砸钱投资,如果没有积累成熟技术作为研发基础,也很可能白费力气,因此与砸钱同时进行的还有大量收购动作。

2013 年,微创收购美国医械公司 WrIGht Medical,改变了微创心脏支架品种单一的问题,为心脏支架开拓海外市场,提供了技术及资源市场;4 年后微创联手云峰基金收购心律管理设备供应商 Liva Sorin 心率管理业务,则完成了微创电生理设备的「信仰之跃」,为日后微创电生理独立上市,创造了技术基础。

就在去年 10 月,微创医疗又以 9.23 亿全资收购生产 ECMO(体外膜肺氧合,又名体外生命支撑)的德国医械公司 Hemovent GmbH(以下简称 HG)。

微创收购 HG 的原因不难理解,一是在新冠疫情中,微创看到了 ECMO 发挥的重要作用,但我国 ECMO 仍高度依赖进口的现状,有了国产替代的强需求,二是 ECMO 生产门槛高,相比自研收购成熟业务是个明智选择,更何况 HG 的拳头产品 MOBYBOX System,正是全球首个将血泵及膜肺集成一体的 ECMO 系统。这次收购完成后,又使微创在急危重症领域整体布局再落一棋。

众多的收购逻辑可以理解为,微创的产品线越多,后期迭代成本越低,获取医院信任越多,护城河就会越来越宽。在这过程中,微创将自主研发与并购相结合,加快医械升级换代步伐的同时,国产医械设备也正逐步拓展国内中高端市场。

02 「控股平台」式发展,不是偶然

如果从整体视角来看,前文提到的微创高研发投入及并购动作,只是微创平台化、集群化高端医疗布局的一部分,微创的发展逻辑在于成为「控股平台」。

如何描述「控股平台」呢?具体一些,微创的发展路径在众多医械企业中比较特别,其六大核心业务,除了冠脉业务属于母公司微创医疗,其余业务均成立子公司融资上市,走出了一条「控股平台」之路。包括主动脉业务部门独立成为微创心脉、骨科业务部门独立成为微创骨科,手术机器人业务部门独立成为微创医疗机器人。

市场对这一发展路径褒贬不一,有投资者认为微创医疗增长进展迟缓,觉得其利用核心业务画大饼,不断收购、不断拆分独立上市但却丝毫没有落地的意思。但更多投资者认为,微创正在下一盘大棋。

微创的大棋是通过多业务线的广泛布局全面占据市场,让有能力独立的业务自由发展,通过这样的发展让小树苗自发寻找空气与养分,直至成长为大树与主其他业务子公司及母公司,形成互为依靠的连接,这也让人很容易想到资本运作同样活跃的复星医药。

这种架构带来的好处,集中体现在激活创新力上。比如在人才层面,有内部员工向我们透露,母公司不断拆分业务成立新公司,让自己这种进去不到两三年的「新员工」,也有了当新公司管理层的希望。将股权下放至子公司,很大程度上提升了人才动力,解决人才流失问题,节约管理费用。

在融资层面上,由于微创医疗在港股表现不稳定,股价长期在低谷徘徊,因此让子公司直接在一级市场融资,比母公司直接进行股权融资更划算。同时,在产品研发层面考虑,业务独立划分成立子公司,也能使子公司更关注于业务本身,避免了各业务线互相拉扯、影响的烦恼。

而且,微创研制的大类都是「医械」产品,但具体到产品线上,心血管和骨科产品等业务之间的技术路线仍存在较大差异。微创多线发展,完成相对全面的产品、渠道平台化布局,也将提升公司抗风险能力。

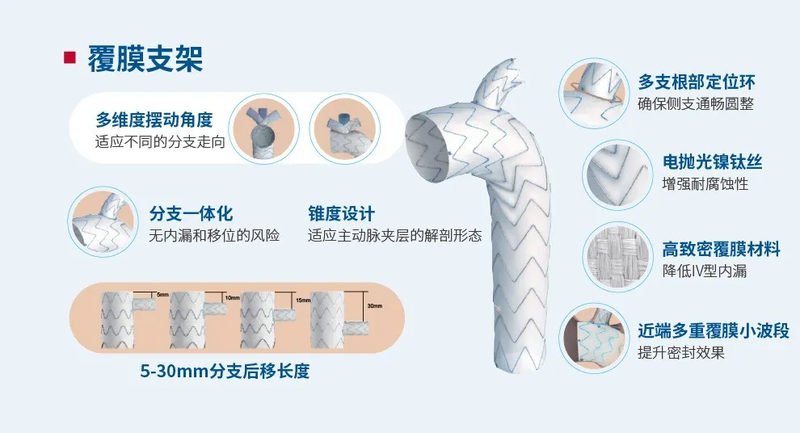

举个例子,目前国内在主动脉介入设备上的玩家只有微创心脉和先健。起初,由于先健入局时间早,一直在营收规模上保持先发优势,而随着主动脉介入业务的独立,心脉在推出分支型腹主动脉覆膜支架 Castor,扭转局面开始强势反超,至今心脉都是国内头部主动脉接入。微创「控股平台」式的发展路径并不是无迹可寻,它可以追溯到微创医疗创始人常兆华独树一帜的行事风格。

微创Castor分支型主动脉覆膜支架及输送系统

「我头脑一直很清醒,就是不要让自己陷入大家都能做的事务中」,常兆华曾如此形容自己选择的高端医械行业。做别人不能做的事,是风险,也是一种优势,但其中也多了一丝「炫耀」。

这丝「炫耀」是创始人常兆华科学家、企业家身份带给他的骄傲,也让微创医疗创始之初就沾染了科研色彩。90 年代初,常兆华已经是热能工程学博士,而后又跨专业在美攻读生物科学系博士,毕业后在看到中美高端医械差距后,他成了浦东创业大潮海归中的一员。

1998 年,微创在常兆华带领下做冠脉介入起家,而后十年一直在密集布局新业务,先后成立骨科介入骨科医械,又成立电生理研发瓣膜,随后又建立起神通心脉等等。二十年间快节奏生长,让微创在各细分赛道有了和中国先健等老牌医械企业抗衡的话语权。各业务线所需的巨额研发收入,使得微创「控股平台」发展路径浮出水面。

因此,微创的平台型战略,可以说是在各要素的配合下,打磨出的适配路径。

03 高值医械,走向国产替代之路

微创的上升,也是整个中国医械市场向好的缩影。

中国作为全球第二大医械市场,每年市场规模都是千亿级的增长量。根据中商情报网数据,从 2016 年 3700 亿增至 2019 年的 6882 亿,且有望增长到 7684 亿,进入医械黄金发展期。

在高速增长背后,医械迎来国产化代替的升级卡点。20 世纪 90 年代以前,由于学科发展滞后,我国高端精密装备制造业缺乏布局,因此我国医械市场清一色都是「外国货」。随着基础科学和精密装备制造差距的缩小,「国产化替代」已经随着微创、乐普、迈瑞、威高等头部国产品牌而提升。

国产化替代的进程,在医械细分赛道成熟度各有不同,在低值耗材的大输液、卫生材料,体外诊断的生化诊断,已经基本完成进口替代,而高值医用耗材领域则刚刚进入进口替代萌芽期,其中,实现国产率最高的是心脏冠脉支架。

2019 年我国心血管患者数量约达 3 亿,随着国内患者对心脏支架手术接受度提高,国内乐普医疗、微创医疗和吉威医疗合计市场占有率也在 70% 以上,大规模完成心脏冠脉支架行业的国产代替。与此类似,骨科植入医械国产化率约 50%。国产化替代全面展开不仅把机会留给了中国医械企业,也使得价格被迅速拉低。

过去,国内心脏冠脉支架长期被美力敦等国外厂商垄断,十年前其冠脉支架约 2 万元,而后随着国内自主品牌产品成熟,市场竞争加剧,再加上国家集采,美力敦冠脉支架价格降至 648 元左右,而微创医疗冠脉支架低至 590 元。

但冠脉支架仅是高值医械的冰山一角,整体来看,中国医械企业的关键问题仍在于——高端医械技术壁垒高,但国内产业链上游供应能力偏弱。

以呼吸机为例,一台呼吸机一千多个零部件,其中包括涡轮风机、传感器、芯片、比例阀、音圈电机等。然而这些约占机器 20% 的核心零部件长时间由欧美企业 EBM、托马斯、飞思卡尔供应。根据招商银行研究所的预测,未来 5-10 年都难以在这些零件上全部实现进口替代。

目前,坐拥世界医械王座的仍是美国医疗公司美敦力,美敦力称之为行业巨头不仅是因为有近百年历史,是凭心脏节律管理、外科创新和骨科三大核心业务,从 2015 年开始霸榜全球医疗企业。据悉,2021 前三季度,美敦力营收 219.29 亿美元,仍位居全球医疗行业营收第一。

简单总结美敦力的发展,可以发现,外延式并购是其能够霸榜的首要因素。据媒体报道,自 1998 年以来,美敦力就完成过 5 次规模超过 30 亿美元的大型并购,其中通过对枢法模·丹历的收购,建立脊柱业务基础,又通过收购 Kyphon 完善了更全面的脊柱产品线,使美敦力成为全球最大的脊柱产品生产商。

美敦力发展历史

除此之外,美敦力也将未来市场放在了 Hugo 手术机器人身上。在财报中,美力敦预计在 2022 财年 Hugo 手术机器人能带来 5000 万至 1 亿美元营收。外延式发展、寄望于手术机器人,讲到这里,就会发现微创与美敦力的发展路径似乎有些不谋而合。但应当看到,这样的相似对于中国医械企业是件好事,一定程度上,代表中国医械企业摸准了门道。

04 结语

放眼未来,以微创为代表的中国医械企业通过自研 + 并购的合作研发模式,将会进一步推动国内产品技术的进步。而且随着国内医械集采范围扩大,也会淘汰一批缺乏创新产品能力的中小医械企业,提升头部医械的市场份额,推动国内医械行业提升集中度。

数据显示,我国医械市场年 20% 的 市场增速,约为全球医疗器械和国内药品市场增速的 4 倍,不断向上的生长潜力是我国医械的基本盘。在国内医械市场稳步增长、技术提升的基础上,中国医械企业更有机会,充分利用国产医械的性价比优势,在「一带一路」政策的支持下,以呼吸机设备为切口,向东南亚、非洲国家出口,逐渐打开国际市场。

但需要注意的是,一项高值医械产品,研发、再加上临床、审批等一系列程序,短则三四年,长则七八年。因此,中国想要全面实现高值医械国产化·,逐步走向国际市场仍有一段漫长之路要走。中国医械企业若能摒弃浮躁、熬过寂寞,克服集采短期不利影响,优化医械产业链供应能力,必然有更敞亮的未来。

参考资料:

「1」微创的上市一跃,能撑起它的野心吗,虎嗅,深蓝观

「2」心脏支架将被「灵魂砍价」,国家集采为何引医疗器械股地震,虎嗅,雪球

「3」对标美敦力,微创医疗高端医疗器械布局到哪了,百度百家号,财经涂鸦

「4」说说我眼中的微创医疗,知乎,夜空流浪鹰

「5」跌跌不休的微创医疗,知乎,沉默是金

「6」中国医疗器械行业发展现状及变化趋势,腾讯新闻,戴维斯双击