文|伯虎财经 唐伯虎

最近,不少企业扎堆叩响了港交所的大门,其中有一家是上海上美化妆品股份有限公司。

关于上美,知道的人可能不是很多。但说到它的子品牌韩束,听过的就多了。

2002年,25岁的吕义雄被上海浓厚的商业氛围吸引,毅然离开经营了3年生意的西安。到上海后,他做的第一件事是了解全国化妆品市场前三的企业,立志要自己做一个中国消费者熟知的国货品牌。

第二年,韩束诞生。12年后,它的零售规模达到90亿元,直逼巴黎欧莱雅中国区零售额。

吕义雄一鼓作气,成立了一叶子、红色小象,进攻细分市场,还在朋友圈宣布,将把公司名改为“上美”,并筹划2018年上市。

如今来看,距离吕义雄定下的目标已经过去了将近4年。这几年,上美发生了什么?

01 A股转战港股,吕义雄的焦虑

早在2021年初,就有媒体报道上美与中信证券签署了上市辅导协议,计划冲刺A股。当时,证监会官网还披露了上美集团辅导备案基本情况表。

但是,一年之后,上美集团却选择转战港股。有金融界人士分析,A股注册制还没有全面落地,上美此举可能是为了加快上市进程。

可以理解,更为年轻的珀莱雅和经历了3次IPO的丸美都已经完成上市动作,而上美在这方面一直没有太大进展,对敲钟期待已久的吕立雄难免着急。

目前,上美旗下拥有9个品牌,其中6个已推向市场。其招股书中多次提到,上美的优势是“作为一家在中国化妆品行业领先的多品牌国货化妆品公司,我们穿越周期,永远年轻”。

所谓的“多品牌”,是上美想通过不同产品线的布局,网罗不同年龄层、不同肤质、不同需求的消费者。譬如,韩束对标25至40岁有抗衰老需求的女性,一叶子面向18至35岁的女性倡导环保护肤概念,红色小象则专注母婴护理。

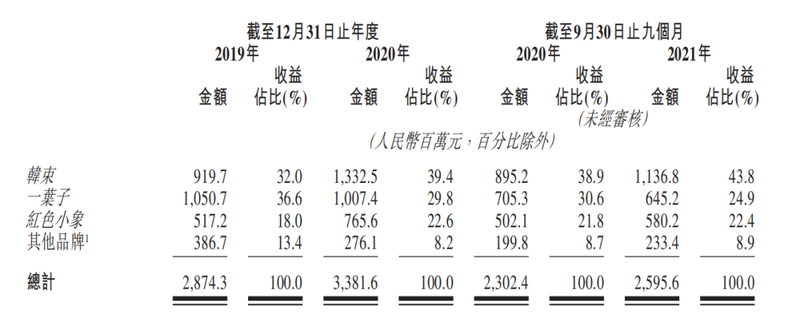

这种打法让上美的营收在一定程度上保持了“永远年轻”的特性。2019年、2020年以及2021年前9个月,上美公司的收益逐年增加,分别为28.74亿元、33.81亿元、及25.96亿元(该数据在2020年同期为23.02亿元)。

它的毛利也十分可观。报告期内,上美的毛利率从2019年的60.9%增加到2020年的64.7%,2021年前三季度也有微增,达到65.2%。

根据弗若斯特沙利文报告,上美集团在国货品牌护肤产品市场中排名第三。吕义雄实现了他二十年前的抱负。

然而,各品牌的实际表现不太均衡,上美的营收大部分是三个主品牌撑起来的。

2019年,韩束、一叶子、红色小象等三个主品牌为母公司贡献了86.6%的收益。这个比例在2020和2021年前三季度增长到91%以上。而上美布局在中高端线条的安弥儿、极方等一直未见起色。

另外,上美还有山田耕作等三个品牌在研发储备中,预计2022年发布。山田耕作本人也被上美列入7名核心研发团队成员中,他曾在国际护肤品牌SK-Ⅱ任职,现为上美在日本的红道科研中心护肤首席科学家。

伯虎财经尝试在百度搜索“山田耕作”,显示其与上美相关的消息是2019年研发了韩束的“金刚侠”黄金面膜。而2020年,他却与浙江卡姿蔓集团旗下的YAMII PRO合作开发护肤产品。

从这些迹象来看,新品牌们大抵难以成为上美撬动第二曲线的支点。但是,它对三个主品牌的过度依赖,不见得是好事。

02 已现疲态

吕义雄骨子里有着潮汕的商人本色。

韩束创立初期,韩流文化在国内很受追捧。于是,他请来韩国明星崔智友担任代言人,美其名曰崔智友温婉细腻的气质与当时韩束超能系列“超越时空,永恒美丽”的诉求相得益彰。

大概是在代言广告里尝到了甜头,2010年之后,吕义雄疯狂加码品牌的广告投入,包括先后邀请林志玲、郭采洁、景甜等明星代言,大手笔冠名《非诚勿扰》《蒙面歌王》等各类综艺和影视剧。

2014年,韩束和一叶子的广告投入达到了近10亿元。

在渠道方面,吕义雄通过电视购物频道将护肤品销售到下沉市场,并在2010年将韩束做到电视购物行业的第一名。电商兴起后,他也很快发展了线上、线下的直销、经销渠道。

真正让韩束实现增长飞轮,是其微商事业部的成立。2014年,韩束微商事业部创下了40天回款1亿元的记录。

但是这种模式由于没有直销牌照,被质疑为“传销”,很快偃旗息鼓。

2015年,韩束更名为“上美”,开启多品牌矩阵时代。但社交媒体的浪潮来临后,上美虽然也在抖音、小红书等多个渠道做了品牌布局,继续大手笔投入,但业绩增长势头已经不复从前。

从招股书上,我们不难发现韩束、一叶子和红色小象三个品牌不是并驾齐驱的“三驾马车”,反而更像韩束以一己之力“一拖多”。

一叶子的营收一路下滑,在上美内部的收益占比从2019年的36.6%下跌至2021年9月的24.9%;红色小象名为“国货品牌母婴护理品市场零售额第一”,它对集团的业绩贡献却一直未见明显增幅。

“老大哥”韩束只能勉力狂奔,在2019年、2020年以及2021年前三季度的分别实现9.2亿元、13.32亿元、11.37亿元的销售额,占比从32%上升到43.8%。

一叶子怎么了?红色小象为什么跑不起来?伯虎财经认为,这要从产品上找原因。

随着消费者对待护肤日渐讲究,他们更愿意选择具有特定功效的产品,如敷尔佳的械字号面膜、瑷尔博士的玻尿酸面膜等。

而一叶子销量较好的面膜和护肤套装,多聚焦补水保湿,中规中矩。

至于红色小象,它处在一个更加分散的市场。根据中信证券数据,2020年婴幼儿日化品牌中,市占率前六的品牌合计市场份额为21.8%,中小品牌拥有78.2%的蓝海市场。

红色小象的客单价也比较低,一般在50元左右,即使单价最高的商品也没有超过100元。也因此,销量再多,它的营收增长也不明显。

困难摆在眼前,却无从下手,上美多少有点无奈了。它给自己找的出路,是延续吕义雄的老办法——营销,继续刷存在感。

2019年、2020年以及2021年前9个月,上美的销售及分销开支一路飙升,分别达到13.25亿元、15.36亿元、11.19亿元(2020年前9个月为10.54亿元)。

结果是营销投入和营业收入“齐头并进”,利润只能慢悠悠在后头散步。

03 “假”研发?真广告

销售及分销开支大是一方面,消费者们最看重的永远是产品本身。但是,上美的产品,大概也没有它的广告宣扬的那么出色。

在招股书中,上美用了大量的篇幅描述其对研发的重视,包括组建了227人的研发团队,40%以上的成员为硕士及以上学历等。

其研发了TIRACLE、AGSE和青嵩油AN+有关的技术及配方,并让这些成分赋能到旗下产品中。其中,有控制炎症、衰老及保湿功能基因的TIRACLE已经在385款产品中使用。

截至2021年9月30日,上美自主研发产品所得收益贡献同期总收益97%以上,

上美的研发实力真的如此强劲吗?据招股书显示,上美的全职员工在2021年9月30日达到了4067人,其中3379名销售及营销人员、307名行政管理人员,而研发人员的占比只有5.58%。

在2019年、2020年以及2021年前9个月,上美的研发支出分别为8290万元、7740万元、7170万元,这在收益中的占比不算高,分别为2.9%、2.3%及2.8%。

它的研发效果也不见得多么卓越。以韩束为例,它销量最好的红石榴护肤套装、金刚侠面膜等产品,上市时间都不短了。而这两年推出的新品,诸如双A醇精华、小冰管面膜等,在其天猫旗舰店销量都不到1000,数据着实有点不好看。

另外,韩束和一叶子还曾多次受到行政部门通报和处罚。

2019年, 韩束一款补水修护面膜因检出产品标签标识以外的防腐剂(苯氧乙醇),与产品标签标识不一致被判定为不合格品。

2021年,在上海市监局的抽检中,一叶子因包装不合格榜上有名。

近年来,消费者们对产品成分、功效越来越关注。艾媒咨询《2020年中国本土及国际美妆护肤品牌及营销现状研究报告》显示,购买美妆护肤品时,有53.2%的消费者将这一项纳入考虑。这个比例远远高于专业推荐、博主种草、明星代言等因素。

目前中国的化妆品市场还比较分散,但未来随着品牌商越来越多,上美所谓的品牌组合、销售渠道终究要给产品本身让位。

然而,从上美在招股书里披露的资金用途来看,它仍然选择将更多资金投入品牌建设,真正用在研发上的只有9.1%。

也就是说,上美依然用着“生意人”的逻辑来看待美妆护肤行业——短期销量第一、其他靠后,而不是让自己成为一个真正的“创造者”、“开拓者”。

可是,这种逻辑的“保质期”还有多久?不开拓,上美怎么打下更大的江山?

参考来源:

1、新民周刊:A股转战港股,韩束母公司IPO为何如此迫切?

2、铅笔道:上美集团启动境外上市,老骥伏枥还是新生?