文|苏宁金融研究院 陶金

2022年1月CPI同比0.9%,其中猪肉价格同比下降41.6%,环比下降2.5%。统计局表示,冬季腌腊基本结束,加之节前生猪出栏加快,猪肉供应充足。我们在《猪肉股投资逻辑:周期的诅咒》中提到,猪周期是分析猪肉股的核心逻辑,由此看,当前生猪养殖企业的基本面可谓不容乐观。

2021年全年,猪肉价格都处于低位,代表性猪肉股的业绩受到持续打击,市值前三大的牧原股份、温氏股份、正邦科技等公司的2021年净利润预告分别为70亿元-85亿元、预亏130亿元、预亏200亿元,此外新希望、天邦股份也分别预亏超过86亿元和35亿元。尽管牧原股份的净利润预计仍为正,但也大幅下跌70%。

那么2022年生猪养殖的企业基本面会有所好转吗?是否有入场的机会?我们以温氏股份为例,来分析一下生猪养殖板块的未来前景。

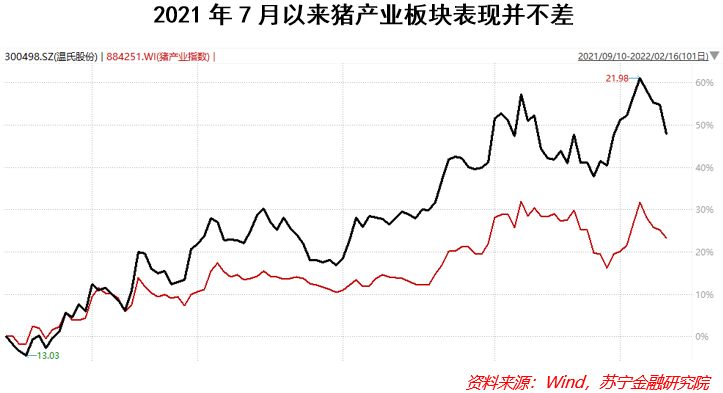

事实上,猪产业板块自2021年7月份在猪价还在深跌中时,表现便呈现了波动上升,而温氏股份作为行业的代表性企业,业绩预期的改善似乎在支撑着其表现更好。

判断猪周期

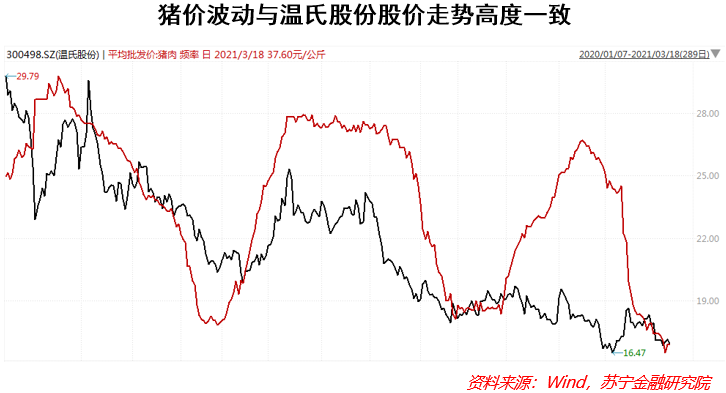

不论是温氏股份还是其他生猪养殖企业,其股市表现还是主要有赖于猪周期:由于行业表现高度依赖周期变化,因此其核心的投资逻辑便是,猪周期位置最低时买入。尽管此时猪肉股的估值可能是高的,但盈利水平最低,后续基本面将持续改善,股价也将有所反映。由此来看,可以粗略地说,猪肉股的PE最高时进入,PE最低时抛售。当前生猪养殖板块估值历史分位达到86%以上,因此此时应更多关注相关企业。

温氏股份在众多直接受猪周期影响的公司中并不例外,其股价表现紧紧跟随猪周期,也并无明显的领先或滞后性。

从猪周期本身看,当前猪价仍然处于下跌阶段,最近几日还在下跌。外三元猪从2月13日的12.99元/公斤下跌至2月16日的12.46元/公斤,3天下跌了4%。2月8日,据国家发展改革委消息,1月24日-28日当周,全国平均猪粮比价为5.57∶1,连续三周处于5:1-6:1之间,进入《完善政府猪肉储备调节机制做好猪肉市场保供稳价工作预案》设定的过度下跌二级预警区间。国家发展改革委将会同有关部门视情启动猪肉储备收储工作,并指导地方按规定开展收储工作。这被认为是猪肉价格可能见底的信号之一。

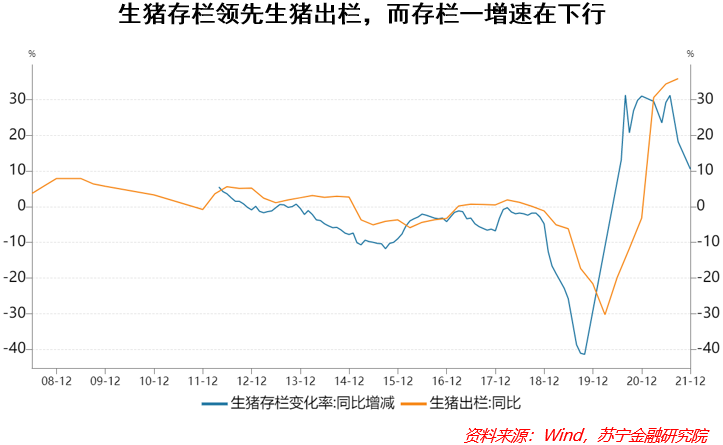

从生猪供给看,尽管未来猪价仍有下跌压力,但猪周期已接近底部。近几年生猪存栏领先出栏量半年左右的时间,生猪存栏增速在去年7月见顶,并在此后迅速下行,当前阶段的生猪出栏量增速见顶的概率较大。因此当前猪价继续下行的空间有限,随着生猪存栏增长在未来几个月时间内下降至零,出栏量也将在年中左右停止增长,届时价格将重新上涨。

因此,企业在今年年中后的经营压力或将得到一定程度缓释,进而在下半年随着猪价上行而业绩回升。

具体公司会有多大区别?

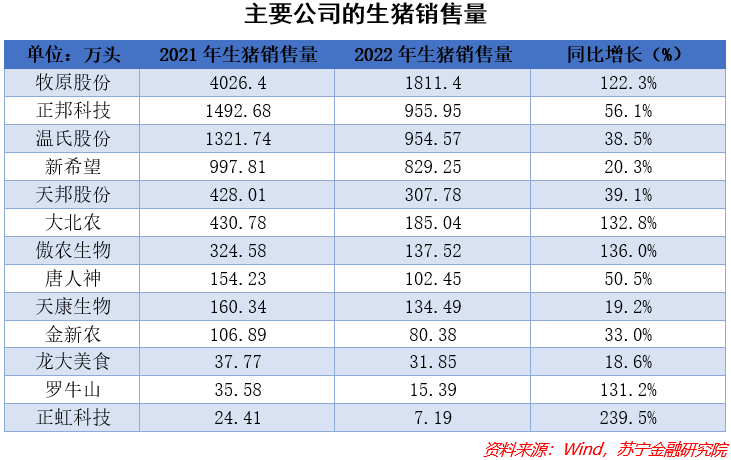

从上述的生猪养殖公司的2021年净利润预告看,各家公司的业绩也出现了分化。显然,除了猪周期以外,还有其他的影响因素。生猪养殖公司的自身经营策略、发展战略对其业绩也有影响。

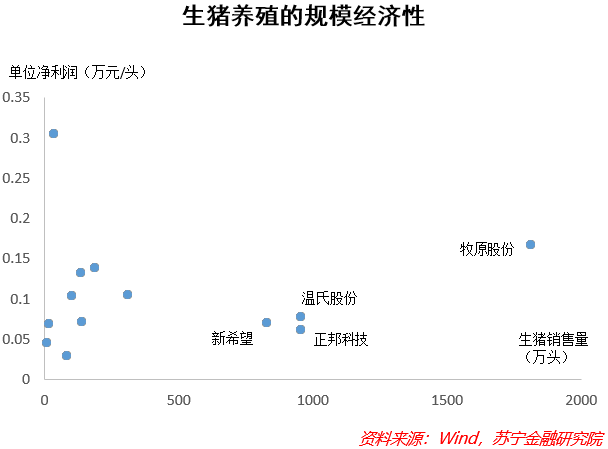

首先是规模经济,由于猪产业依然具有一定的规模经济性,其由于生猪有销售半径,区域内的大型养殖企业多少有一些规模经济优势,因此大规模生产的厂商依然具有竞争优势,资本市场表现也相对更好。行业内,各家企业的规模分化比较明显,牧原股份规模最大,正邦科技、温氏股份、新希望、天邦股份规模以此变小。

生猪养殖规模经济性具有规模上的偏好,在规模尚小、迅速增长的过程中,每头猪带来的盈利是提升的,但到规模到了一定阶段后,规模经济消失,单位成本和盈利的增长反而有所下降(新希望、温氏股份、正邦科技),但规模进一步增长后,效率似乎又有所提高(牧原股份)。

上下游整合

除了生猪养殖,越来越多的企业开始向上下游拓展新业务,其中的重点是饲料加工。最典型的例子便是牧原股份和温氏股份的区别。牧原股份相对更早介入饲料加工业,相当于将上有风险吃进,进行对冲。饲料价格上涨时,生猪养殖成本抬升,但其也能获得盈利。

下图可以发现,温氏股份的股价表现与饲料价格同比变化始终呈现负相关关系。而牧原股份自2019年上半年后,股价与饲料价格同比变化基本呈现正向关系。

在之前,生猪养殖企业向下游整合的空间不大,除了介入屠宰市场以外,更下游的竞争太过激烈,性价比很低,过度向下游扩张的企业往往以失败告终。但现在越来越多的企业开始向下游更远端进行整合,尤其是食品加工环节。现在牧原股份已经开始布局,温氏股份似乎也并未落后,这与上游的饲料环节一样,预期也能够缓解猪周期的冲击。