文|投资者网 吴微

编辑|汤巾

随着国内经济的发展,以洗衣机、冰箱、空调等为代表的白家电已经普及。而全球供应链的转移,让我国成为全球最大的白色家电生产基地。

受此影响,美的集团(000333.SZ)、格力电器(000651.SZ)、海尔智家(600690.SH)等数家市值超千亿的公司快速崛起。除了头部企业,白色家电领域还出现了如长虹美菱(000251.SZ)、奥马电器(002668.SZ)、澳柯玛(600336.SH)等肩部企业。

近日,主要从事冰箱、洗衣机、平板电脑等产品的研发、生产和销售的创维电器股份有限公司(下称“创维电器”)提交了招股书,拟在创业板上市。据了解,创维电器收入的80%以上,由冰箱、洗衣机等白家电提供;其控股股东还控制着创维集团(00751.HK)、创维数字(000810.SZ)两家上市公司。

实际上,创维集团主要从事电视等黑家电的生产与销售,创维数字则主要从事电视配套的机顶盒或宽带连接终端的生产与销售。若创维电器顺利上市,创维系将再增加一家上市公司。

小米系贡献增长

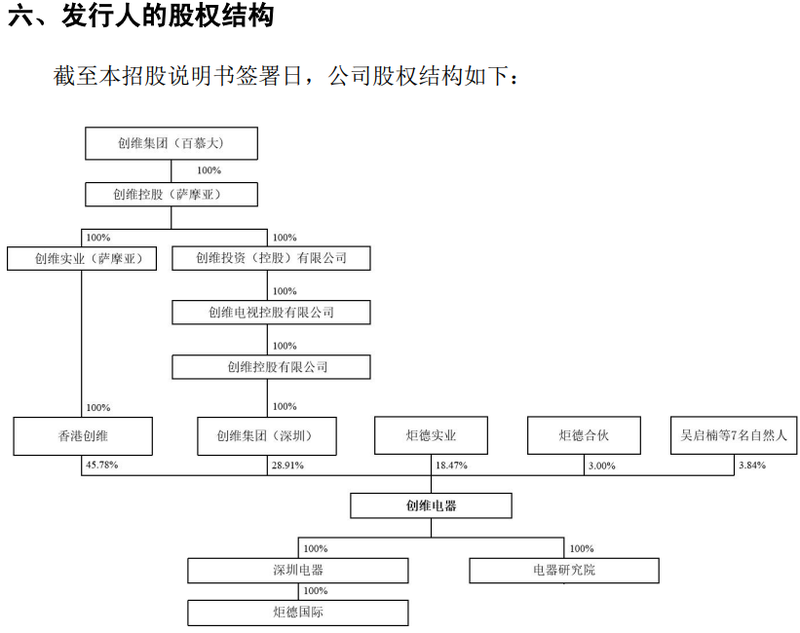

创维电器的前身是南京创维家用电器有限公司,2013年成立,经过多轮的增资扩股后,创维电器于2020年12月完成了股份制改革。截至招股书签署日,创维电器的控股股东为香港创维,但公司却无实际控制人。

资料来源:招股书

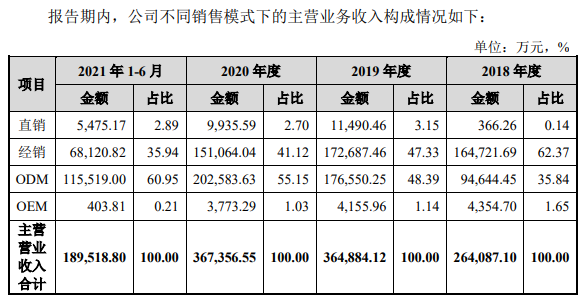

资料来源:招股书

收入方面,截至2021年上半年,公司42.24%的收入由冰箱提供,44.84%的收入由洗衣机提供,平板电脑与其他仅为公司贡献了12.83%的收入。不过,相较于美的、海尔、海信等品牌,创维电器的冰箱、洗衣机产品在市场上的知名度并不高。

据统计,2021年海尔冰箱内销1454万台、同比增加3.1%,美的内销705万台、同比增长2.9%,海信内销504万台、同比增长5.1%;同期美的洗衣机产品内销1322万台、同比增长2.5%,海尔洗内销1629万台、同比增长3.5%。

2020年,创维电器冰箱产品的销量仅有176.77万台、洗衣机产品的销量仅有165.31万台;创维电器冰洗产品的销量,与海尔、美的等头部品牌相比差了一个数量级。华泰证券认为,冰洗产品的2年复合略有增长,龙头企业出口表现更为积极,但内销已经触及出货量天花板,短期难再有突破,因此产品更新换代需求持续存在;而品升级有望继续驱动行业规模增长,出口订单表现继续好于疫情前。

数据来源:创维电器招股书

在冰洗等白家电领域龙头效应越来越明显的情况下,创维电器自主品牌产品的销售额增长也有些乏力。2018年,公司直销、经销自主品牌产品的收入为16.51亿元,到2020年,这一收入仅为16.1亿元,较2018年相比并无过多增长,ODM(即代工模式)为创维电器贡献了主要的收入增长。

其中与小米系的合作,为创维电器收入增长的贡献较大。2019年,与小米系合作当年,小米通讯技术有限公司就成为了创维电器的第四大客户,为创维电器贡献了1.31亿元;到了2021年上半年,小米系更是成为了创维电器的第一大客户,为公司贡献了2.15亿元的收入,在当期总收入中的占比为11.08%,在当期ODM收入中的占比已达到18.6%。

流动性承压

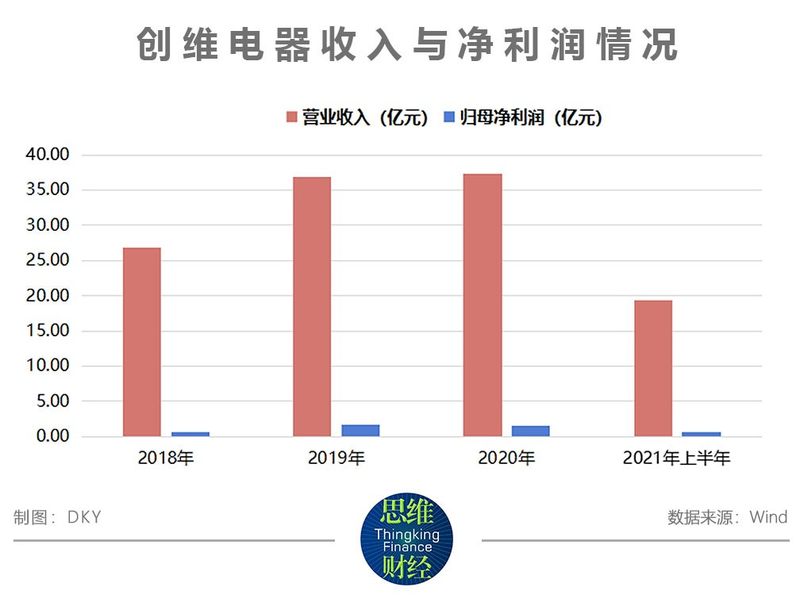

虽然积极开拓ODM客户为创维电器提供了重要的收入增长,但从盈利能力看,2018年-2021年上半年,创维电器毛利率最高时仅有14.96%,净利润率最高时也仅有4.75%;最近几年公司利润最多时为1.75亿元。

值得一提的时,在创维电器的净利润中,很大一部分是来自于退税、政府补助等非经常性损益提供的收益。据创维电器招股书披露,2018年-2021年上半年期间,创维电器非经常性损益的净额在当期归母净利润中的占比就分别达到了44.61%、18.64%、30%以及50.41%。

此外,创维电器的资产负债率、流动比、速动比等流动性指标也明显弱于长虹美菱、惠而浦、奥马电器、澳柯玛等体量相近的同业公司,公司存在较大的流动性压力。

2018年-2021年上半年期间,创维电器的资产负债率始终在80%以上,最高时甚至达到了82.94%;而在同周期内,已被“ST”的奥马电器资产负债率也未达到80%,最高时仅有79.88%;截至2021年上半年,海尔智家、海信家电、长虹美菱等6家同业公司资产负债率的平均值仅为67.38%。

对供应商的应付账款与应付票据账面余额的居高不下,是创维电器资产负债率大幅高于同业公司的主要原因。2018年-2021年上半年,创维电器应付账款与应付票据合计账面余额分别高达13.31亿元、16亿元、18.96亿元以及20.19亿元;而在同周期内,创维电器的流动资产总额仅为13.61亿元、17.82亿元、20.43亿元以及21.35亿元;固定资产最高时仅为6.29亿元。

而在2018年-2021年上半年期间,创维电器6家同业公司的应付账款与应付票据合计账面余额与公司当期流动资产的比值很少超过60%,其平均值最高时也仅有59.02%;而创维电器这一比值最高时已达到了97.8%,截至2021年上半年也有94.56%。

因此,从资产结构来看,创维电器的应付账款及应付票据存在兑付压力。

而值得一提的是,2018年、2019年、2020年连续三年创维电器都进行了现金分红,合计分红金额高达2.8亿元。

而为了缓解企业的流动性压力,在此轮IPO中,创维电器拟募集2.4亿元补充流动资金,在计划募资中的占比达到了29.3%。按照创维电器发行不超过25%的股份募集8.19亿元的发行计划来算,公司对应的发行市值将达32亿元,以公司2020年1.52亿元的净利润为基准,公司对应的市盈率将达到21.55倍。

Wind数据库显示,截至3月3日收盘,海尔智家、海信家电、长虹美菱等6家同业公司中,仅依靠非经常性损益盈利的长虹美菱的滚动市盈率较高,除去亏损企业,其他同业公司的滚动市盈率均在16倍左右。

这样看来,如何降低公司负债率、兑付快速增长的应付账款及应付票据是创维电器管理层需要解决的问题。