文|DataEye研究院

游戏霸主腾讯终于交卷了,这份成绩单让人喜忧参半。

全年营收5601亿元,同比增长16%,净利润2248.2亿元,同比微增1%,是10年来净利增幅最低的一年。

值得关注的是,TOB业务(金融科技和企业服务)收入首次超过游戏收入,成为新的增长引擎,而昔日撑起半边天的游戏收入占比持续下滑至3成左右。

有人不禁要问,腾讯游戏增长失速了吗?

01 腾讯游戏“增长失速”:国内市场增长乏力,海外市场成新增长点

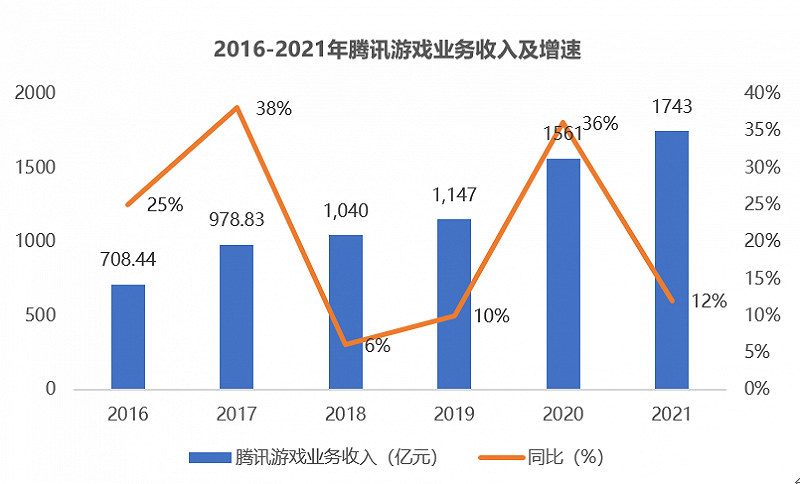

数据来源:wind;DataEye研究院制图

游戏霸主腾讯终于发布2021年Q4及全年财报:全年游戏业务总收入1743亿元,同比增长12%。

从绝对金额来看,腾讯游戏业务营收超过索尼(PlayStation收入约248.7亿美元,折合1583.2亿元),接近网易的三倍,是全球收入最高的游戏公司。

从营收增速来看,在去年疫情导致的高基数背景下,腾讯游戏业务收入继续保持同比正增长,但增速出现放缓,增速略逊于网易游戏业务(15%)。

这个增速只能算刚及格,谈不上特别出彩。腾讯游戏增长失速了吗?

我们先来看一组数据:

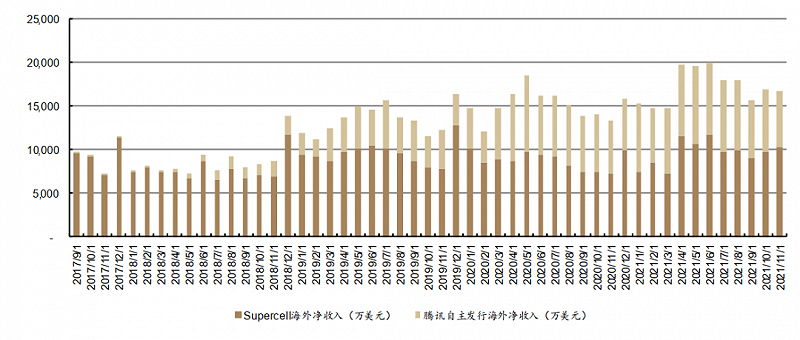

从总量来看,腾讯海外游戏收入占比已超1/4。2021年,腾讯国内游戏收入1288亿元,海外游戏收入455亿元,海外收入占比达26%。分季度来看,2021年Q4,腾讯国内游戏收入296亿元,海外游戏收入132亿元,海外收入占比达31%。

从增速来看,腾讯海外市场收入增速远超国内市场。2021年,腾讯国内游戏收入同比增长6%,海外游戏收入同比增长31%,海外市场是国内市场的5倍。

不难发现,腾讯游戏“增长失速”,背后真正的原因是国内游戏业务拉了后腿,海外游戏业务非但没有“失速”,反而增速较快,成为新的增长点。

腾讯国内游戏业务增长为何放缓?

DataEye研究院认为,产品侧,除了去年疫情导致的高基数外,《地下城与勇士》、《和平精英》等老游戏收入下滑,热门新游《英雄联盟手游》、《金铲铲之战》上线时间偏晚,收入确认存在一定滞后性等原因影响了国内收入。

监管侧,国内游戏版号限制以及未成年人防沉迷政策的实施对于腾讯国内游戏收入也造成了一定的影响。

与网易、世纪华通、游族等同行相比,腾讯未成年用户消费流水占比较高。2020年Q4,腾讯未成年人流水占比为6%,到了2021年Q4,腾讯未成年人流水占比降至1.5%,同比减少 73%。

随着行业监管趋严,未成年人保护政策势必会对腾讯国内游戏收入造成一定的冲击,但腾讯预期这一影响将于2022年下半年消化。

一句话小结:受到未成年人防沉迷政策影响,腾讯国内游戏业务增长放缓,拉了整个游戏业务的后腿,海外游戏业务增速迅猛,成为主要增长来源。

02 《PUBG》吸金190亿,Supercell贡献过半流水,海外收入主要靠钞能力?

根据前文的分析,我们发现海外收入是腾讯游戏业务增长的新引擎。

财报显示,21年腾讯海外市场游戏收入大幅增长主要由于《PUBG Mobile》、《Valorant》、《荒野乱斗》及《部落冲突》等游戏表现强劲。

从游戏品类来看,腾讯继续保持射击和MOBA两大品类的优势,四款主力游戏2款射击(TPS/FPS),1款MOBA,1款SLG。

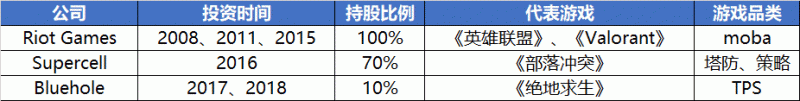

值得关注的是,上述四款主力游戏没有一款100%由腾讯自主研发,全部来源于腾讯投资或者并购标的。

《荒野乱斗》、《部落冲突》两款游戏的研发商是芬兰游戏公司Supercell,《Valorant》乃拳头公司开发,全球爆火的《PUBG Mobile》改编权来自于韩国公司蓝洞。

近年来,腾讯一直在大规模对外投资,累计投资游戏工作室达上百家,拳头游戏、蓝洞、Supercell堪称腾讯最重要的几笔投资。

数据来源:公开资料;DataEye研究院制图

收购拳头游戏让腾讯拥有了英雄联盟这个超级IP,腾讯随后推出《英雄联盟手游》、《金铲铲之战》等多款热门游戏。投资蓝洞使得腾讯获得《PUBG》手游改编权,《PUBGMobile》不仅助力腾讯游戏业务成功出海,也成为腾讯海外市场最赚钱的游戏。

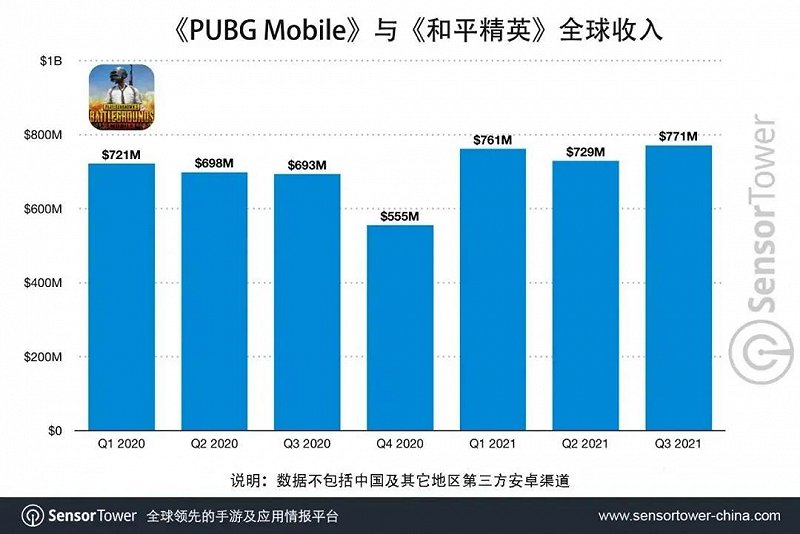

据SensorTower数据,截至21年Q3,《PUBG Mobile》(合并《和平精英》收入)全球APP Store和GooglePlay 累计收入超过70亿美元(约 447.3 亿元),其中海外市场贡献了总收入的43%,也就是说腾讯靠《PUBG Mobile》海外吸金超190亿元。

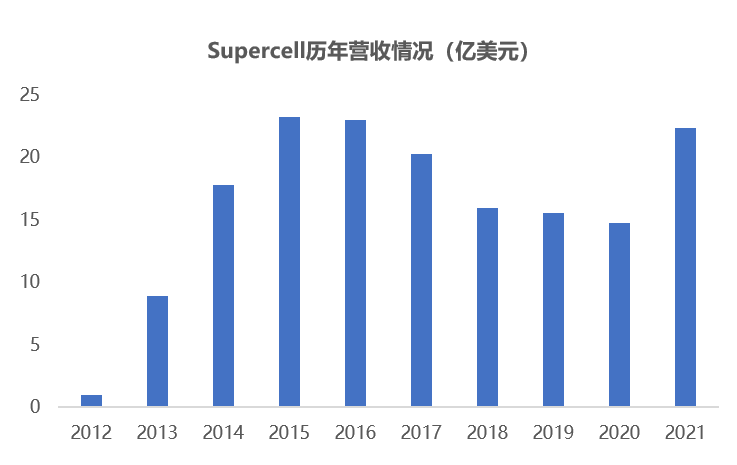

除了拳头游戏和蓝洞,芬兰移动游戏巨头Supercell同样值得关注。2016年腾讯领投财团斥资86亿美元收购Supercell 84.3%股份,2019年Q4,Supercell收入并表。

Supercell成立于2010年,是《部落冲突》、《海岛奇兵》、《卡通农场》、《皇室战争》、《荒野乱斗》等热门游戏的开发商。2019-2021年,Supercell收入分别为15.6亿美元(约99.2亿元)、14.8亿美元(约94.1亿元)和22.4亿美元(约142.6亿元),堪称“现金奶牛”。

来源:公司公告;DataEye研究院制图

根据Sensor Tower,2021年1-11月,Supercell海外净收入与腾讯海外自主发行净收入占比约为55:45,也就是说Supercell贡献了腾讯海外市场过半的流水。

图:2017年9月-2021年11月腾讯海外自主发行与Supercell净收入比例,来源:SensorTower,德邦研究所

注:净收入为流水扣除30%渠道分成

由上可知,腾讯海外游戏收入主要依赖对外投资收购,并非来自于内生研发。

通过对外投资构建庞大的游戏生态圈,是腾讯一直以来实行的出海策略。据不完全统计,2010年至今,腾讯海外投资共计66起。

通过投资并购,腾讯一方面可以获得稳定的流水,比如19Q4并表Supercell,21Q4并表DigitalExtremes;另一方面也将大量经典游戏IP收入囊中,除了拿下国服代理权,后续还可以通过“端改手”实现反向输出。

腾讯对海外市场寄予厚望,早在19年就曾提出“国内、海外收入比五五开”的小目标,目前腾讯海外游戏市场收入占比约25%。

根据财报透露的信息,腾讯正在朝着这个小目标努力。

研发侧,腾讯正在加大全球游戏开发的投入,包括扩充在中国的游戏工作室及具备多款爆款游戏的成熟国际工作室。此外,腾讯还将通过开发自有IP及与拥有知名IP的公司合作,加强全球IP组合。比如,21年腾讯收购了《饥荒》系列游戏开发者 Klei Entertainment。

发行侧,腾讯正在建立本地化发行及营运能力,以支持公司在多个地区的业务发展。2021年12月,腾讯游戏推出国际业务新品牌Level Infinite,将负责发行腾讯游戏旗下工作室及其它第三方工作室出品的游戏大作。

一句话小结:目前来看,资金实力雄厚的腾讯海外游戏业务主要依靠“钞能力",这种方式能帮助腾讯快速打入海外市场。

03 一向佛系的腾讯也加大买量了,《王者》海外版成“新宠”

①从投放总量来看:21年投放力度明显加大,《王者荣耀》海外版成“新宠”

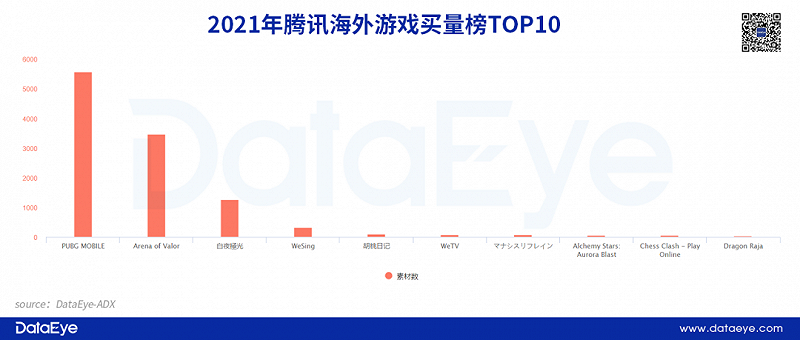

总的来说,21年腾讯、Supercell明显加大了投放力度,两家公司在海外市场分别投放 11168 和4704 组素材,同比上涨157%和 85%。

22年以来,腾讯投放力度不减,2022年至今投放素材量已达到21年的近4成,接近2020年全年。

具体来看:

腾讯:

注:《Call of Duty: Mobile》投放主体为Activision Publishing,《League of Legends: Wild Rift》投放主体为Riot Games,故未纳入统计范畴。

从素材集中度来看,21年腾讯投放集中于两大王牌产品,吃鸡和王者占据80%的素材总量,《PUBG Mobile》蝉联买量榜冠军。

21年,腾讯对自研游戏投放力度加大,游戏买量榜TOP3均为自研游戏,20年买量榜TOP3只有《PUBG Mobile》1款自研,其余两款均为代理。

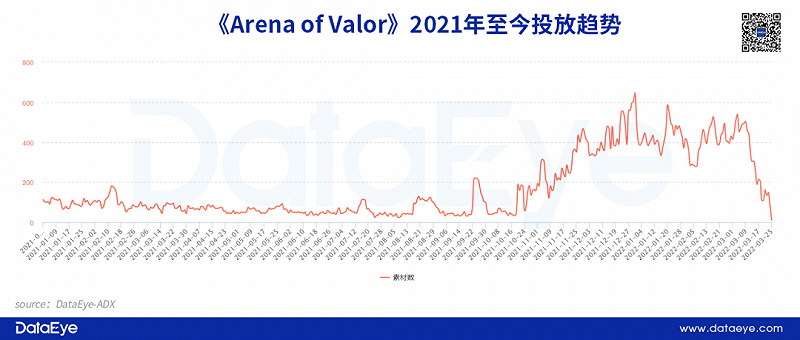

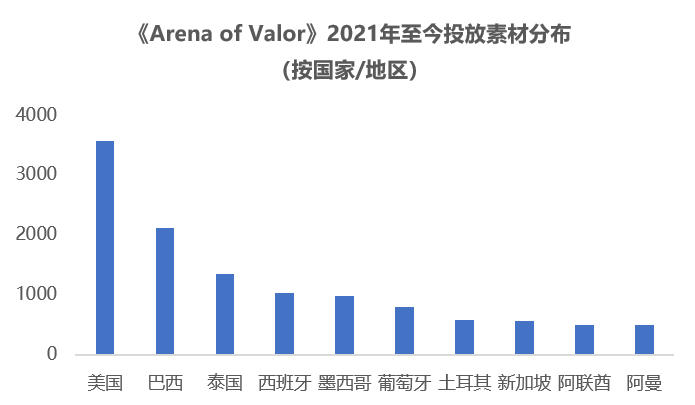

还有一个重要趋势是21年下半年腾讯对《王者荣耀》海外版《Arena of Valor》的投放力度明显加大,这一现象在22年尤为明显。

《Arena ofValor》在21年共投放了3477组素材,远超2020年的45组,22年以来共投放了3072组素材,同期《PUBG MOBILE》仅投放了906组素材。

究其原因,DataEye研究院猜测,《PUBGMobile》海外流水占比已超过40%,未来增长空间有限,而海外流水占比较低的《Arena of Valor》(2020年海外收入在1亿美元水平)未来增长空间更大。

Supercell:

Supercell投放同样集中于头部产品,买量榜TOP3占据80%的素材总量。

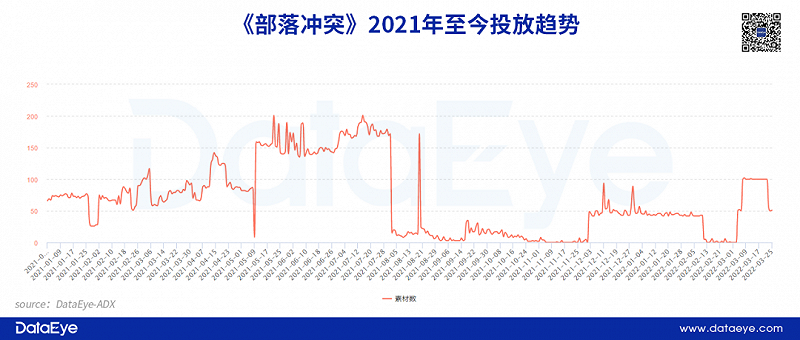

21年Supercell买量榜TOP3《荒野乱斗》、《部落冲突》和《皇室战争》分别投放了2205、1166和384组素材,这三款游戏也是腾讯海外收入的重要来源。和腾讯旗下的吃鸡和王者相比,Supercell头部产品的投放量较低。

②从投放趋势来看:“王牌”游戏持续投放

我们挑选两家公司21年重点买量产品来观察其投放趋势。

腾讯:

腾讯旗下两张“王牌”均实行持续投放策略,《PUBG MOBILE》投放量相对平稳。两款游戏下半年投放力度均明显加大,《Arenaof Valor》表现更为明显,并将这一趋势延续到了2022年,而《PUBG MOBILE》22年以来单日投放素材量大幅降至100组以下。

如果比较单日高峰,《Arena of Valor》21年单日高峰突破640组,远超《PUBG MOBILE》的466组。

由此可见,此前“《王者荣耀》海外版《Arena of Valor》已升级为公司的战略级项目,投放预算也翻倍提升”的传闻并非空穴来风。

Supercell:

Supercell三款重点游戏也实行持续投放的策略。总的来说,三款游戏的日均投放素材量并不算高,即便是投放总量最高的《荒野乱斗》,日均投放素材量不过100-200组,《皇室战争》大部分时间日均投放素材量在75组以下。

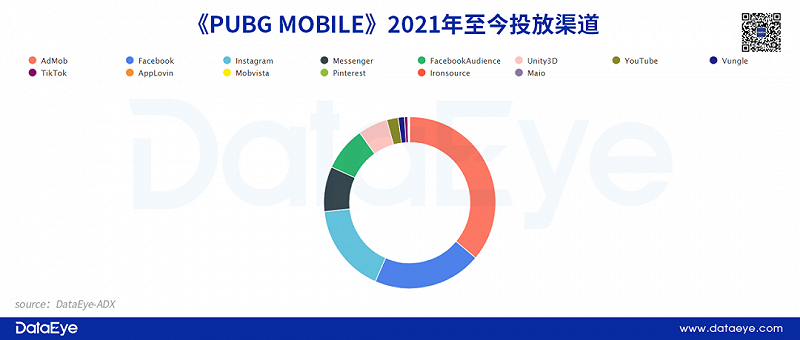

③从投放渠道来看:Facebook系包揽过半投放资源

腾讯:

腾讯两大王牌投放渠道以Facebook系(Facebook+Instagram+Messenger+ FacebookAudience)为主,Facebook系包揽了超过一半的投放资源,视频平台YouTube和TikTok占比微乎其微。

具体来看,《PUBG MOBILE》第一大投放渠道是谷歌旗下的AdMob,单一渠道占比超1/3,但整个Facebook系占比超1/2;《Arena of Valor》第一大投放渠道是Facebook,Facebook系包揽了近90%的投放资源。

Supercell:

Supercell三款游戏投放渠道同样以Facebook系为主,Facebook系包揽了6成以上的投放资源。

具体来看,《荒野乱斗》和《部落冲突》第一大投放渠道均为Facebook,整个Facebook系占比均超60%,《皇室战争》第一大投放渠道是AdMob,但Facebook系包揽了70%以上的投放资源。

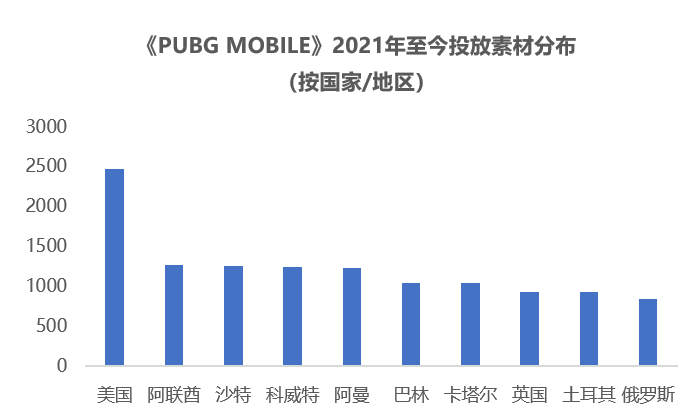

④从投放国家/地区来看:美国为第一大投放市场

腾讯:

来源:DataEye-ADX海外版;DataEye研究院制图

来源:DataEye-ADX海外版;DataEye研究院制图

《PUBG MOBILE》盯上中东土豪,中东市场(阿联酋占4.56%、沙特4.53%、科威特4.5%、阿曼4.43%)合计投放占比超25%,远超海外收入第一大市场——美国。

《Arena of Valor》重点押注美洲市场,北美(美国19.61%)和南美(巴西11.64%,墨西哥5.35%)合计投放占比超1/3。此外,中东地区(土耳其3.13%、阿联酋2.73%、阿曼2.69%)是第三大投放市场,合计投放占比超9%。

其他游戏公司出海都主打欧美、日韩和东南亚,腾讯除了美国之外,为何主攻中东?

DataEye研究院推测原因如下:(1)中东国家人均GDP较高,玩家付费意愿较强,公开资料显示ARPU有望达到38美元;(2)中东地区本土厂商研发实力弱,目前手游市场基本被中国和欧美游戏占领,市场竞争相对较弱;(3)腾讯内部对于投放ROI把控较为严格,中东地区投放ROI较高,符合公司内部规定。

此外,两款游戏在东南亚市场投放量均不高,腾讯为何“放弃”这一市场?

DataEye研究院推测,射击和MOBA虽是东南亚最受欢迎的游戏品类,但市面上玩家众多,腾讯在与其他玩家的竞争中败下阵来,故选择“战略性放弃”。

从收入排名来看,《PUBG Mobile》不敌《Garena Free Fire》,《王者荣耀》不敌《Mobile Legends: Bang Bang》。

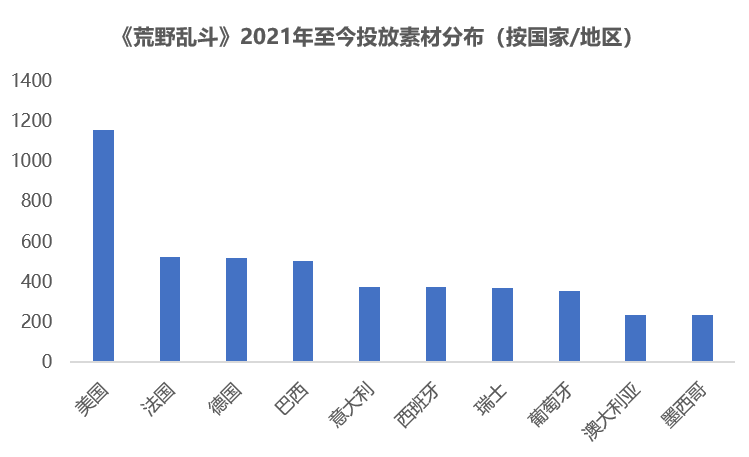

Supercell:

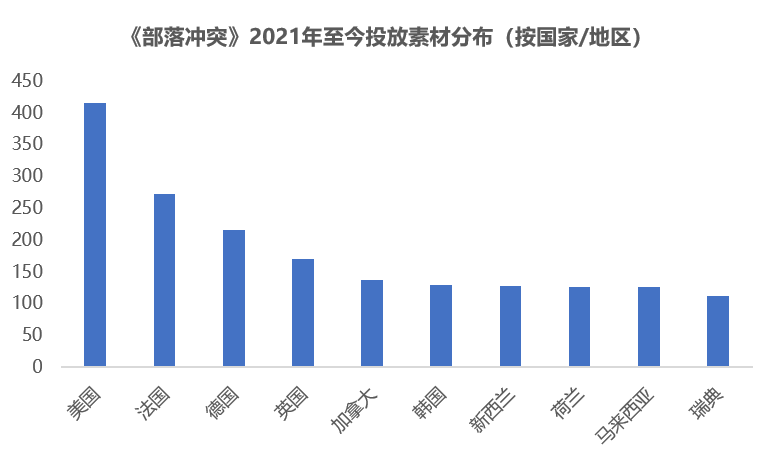

来源:DataEye-ADX海外版;DataEye研究院制图

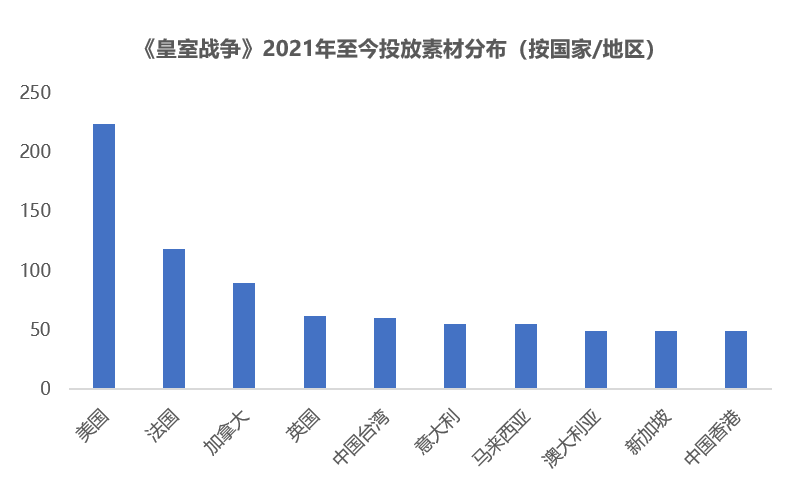

来源:DataEye-ADX海外版;DataEye研究院制图

来源:DataEye-ADX海外版;DataEye研究院制图

从市场分布来看,Supercell三款游戏第一大投放市场均为美国,单一市场素材占比均超过10%,而美国也是上述三款游戏第一大市场。

《荒野乱斗》和《部落冲突》主投美洲市场和欧洲市场,TOP3投放市场依次为美国、法国和德国。除了欧美市场,《皇室战争》对亚洲市场(中国台湾、中国香港、马来西亚、新加坡等)的投放力度明显大于前两款产品。

一句话小结:流量竞争趋于白热化,就连一向佛系的腾讯也开始加大买量了,21年下半年以来,腾讯加大对《Arena of Valor》的投放力度,买量能帮《AOV》迎来第二春吗?

04 总结

总的来说,腾讯游戏业务领先优势依然明显。从游戏收入总量来看,腾讯已经超过索尼,是全球收入最高的游戏公司。

从收入构成来看,腾讯游戏产品出现一定程度“阶级固化”现象,吃鸡和王者等核心游戏持续霸占收入榜,新游较难脱颖而出。但换个角度来看,这些长线运营的头部产品可以贡献大量的流水,成为公司业绩的压舱石。

腾讯国内游戏业务增长出现放缓趋势,海外游戏业务增速迅猛,腾讯游戏业务将会走向何方?

在国内的强监管政策下,腾讯国内游戏业务或许会越来越保守,越来越追求不出错,做好存量可能是腾讯2022年甚至未来最大的目标,而增速迅猛的海外游戏业务,亟待成为腾讯营收增长的主要支柱。