文|说财道经

近日,江阴农村商业银行(江阴银行,002807.SZ)发布公告,披露了控股子公司宣汉诚民村镇银行与恒丰银行诉讼的最新进展,恒丰再审被驳回,村镇银行不用再赔8979万元,这场历时5年的“票据大案”就要落下帷幕。

今年 4月8日,在江阴银行举办的2021年度网上业绩说明会上,董秘卞丹娟针对这一案件,声称宣汉诚民村镇银行已经计提了充足的预计负债,预计对本行当期利润不会产生重大影响

然而,近年来江阴银行增利不增收、资本充足率下降、股价连年暴跌、可转债发行遇冷等问题,也的的确确反映了该行的业绩压力和发展瓶颈,沉疴痼疾何时能解?

资本充足率三指标均降,拨备覆盖率大涨或隐藏利润?

3月29日晚间,江阴银行披露2021年年度报告,2021年末,江阴银行不良贷款余额为12.05亿元,较上年下降2.31亿元,降幅16.10%;不良贷款率达1.32%,较上年末下降0.47个百分点。

资产质量稳步恢复的同时,不良贷款率也再次下降为1.32%,但这一指标在全国8家农商行中仍处于最高点。同一报告期内,张家港银行、江阴银行、常熟银行、渝农商行及瑞丰银行2021年末不良贷款率分别为0.95%、1.32%、0.81%、1.25%、1.25%。

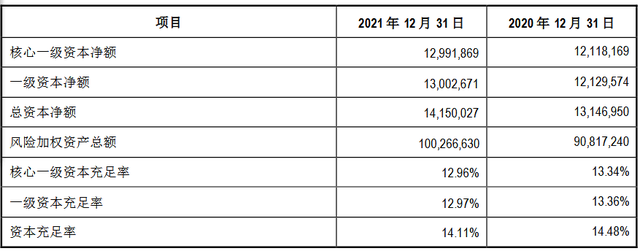

此外,该行三项资本充足率全线下滑,资本充足率、一级资本充足率、核心一级资本充足率分别为14.11%、12.97%、12.96%,分别较上年末减少 了0.37个百分点、0.39个百分点、0.38个百分点。

来自江阴银行2021年报

此外,截至2021年12月31日,江阴银行拨备覆盖率330.62%,较上年末提升106.35个百分点。

一般情况下,拨备覆盖比率越高说明抵御风险的能力越强。

然而,在各大银行发布2021年年报后,监管却喊话“鼓励拨备覆盖率回归合理水平”。

有金融业内人士透露,计提拨备,一方面是藏利润;另一方面,潜在不良处置压力。

财政部2019年9月曾在《金融企业财务规则(征求意见稿)》提出,监管部门要求的拨备覆盖率基本标准为150%,对于超过监管要求2倍以上,应视为存在隐藏利润的倾向。

来自江阴银行2021年报

增利不增收,投资收益遭腰斩

据2021年年报显示,江阴银行实现营业收入33.67亿元,同比增进0.46%;实现归属于上市公司股东的净利润12.74亿元,同比增进20.51%。

然而,将时间回到2019和2020年,江阴银行的营业收入分别为34.04亿元和33.51亿元,可以说,过去三年江阴银行的营业收入几乎没有增长。

对于该问题,在年报中江阴银行将影响经营效益的因素归结为三个方面,一是主体业务发展、二是资产质量、三是市场变化导致投资收益调整。在投资收益上,其由2020年末的6.3亿元大幅降至2021年的3.05亿元,腰斩过半。

有意思的是,2021年,江阴银行共计提信用减值损失8.54亿元,降幅25.15%,较上年减少2.87亿元,而其归母净利润恰好增加了2个多亿。

来自江阴银行2021年报

股价连年暴跌,可转债难转股

由于业绩不佳,作为曾经的农商行第一股,江阴银行的股价也是每况愈下,长期跑输大盘和同行。

数据显示,江阴银行股价自2017年4月底创出历史新高后,股价就持续下跌,至今公司股价仍无任何反弹迹象。4月22日报收于4.18元/股。

正因如此,江阴银行在此前发行的可转债才出现超低转股情形。

据悉,江阴银行于2018年1月26日公开发行了2000万张可转债,每张面值100元,发行总额20亿元,初始转股价格为9.16元/股。4年来,转股价经过多轮调整,截至目前,该行转股价格已经跌至4.32元/股,与初始价格相比,已经跌超50%。

尴尬的是,江阴银行当前正股股价仍低于转股股价。如果投资者将手中的债券转换成股票,则将瞬间亏损。

此外,据江阴银行发布的关于2022年第一季度可转债转股情况公告,截至2022年3月31日,累计已有人民币241,876,600元江银转债转为本行A股普通股,累计转股股数为42,688,595股,占江银转债转股前本行已发行普通股股份总额的2.4154%。

从目前看来,江阴银行想借可转债转股提升资本充足率的计划或将难以实现。

据了解,公司可转债将于2024年1月到期,此前尚无金融机构转股未成之先例。

有专业人士分析,江阴银行地处长三角地区,发达的经济给了农商行发展的空间,但是长三角地区众多的金融机构的林立,政策引导下,大中型银行业务又不断下沉,也让农商行在竞争中倍感压力。

江阴在年报中提及,“面对疫情影响、经济下行、同业竞争和利差收窄的外部环境,本行积极推进零售转型步伐,加快普惠金融增量扩面。”事实上,过去三年,江阴银行在聚焦“三农”、小微企业客群,大力支持制造业企业等方面持续投入尝试与努力。期待江阴银行在发展瓶颈中的有效破局。