文|长桥海豚投研

隆基股份(A股:601012.SH) 4月27日A股盘后公布了2021年年报和2022年一季报。先上结果:

a.2021年业绩不及预期,四季度业绩尤其难看 收入端不及预期主要系光伏全产业链涨价压制下游装机需求,盈利端不及预期主要系原材料涨价无法全部传导出去、物流运输困难导致运费上涨、落后产线无法改造导致资产减值损失、汇兑损失导致财务费用上行。毛利率逐季下行、资产减值和汇兑损失在四季度确认,导致公司四季度数据尤其难看。

b.2022年一季度回到正常水平,但难言优秀。公司一季度收入和利润对全年预期业绩的完成度分别为16%/18%,参照历史一季度业绩完成情况,公司本次一季报业绩完成度中规中矩,完成全年预期有挑战但也不算很难。盈利性方面,可能系产业链顺价带来毛利率修复,另外合资硅料厂投产(5亿+)、电站及森特转让(2亿+)等带来的投资净收益7.4亿元,使得利润表现比收入表现相对亮眼。以上原因公司一季度数据从四季度深坑中爬出,回到正常水平。

c.毛利率的入坑和出坑。从公司光伏产品成本拆分中可以归纳出影响公司毛利率的因素包括:原材料价格、业务结构、产能利用率、竞争格局、规模效应等。

原材料对毛利率的侵蚀无需赘述,市场期待后期硅料产能释放带动全产业链价格下跌,缓解公司成本压力;业务结构方面,目前组件业务毛利率更低,公司组件业务营收占比提升对整体毛利率不利;产能利用率因为硅料价格大涨和公司扩产迅速,本期产能利用率下滑;硅片和组件的行业壁垒都不深,尤其是硅片环节前2年的高毛利吸引众多玩家入场扩产,竞争格局恶化;只有规模效应是本期对公司毛利率有利的一点,但难扛诸多不利因素的合力。

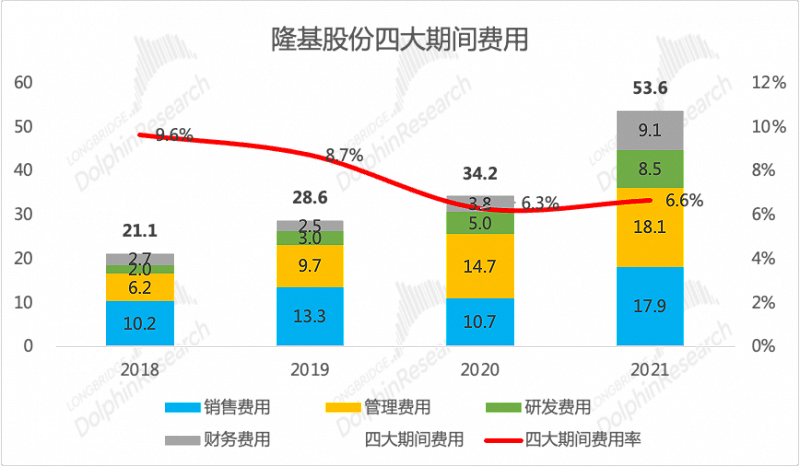

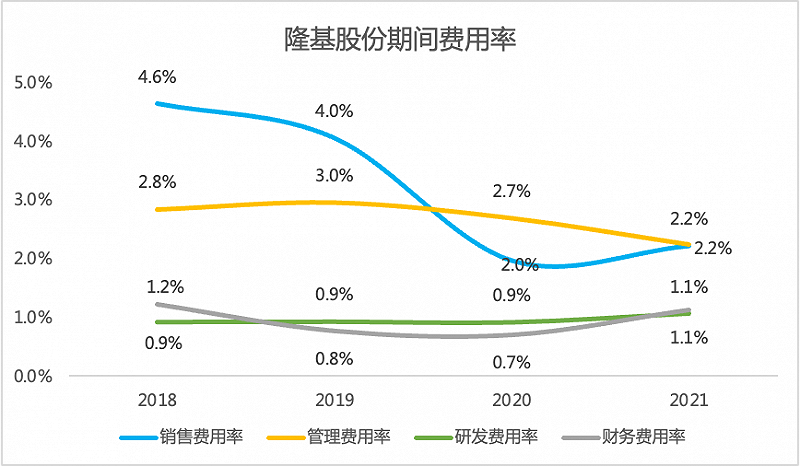

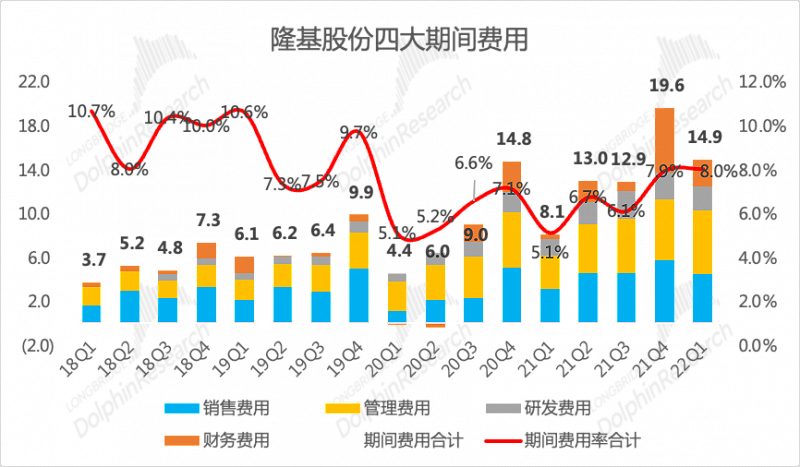

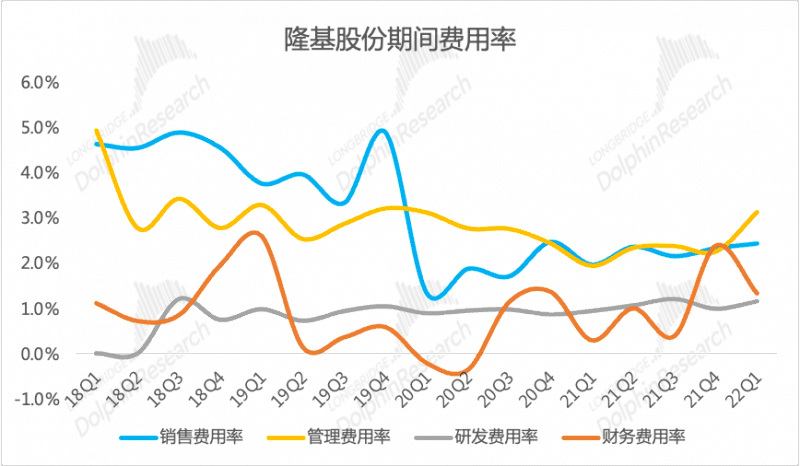

d.费用端尚未体现规模效应带来的好处。在收入体量迅速扩大的阶段,公司四大期间费用率保持平稳,规模效应尚未发挥。目前来看,财务费用主要考虑四季度确认汇兑损益,管理费用率主要考虑一季度春节薪酬发放,销售费用主要考虑质保金增加,研发费用目前比较平稳。

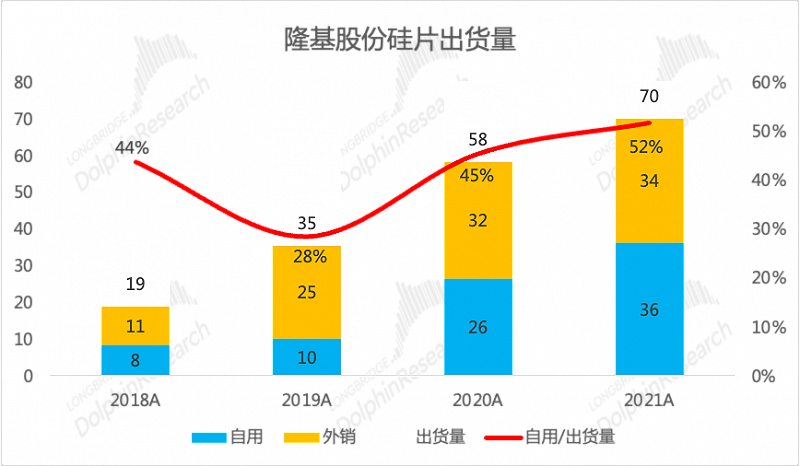

e.2021年组件出货强劲,市占率提升,硅片相对平稳。公司2021年组件出货量同比增57%,跑赢全球光伏新增装机(+31%),市占率继续提升;硅片出货量同比增20%(其中约一半自用),考虑公司硅片业务主要集中在国内,跑赢国内光伏新增装机(+14%),国内市占率没有明显提升,但相对稳固,只是错失了海外光伏行业发展带来的机会。

整体上,隆基这次的年考成绩不算好,不过前有光伏产业链公司打预防针,市场多少会有心理预期,而更加没底的一季度则在正常发挥的水准上。

对于光伏行业,投资的核心考量因素仍旧是产业链价格变化衍生出来的装机需求和各环节盈利,2022年硅料环节产能释放可能会迎来硅料乃至整个产业链价格的拐点,而目前光伏产业链价格仍处于温和上涨过程中,需要后续持续跟踪;

对于隆基股份,公司组件出货没有问题,市占率在提升,核心不确定性在于硅片出货承受来自竞争对手的压力以及产业链价格波动导致的盈利波动。不过公司一体化布局,2022年一季度新增了硅料合资厂投产带来的投资收益,电池片产能将于今年三季度投产,产业链布局更加全面,相对有利于维持盈利指标的稳定。

当前公司股价对应2022年PE估值约20倍,来到投资的舒适区间,建议密切关注产能投产、产业链价格、装机数据、行业竞争等基本面指标指引的行业拐点。

本次财报详细内容

一、关于隆基股份,要知道什么?

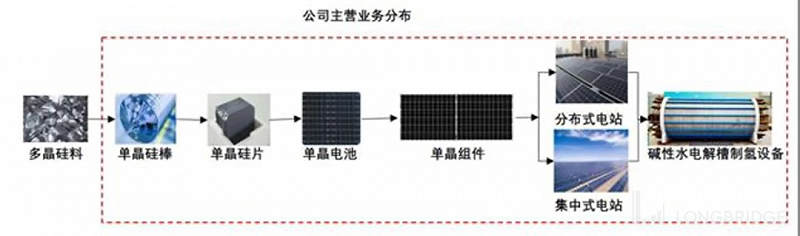

隆基股份卡位光伏赛道,是妥妥的“光伏茅”。从硅片业务起家,公司沿着光伏产业链展开了一体化布局,当前业务范围涵盖硅棒-硅片-电池片-组件的研发、生产和销售,同时还布局集中式地面电站和分布式光伏屋顶(含BIPV)的系统解决方案、光伏制氢等朝阳领域,不过公司的业务支柱是大家熟知的硅片和组件两个环节,在单晶硅片和组件环节,公司已经跃然成为全球第一的龙头。

数据来源:公司财报,长桥海豚投研整理

硅片和组件是市场关注的两大核心业务:

1.组件业务主要对外出售。公司组件业务起于2014年,是基于自身领先的单晶硅片技术发展起来的。干一行则成一行,公司组件业务已经成长为公司的第一大业务支柱,并且占据了全球第一的位置。同时公司组件业务全面全球化,境外组件收入超过国内市场,得到了海外市场的认可。

2.硅片业务部分自用部分外销。公司押注单晶硅技术路线,推动单晶硅全面取代多晶硅,也因此成为这波替代过程中的最大赢家。由于公司自身开始了组件业务,因此公司生产的硅片一部分用于自用,一部分对外销售,目前基本处于50%:50%的比例。

3.光伏产业链价格博弈剧烈,公司盈利能力变化需要倍加关注。当前的光伏产业链处于以硅料为源头、全产业链涨价的时期,硅料环节资金壁垒高,并且扩产周期长,成为这波光伏行业快速发展路上的瓶颈。公司硅片和组件业务盈利承压,需要倍加关注公司盈利指标的变化、以及产业链价格的走势和预期拐点。

二、以下是海豚君的详细分析

1、实际业绩VS市场预期:21年不及预期,22Q1回到正常水平

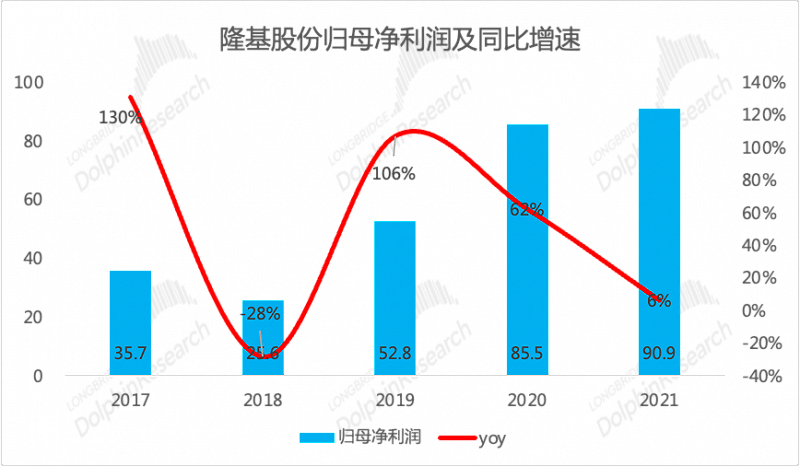

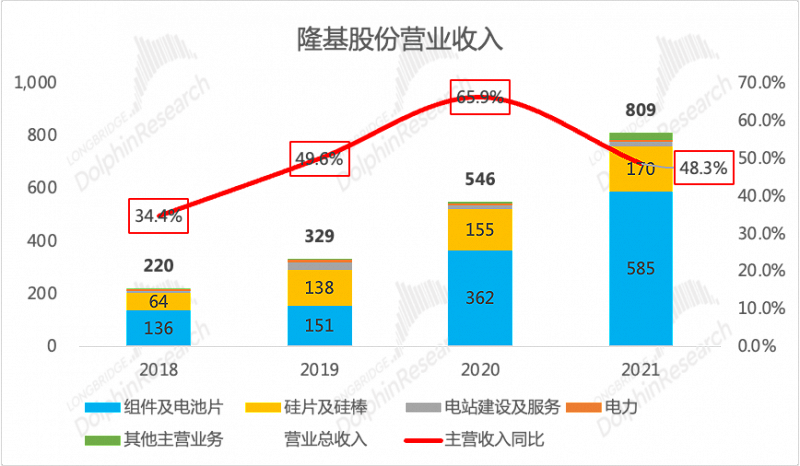

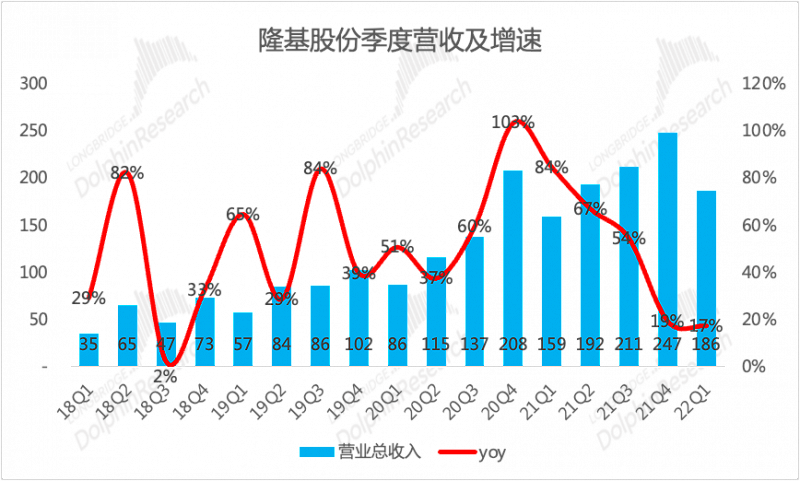

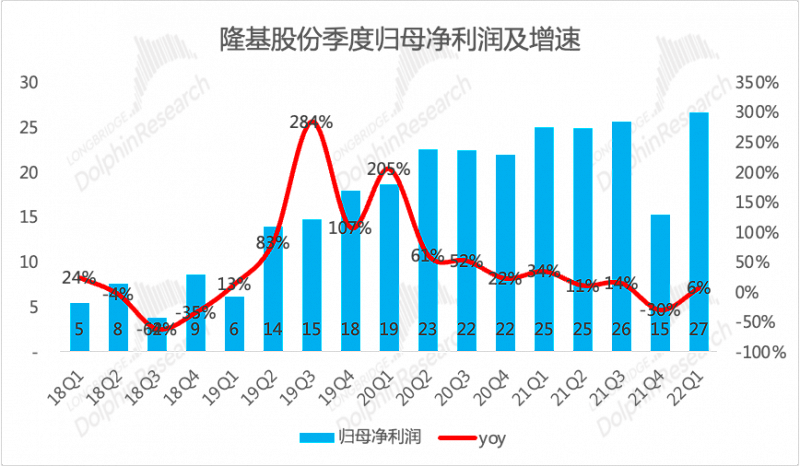

2021年全年公司实现营收809亿元,同比增48%,低于市场一致预期(877亿元);全年实现归母净利润91亿元,同比增6%,低于市场一致预期(106亿元)。

2021年全年收入低于预期的主要原因在于产业链涨价导致的装机需求被压制,更多是行业层面的因素,长桥海豚君从公司出货角度角度,组件市占率有提升,硅片市占率稳定;

2021年全年利润低于预期的主要原因在于原材料成本上涨无法完全传导出去、物流运输困难导致成本费用增加,同时还有汇兑损失导致财务费用上升、无法改造的电池产线计提资产减值损失、资产处置支出等扰动项目。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理

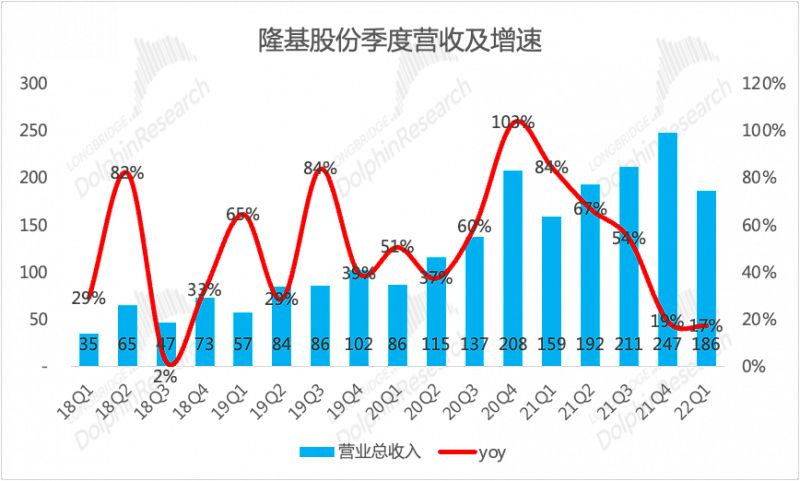

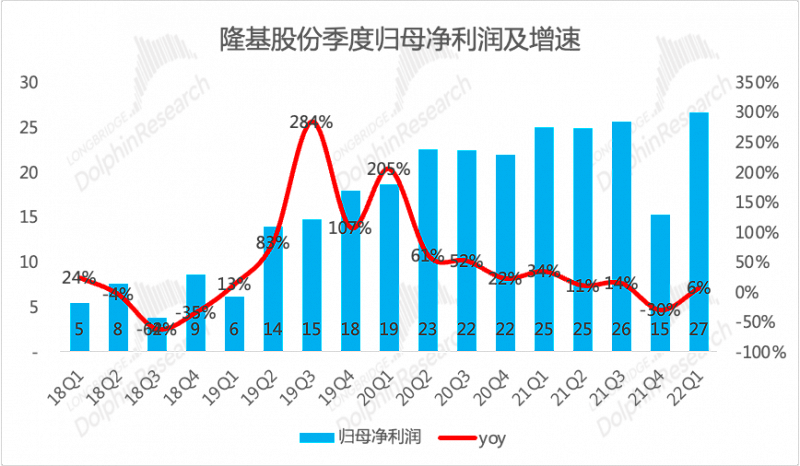

2022年一季度公司实现营收186亿元,同比增17%;实现归母净利润26.5亿元,同比增6%。市场预期2022年全年营收1162亿元,归母净利润146亿元,一季度完成度分别为16%/18%,按照历史一季度的业绩贡献度,本次业绩属于正常发挥的水准,利润端比收入端相对更亮眼。

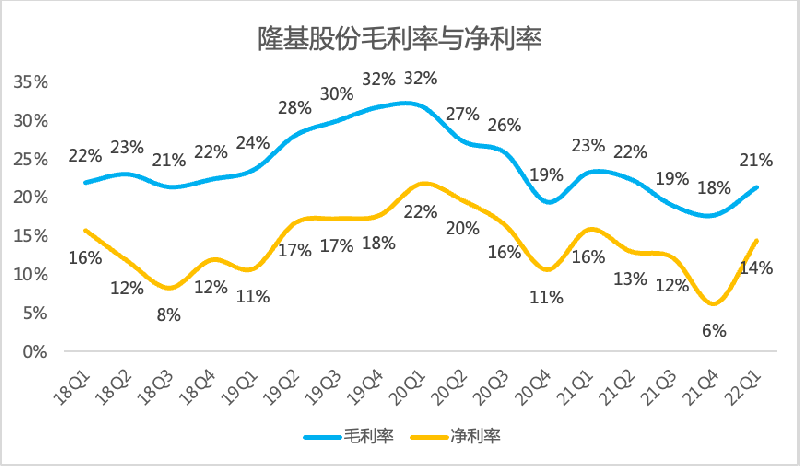

2022年一季度环比四季度改善明显,毛利率从四季度的坑中快速回到21%,推测主要于原材料成本的传导有关,同时净利率回到14%,除了受益毛利率改善之外,还受益合资硅料厂投产(5亿+)、电站及森特转让(2亿+)等带来的投资净收益7.4亿元。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理

2、组件业务量价毛利:市占率提升,毛利率受损

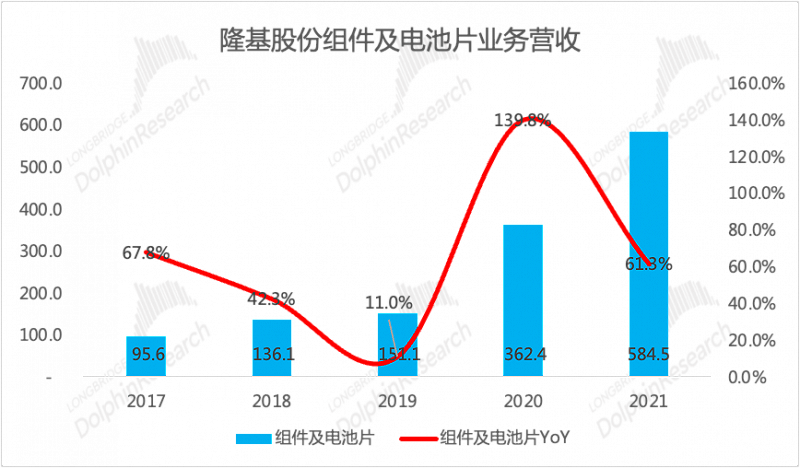

2021年全年,公司组件业务实现营收584.5亿元,同比增61%,是公司2021年发展最好的业务,继续维持公司第一大营收业务。

数据来源:公司财报,长桥海豚投研整理

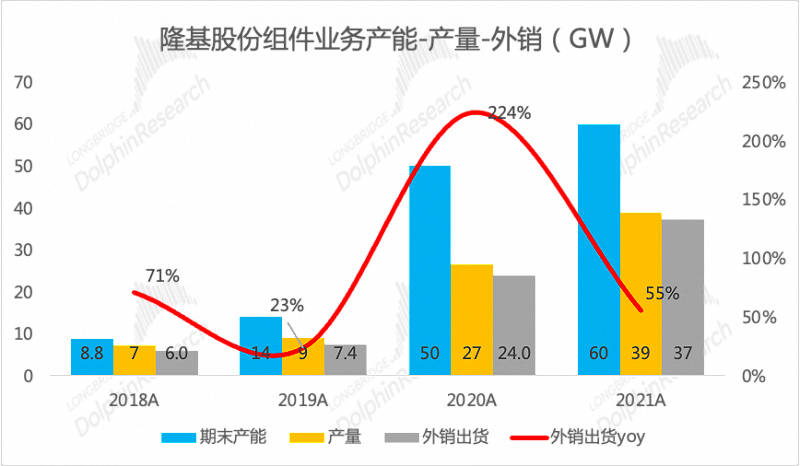

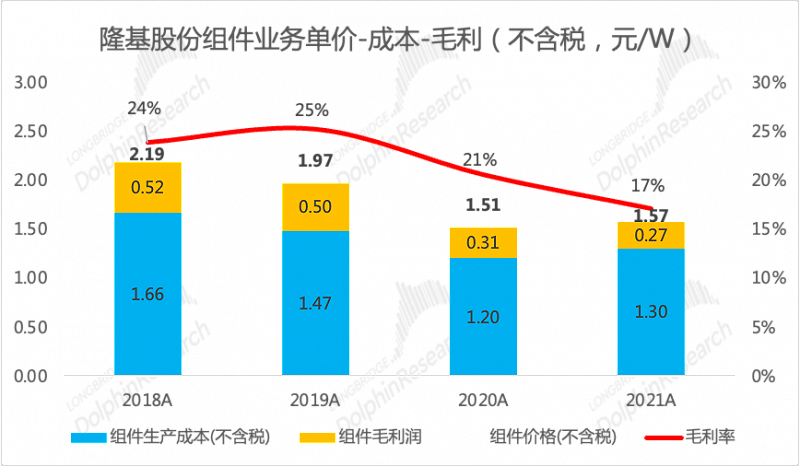

量价齐升推动收入快速增长,量是主要驱动力。量价两个角度来看,公司21年光伏组件出货39GW,同比增46%,经计算出货均价(不含税)为1.57元/W,同比2020年微增4%。

2021年以硅料涨价为源头,光伏全产业链价格持续上涨,抑制下游需求。在此背景下,2021年全球光伏新增装机170GW,同比增31%,公司组件出货量以46%的增速明显跑赢行业,市占率继续提升。

成本压力未全部传导,毛利率受损。公司组件被迫跟随行业微涨,但涨幅4%并没有将成本端的压力全部传导给下游,价格上涨幅度不及成本上涨幅度,毛利率受损,2021年公司组件毛利率17%,同比下滑约4个pct。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理

分境内外来看,海外市场发展更好,但毛利率全面受损。2021年公司海外组件业务收入同比增81%,而国内增速只有37%,不过国内和海外均跑赢行业,市占率均提升。

地区收入增速的差异,主要是行业层面的因素。国内光伏产业链对价格更加敏感,在全产业链涨价的情况下,国内需求被更大程度的抑制。2021年国内光伏新增装机55GW,同比增速14%,而海外光伏新增装机115GW,同比增41%。

毛利率层面,在产业链成本压力下,公司在国内和海外两个市场的毛利率均呈现下滑趋势,海外市场毛利率19%(跌破20%),同比下滑约4个pct;国内市场毛利率雪上加霜,从18%下滑至15%。

数据来源:公司财报,长桥海豚投研整理

3、硅片业务量价毛利

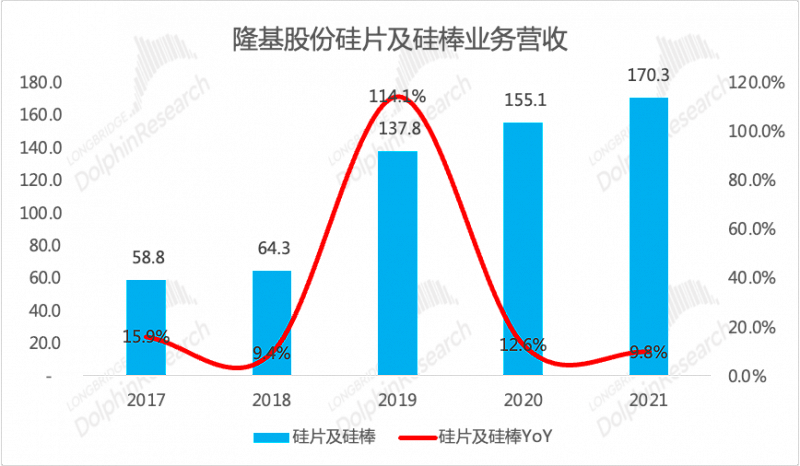

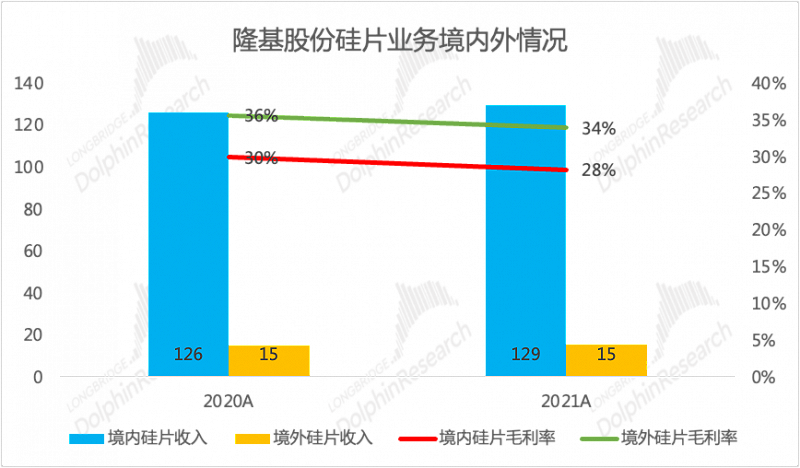

2021年全年,公司硅片及硅棒业务(大部分为硅片)实现营收170亿元,同比增约10%,跑输光伏行业和公司组件业务。

数据来源:公司财报,长桥海豚投研整理

分境内外来看,公司硅片业务主要集中在国内,而毛利率也呈现国内和海外均下滑的趋势。

数据来源:公司财报,长桥海豚投研整理

硅片竞争愈发激烈,国内市占率较稳定,损失海外硅片市场。2021年公司硅片出货量70GW,同比增20%,其中外销部分出货量34GW,同比仅增7%,硅片出货增速明显弱于组件业务,海豚君认为主要与硅片行业急剧扩产,竞争加剧有关。

另外考虑到公司硅片业务主要集中在国内,相比国内光伏新增装机14%的增速,公司硅片出货量虽然不及组件业务亮眼,但国内市占率仍比较稳,损失的主要是海外市场市占率。

而国内市占率的稳定部分原因依赖自身组件业务的内部消化,2021年公司外销硅片出货量同比仅增7%。

数据来源:公司财报,长桥海豚投研整理

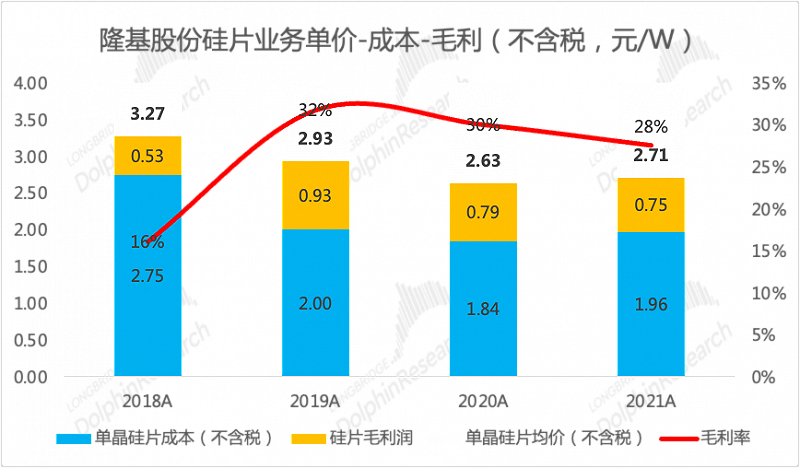

从价格和毛利率来看,公司硅片出货均价受全产业链涨价的影响,微增3%,同时成本端的压力同样未全部传导出去,毛利率从2020年的30%下滑至28%。

抛开产业链涨价对硅片价格和毛利率的影响,下阶段的行业竞争是硅片环节注重要考虑的因素。硅片行业在经历了2019-2020年的高毛利年份之后,丰厚利润导致了疯狂扩产,当前市场已经对竞争激烈后的价格和毛利率持担忧态度。

数据来源:公司财报,长桥海豚投研整理

4、2021年度整体收入-毛利-费用

收入增长主要靠组件业务带动。2021年公司全年实现营收809亿元,同比增48%,其中第一大业务光伏组件营收接近600亿元,同比增61%,而第二大业务硅片业务相形见绌,同比增速仅10%。

数据来源:公司财报,长桥海豚投研整理

隆基股份是硅片业务起家的公司,2014年才开始一体化布局,进军组件业务,当前目前业务已经稳稳地成为公司第一大支柱业务。公司一体化战略下,硅片环节竞争恶化,硅片降价,虽然硅片环节盈利受损,但可以释放利润给组件,不失为一体化战略下的可行打法,市场对硅片环节的担忧在隆基身上似乎可以得到一定程度的弱化。

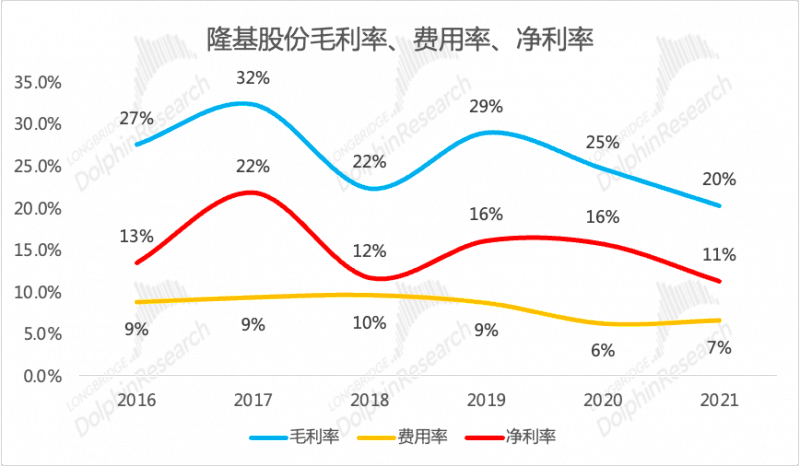

毛利率如期下滑。硅料是全产业链涨势最凶猛的环节,而下游电站则对组件成本极其敏感,最上游的成本上涨无法全部传导到下游,盈利受损是预期之内的事情。

数据来源:公司财报,长桥海豚投研整理

从公司光伏产品的成本拆分来看,影响毛利率的因素主要为:

原材料涨价:无需赘述的因素;

规模效应:带来的人工成本、制造费用等降低,利好毛利率;

业务结构:组件业务占比提升,一方面会降低能源动力成本占比,另一方面会增加履约成本(体现为运费的上涨),最终对毛利的影响是组件业务占比提升毛利率下滑(组件业务毛利率低于硅片业务);

产能利用率:2021年,不论是硅片还是组件,公司的产能利用率都在下滑,原因为光伏各环节产能在扩产过程中出现阶段性结构失衡,上游硅料价格大涨,公司根据市场情况调整生产计划;

数据来源:公司财报,长桥海豚投研整理

费用端,规模效应没有带来费用率的下滑,也未能对冲毛利率下滑对净利润的冲击。2021年全年,公司四大期间费用支出合计超50亿元,四大期间费用率6.6%,基本与去年持平,分项目来看,销售费用率的增加主要因质保金增加,财务费用率增加主要因为汇兑损失,而管理费用和研发费用受益规模效应。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理

四季度单季度,毛利率下滑+汇兑损失+资产减值+营业外支出,四个因素同时拖累净利率。

四季度公司毛利率18%,2021年公司毛利率呈现逐季下滑的趋势;

四季度公司费用率增加尤其明显,环比三季度提升1.8pct,主要因为汇兑损失计入四季度。

四季度还计提了9亿元的资产减值损失,主要系出清落后设备和产能。

四季度发生了3个亿的营业外支出,包括固定资产处置损失、合同违约金等项目,其中固定资产处置损失是主因。

净利率:2021年净利率11.2%,四季度毛利率仅6%。综上可以看出,净利率的下滑主要是毛利率下滑、费用率未能受益规模效应、四季度单季度计提一次性的资产减值损失和固定资产处置带来的营业外支出。

数据来源:公司财报,长桥海豚投研整理

5、2022年一季度收入-毛利-费用

2022年一季度收入增速没有明显起色。公司实现营收186亿元,同比增17%,在成本抑制需求的背景下,业绩增速没有明显起色。

数据来源:公司财报,长桥海豚投研整理

一季度毛利率21%,环比改善3pct,相比去年同期下滑2pct。今年一季度光伏产业链价格依旧在温和上涨,成本端压力没有缓解,毛利率改善可能系更好地顺价以及公司对订单的选择性接受和放弃。

数据来源:公司财报,长桥海豚投研整理

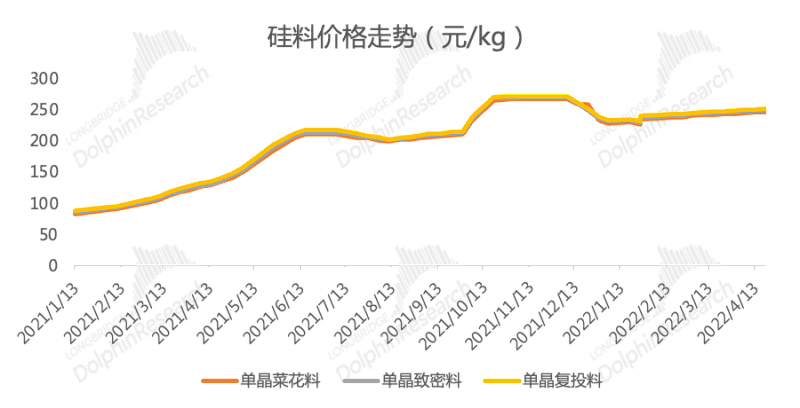

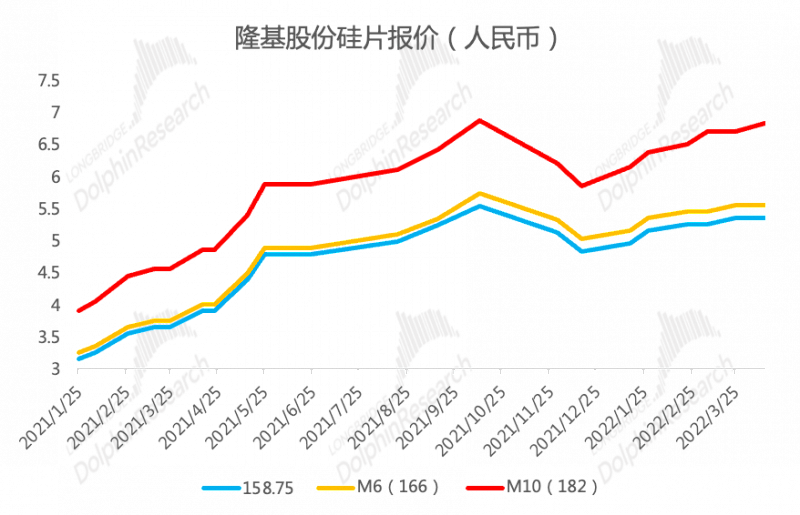

从硅料和隆基股份硅片价格走势来看,2022年开年以来,硅料价格虽然重新回到上涨趋势,但仍旧没有到去年四季度的高点,而隆基股份的硅片价格在经历多次涨价后以及和去年价格高点持平。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司官网,长桥海豚投研整理

费用端,管理费用明显提升,料与春节薪酬发放有关。2022年一季度公司四大期间费用支出15亿元,占营收的8%,属于偏高水平,主要管理费用率明显提升,料主要与春节薪酬发放有关,财务费用在四季度计提汇兑损失后重回正常水平,研发费用和销售费用保持平稳。

数据来源:公司财报,长桥海豚投研整理

净利润和净利率:2022年一季度公司实现归母净利润26.6亿元,同比微增6%。净利率14%,从四季度的深坑中爬出,净利率的环比改善,除了与毛利率相关之外,一季度公司确认了7.4亿元的投资净收益,其中主要为对合营或联营企业的投资,可持续性有待跟踪。

数据来源:公司财报,长桥海豚投研整理