文|节点财经 一灯

长期以来,银行股虽然因各种因素不大受资本市场待见,但银行业的赚钱能力却一直名声在外。

继2021年取得不俗成绩后,2022年一季度,A股42家上市银行“更上一层楼”,报告期内共计实现归母净利润5625亿元,同比增长8.72%,且增速在2位数以上的银行数量达到26家,较上年同期大幅扩容15家。

财报行情催化和稳增长政策预期下,银行股今年的表现也堪称亮眼,不仅逆势跑赢大盘,少数个股的涨幅更是在20%以上。

其中,盘踞“鱼米之乡”的江苏银行(600919.SH)Q1归母净利润增长26%。股价年线涨幅接近25%。

透过江苏银行的发展脉络和业务数据,本文尝试回答三个问题:

1、该行的成长性怎么样?

2、该行的盈利质量怎么样?

3、该行的发展空间有多大?

01 资产规模居城商行第三,但成长力不及同域选手

江苏银行原由江苏省内无锡、苏州、南通、常州、淮安、徐州、扬州、镇江、盐城、连云港十家城市商业银行整合而成,于2007年1月挂牌开业,2016年8月在上海证券交易所主板上市。

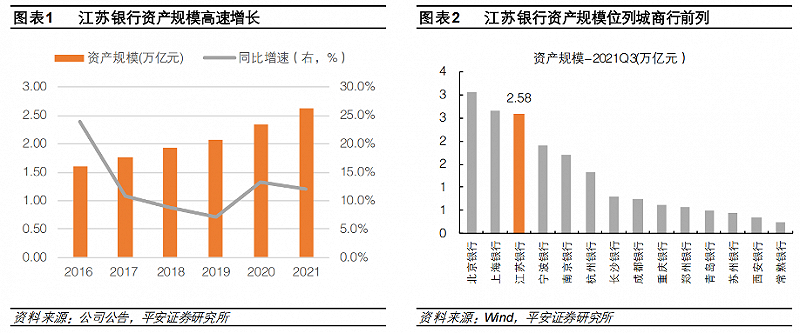

上市至今,江苏银行资产规模稳健增长,过去两年同比增速分别为13.21%、12.02%。截至2021 年,其总资产达到2.62 万亿,位列城商行第三位,仅次于北京银行与上海银行。

与同属长三角地域的南京银行、宁波银行相比,江苏银行在资产体量上占优,但在持续性成长力上,不及后两者。

据财报显示,2017年-2021年,江苏银行营收从338.39亿元增长至637.71亿元,年均复合增长率17.2%;归母净利润从118.75亿元增长至196.94亿元,年均复合增长率13.5%。

同期,南京银行营收年均复合增长率为13.3%,归母净利润年均复合增长率为13.2%;宁波银行则分别为20.2%、20.3%。

考虑到江苏银行营收增速高于南京银行,但利润增速相当,南京银行的成长性更胜一筹。

值得注意的是,江苏银行还是三家中营收增速与净利增速差距最大的。

通常而言,银行的经营成本比较刚性,成本收入比不会有大的变化,基于此分析,江苏银行营收增速大幅高于净利增速,主要原因或在于高企的信用成本。

进一步地,则要聚焦到银行安身立命的根基:净息差和净利差上。

2021年,江苏银行各项存款余额 14512.16亿元,较上年末增长11.10%;各项贷款余额14001.72 亿元,较上年末增长 16.52%。净息差2.28%、净利差2.03%。

2021年,宁波银行各项存款10,529.12亿元,较上年末增长13.81%;各项贷款8,627.09亿元,较上年末增长25.45%。净息差2.21、净利差2.46%。

无论是吸储力度还是放贷力度,宁波银行都比江苏银行生猛。净息差二者差不多,一般存贷款业务占比较大的银行,净息差更大,比如四大行。而在类比毛利率指标的净利差上,宁波银行明显强于江苏银行。

净利差指的是银行资金来源成本和运用收益之间的差额,其衡量的是银行运用付息负债生成生息资产,从而获取净利息收入的能力。

对于传统银行来说,生息资产日均余额>付息负债日均余额,净息差>净利差,江苏银行属于这种;对于投资型银行,因为投行业务不能带来利息收入,往往会出现生息资产日均余额<付息负债日均余额,净息差<净利差,比如上海银行、宁波银行等。

故而从一定程度上说明,于近几年逆周期环境中,江苏银行的资金运用效率低于宁波银行。

这也导致资本市场对江苏银行不如宁波银行般“宠爱”。截至5月9日午盘,宁波银行动态PE10.34,江苏银行则为3.82。

02 资本充足率下降,监管处罚“常客”

相比较其他行业,银行的财报格外不同。无论是营收、净利润还是现金流,都不能用“正常”的眼光去看待。

毕竟,银行账面的钱,其实都是别人的,对应“负债”;反倒是借出去的钱,才叫“资产”,也是最值得关注的。所以,风险可控性决定了银行的真实盈利质量。

据财报显示,2021年,江苏银行资本充足率、一级资本充足率和核心一级资本充足率三项监管指标悉数下降。

具体来看,该行2021年资本充足率为13.38%,比上年下降1.09个百分点;一级资本充足率为11.07%,比上年下降0.84个百分点;核心一级资本充足率为8.78%,比上年下降0.47个百分点。

图源:江苏银行财报

南京银行2021年资本充足率有所下滑,一级资本充足率和核心一级资本充足率则保持上升势头;宁波银行2021年资本充足率、一级资本充足率和核心一级资本充足率均同比上升。

综合比较,江苏银行存在的资本风险要大于南京银行和宁波银行。这一方面是因为随着资产规模的扩张,银行天然面临资本不足的问题;另一方面与资本消耗速度过快、风险资产增加等因素有关。

2021年,江苏银行加权风险资产总额17666亿元,较2020年增加16.72%。

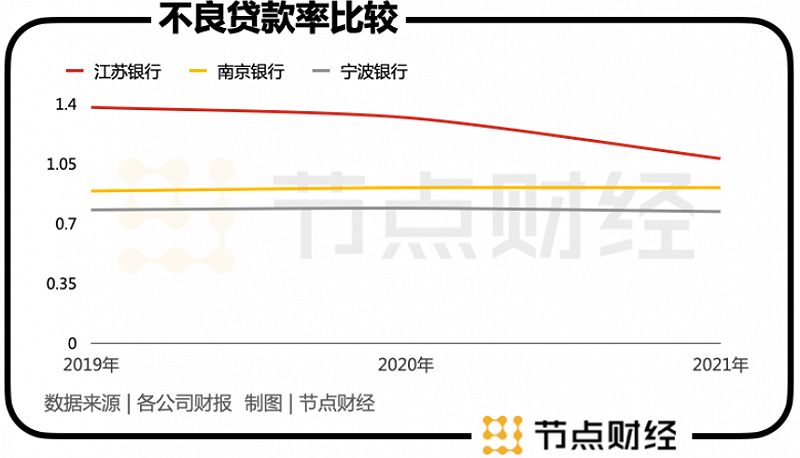

不良贷款率,江苏银行2021年为1.08,较2020年下降0.24个百分点;南京银行为0.91,基本和上年持平;宁波银行为0.77,较2020年下降0.02个百分点。

不难看出,尽管江苏银行对不良贷款的管控卓有成效,但风险仍比南京银行和宁波银行要大,绝对水平有待改善,凸显其在对贷款的清收和处置能力上稍弱。

同时,节点财经注意到,江苏银行近年来频频被监管处罚。

2022年开年,江苏监管局曾披露81张罚单,江苏银行的被罚金额和次数均居于榜首,处罚信息包括“贷款资金违规流入房市”、“公信贷资金被挪用”、“违规发放借名贷款”、“吸收客户资金不入账”、“内部控制失效”、“低风险流动资金贷款“三查”不到位”等。

2021年,江苏银行至少有8张罚单“入账”,累计罚款总额在千万元以上。

2020年,监管对城商行共开出罚单398张,罚单金额总计18582.7万元。其中,江苏银行一家就拿到31张,数量最多,罚金1403.52万元。

由此引发外界质疑,在营收净利双双增长、资产规模不断壮大的背后,江苏银行的展业是否过于激进?以致内控失效,没能守住监管底线?

03 区域龙头,既要走出去,又要做大零售

倚重江苏全国GDP总量第二大省的地位和长三角的区位经济优势,江苏银行自成立以来,获得了长足发展,但其更大的野心在于全国性扩张。

截至2021年末,江苏银行下辖17家分行和各级机构531 家。该行在财报中表示,已实现了江苏省内县域全覆盖,服务网络辐射长三角、珠三角、环渤海三大经济圈。

据节点财经观察,江苏银行在江苏省内网点460个,占比86.6%;而在较发达的苏南地区五地市(苏州、南京、无锡、扬州、镇江、常州)所分布网点数量为270个,占省内网点数59%。客观上还是一家区域性银行。

站在业务角度,集中的区域性业务可能会利好其信贷投放。2021年江苏银行全年信贷同比增长17%,增速居于同级别区域性银行前列。随着信贷的快速增长,江苏银行信贷占总资产比重也由2016年的40%提升至2021年的52%,同样居于对标同业领先水平。

然而,面向未来,于江苏省内十多年挖掘后,江苏银行后续成长的增量空间或有限,意味着β收益越来越小。

能否成功在省外立足,是考量江苏银行估值的锚点之一。

再者,对区域性银行来说,相对灵活的变通机制和不那么厚重的身量,零售转型往往是一条出路。比如资本市场的“大白马”招商银行和平安银行,都是抓住零售“大风口”,建立起自身竞争优势,得到二级市场认可的例子。

事实上,江苏银行亦屡次表达了“做大零售业务,聚焦财富管理”的志向。

截至2021年末,江苏银行零售信贷资产占比达40%,较2016年几乎翻倍,并在结构上大力推动信用卡、消费贷等信用类产品的发展,不断优化资产组合;财富管理端,2021 年江苏银行零售AUM 达到9226亿元,较上年增长18.4%。

理论上讲,利率市场化使得银行对大客户议价能力下降,而在零售贷款端银行基本不受影响,因此可视为新的业绩增长点和收益空间。

不过,目前零售业务已成为各大银行竞争的“主战场”,两极分化非常明显,工行、农行、建行、中行、邮储、交通和7家股份制银行规模上遥遥领先,即便排在尾部的光大银行,2021年末零售存款余额也达到8065亿元,零售贷款余额为13587亿元,而江苏银行分别为4231 亿元、5614 亿元,差距甚大。

区域性银行在这块本身起步晚,不少城商行、农商行的信用卡资质都是最近几年才获得的,叠加地域约束,客源受限,且面临大型银行和互联网金融机构的双重挤压,如今在零售条线获客越发困难,料想江苏银行的“做大”梦想前路崎岖。

综上,江苏银行要想获得长线估值突破,不仅需要走出去,还需要在零售业务上奋起直追。