近日,浙江开创电气股份有限公司(以下简称“开创电气”)更新了招股书,且披露了第三轮问询的回复函。开创电气拟登陆创业板,公司计划募资5.39亿元,将分别用于年产100万台手持式锂电电动工具生产线建设项目、年产100万台交流电动工具建设项目以及补充流动资金等。

实控人尚存1亿元对外担保,父亲卖别墅、书画帮忙还债

资料显示,开创电气的前身为浙江开创电气股份有限公司,该公司于2015年12月由自然人卢韬、吴宁出资出资创立。目前,吴宁直接持有公司38.95%的股份,其弟弟吴用持有公司18.42%的股份,且二者签署了一致行动协议。因此,吴宁为开创电气的控股股东、实际控制人。此外,吴宁的姐姐吴静持股3.68%。

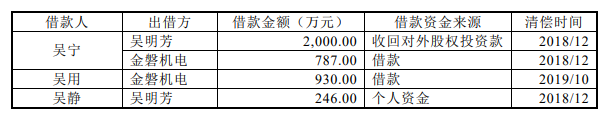

需要指出的是,吴用和吴静的股权均来自吴宁的无偿转让,系家族内部资产分配。与此同时,当时三者缴纳开创有限的注册资本,也均来自其父亲吴明芳以及金磐机电提供的借款。

除了开创电气的股权有着吴氏家族内部资产分配的情况,公司的资产也透着家族成员企业重组。

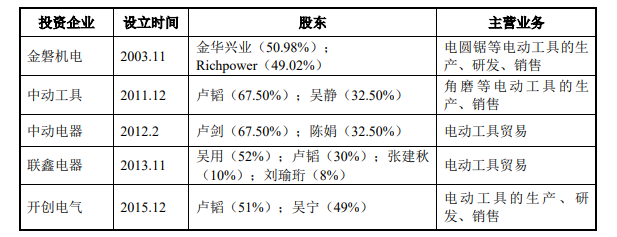

招股书显示,金磐机电成立于2003年,彼时股东为金华兴业和Richpower,吴宁为实际控制人。公司主营电圆锯等电动工具的研发、生产和销售。因吴宁的父亲吴明芳占用金磐机电的资金用于房地产开发和收藏品等投资,导致金磐机电债务负担较重,其正常经营受到影响。在此背景下,吴明芳子女各自尝试与合作伙伴创立企业,独立发展电动工具生产和销售业务,形成了家族内部成员投资企业的同业竞争状况。

不过,为避免与开创电气同业竞争、减少关联交易,中动工具、中动电器、联鑫电器之后逐步停止业务并办理注销,相关股东按照清算后的净资产进行分配。

家族为了“齐推”开创电气成功IPO,除了避免同业竞争外,甚至实控人的父亲还帮实控人还债。

截至目前,开创电气的实际控制人吴宁及其配偶陈娟承担的个人负债及对外担保共计1.34亿元(不含利息),其中吴宁个人负债金额1159.7万元,主要为个人小额借款和房贷;为金磐机电等第三方债务提供担保金额1.23亿元。

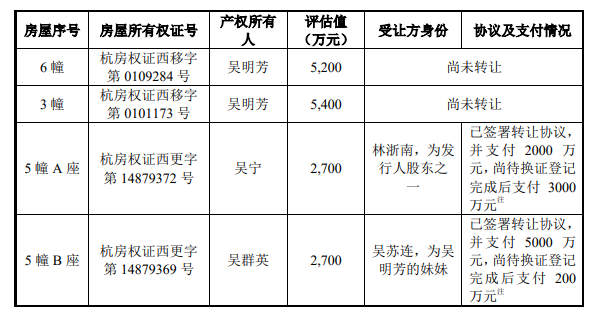

值得一提的是,对于实际控制人尚存在约1亿元对外担保余额,前述担保负债拟通过其父亲吴明芳优先还款和亲友提供借款的形式解决。吴明芳承诺出售名下别墅资产和书画藏品用于优先解决实际控制人的担保债务,其名下的两栋别墅资产评估价值约为1.06亿元,书画藏品估值约为2000万元。另外,实际控制人亲属吴苏连及其控制的上海两港装饰材料城有限公司承诺提供不超过1亿元的借款金额,可作为吴明芳提供资金周转的保障。

然而吴明芳除存在前述与实际控制人共同承担的负债外,仍然存在6418.89万元个人债务。此外,虽然法院已判决原出售方配合吴明芳申请办理国有土地使用证分割转让登记及不动产权证换证登记,但是前述别墅资产尚未获得产权证书。

也因此,深交所就实控人对外担保的情况连续进行了三次问询,包括吴明芳名下两栋别墅资产的产权证书办理进度、书画藏品估值的评估依据以及若吴明芳拒绝履行上述优先还款承诺等。

9成收入来自贴牌,主营业务毛利率连续下滑

在经历了企业内部重组,把资产、业务及专利等全都转让给开创电气后,面对贸易摩擦和汇率波动等风险,以为海外大品牌贴牌生产的开创电气,其业绩也面临着不小的压力。

资料显示,开创电气是一家主要从事手持式电动工具整机及核心零部件的研发、设计、生产、销售及贸易的专业电动工具制造商。公司的客户包括美国Harbor Freight Tools、德国博世、 美国史丹利百得等电动工具品牌商和大型连锁建材超市。

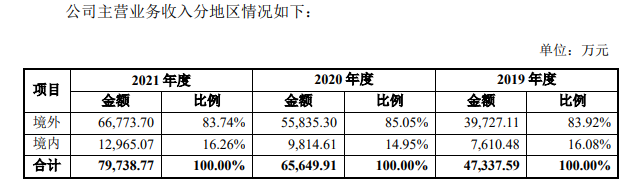

事实上,开创电气主要为海外客户提供电动工具产品,收入主要来源于海外市场。2019-2021年,公司境外销售收入占比分别为83.92%、85.05%和83.74%,占比较高,且未来预计对海外市场的依存度仍然较高。

与此同时,开创电气还存在客户集中度较高的情况。报告期内,公司来自前五大客户的收入占比分别为68.63%、60.66%和59.65%,来自第一大客户Harbor Freight Tools的收入占比分别为53.2%、37.59%和31.82%,占比较高。

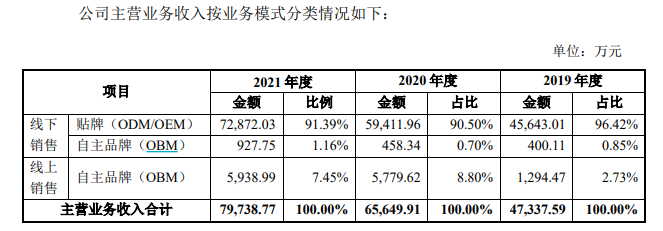

从销售模式分类来看,公司以线下贴牌模式为主,报告期内,开创电气线下贴牌模式收入占主营业务收入的比例超九成。2019-2021年,线下贴牌模式收入分别为4.56亿元、5.94亿元和7.29亿元,占主营业务收入的比例分别为96.42%、90.50%和91.39%,而公司自主品牌收入不到1成。

9成收入来自贴牌的开创电气,其实自身并没有太多话语权。再加上汇率波动和产品原材料采购成本变动等外部因素影响,报告期内,开创电气的主营业务毛利率呈现下滑趋势,分别为29.11%、26.41%和18.38%。

虽然海外市场贡献了超8成收入,但也给依赖海外市场的开创电气带来了相关风险。2019-2021年,公司的营业收入分别为4.78亿元、6.83亿元和8.06亿元,同期归母净利润分别为6322.86万元、9134.82万元和6749.29万元。可以看出,在营业收入不断增长的情况下,2021年开创电气的净利润增速却出现了下滑。

开创电气业绩波动的情况,也引起了深交所关注,要求其结合主要客户、供应商、物流等受疫情影响情况,说明公司是否存在业绩大幅下滑风险。当然,业绩波动也未能影响公司年年分红。2019-2021年,开创电气现金分红分别为2880万元、1920万元和3840万元,累计分红8640万元。

另外,2019-2021年,开创电气的存货账面价值分别为8786.85万元、1.02亿元和1.56亿元,存货规模较大,占各期末流动资产比例分别为37.42%、30.86%和44.77%。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)