文|雷达财经 吴艳蕊

编辑|深海

5月13日,顺丰控股发布了关于出售控股子公司股权的公告。

公告称,2023年5月12日,深圳市丰网控股有限公司(下称“丰网控股”)与深圳极兔供应链有限公司(下称“深圳极兔”)签署了《股权转让协议》(下称“交易协议”),丰网控股拟以人民币11.83亿元转让深圳市丰网信息技术有限公司(下称“丰网信息”、“标的公司”)100%的股权。交易完成后,丰网控股不再持有标的公司股权,标的公司不再纳入公司合并报表范围。

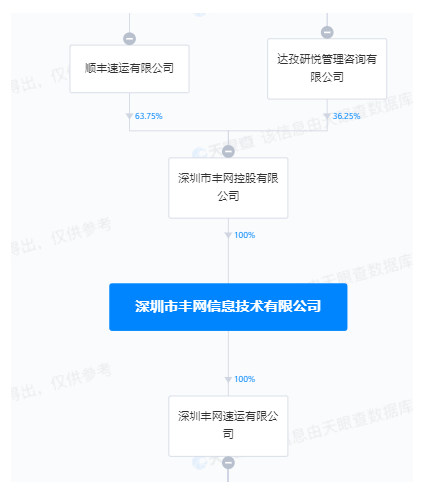

其中,丰网控股为上市公司顺丰控股子公司,后者直接持有前者63.75%的股份。同时,丰网控股持有此次标的公司丰网信息100%的股权。

此外,标的公司丰网信息为深圳丰网速运有限公司(下称“丰网速运”)全资持股股东。天眼查资料显示,丰网信息旗下仅丰网速运一家子公司。丰网速运成立于2020年4月,注册资本1000万人民币。

此次公告中提及,丰网速运为加盟模式的经济型快递业务运营主体。鉴于加盟模式的经济型快递市场环境发生变化,标的公司目前仍处于初期发展阶段且持续亏损,本次出售可以消除标的公司亏损对上市公司的负面影响。

此次交易标的公司丰网信息成立于2022年3月,注册资本4000万人民币。截至2023年第一季度末,公司资产总额7.16亿元,负债总额21.26亿元,净资产为-14.10亿元。

今年一季度,丰网信息营业收入6.91亿元,净利润为-1.43亿元。

此外,丰网控股拟在交易协议签署后、此次交易交割前对丰网信息增资人民币23.50亿元,增资完成后丰网信息截至2023年3月31日的模拟净资产为人民币9.4亿元。

同时,上述增资的部分款项将用于清偿目标集团公司应向上市公司及其子公司支付的非经营性应付款项及部分经营性应付款项,以使得截至交割日目标集团公司不存在应向上市公司及其子公司支付非经营性应付款项余额的情况、不存在以经营性往来形式变相占用上市公司及其子公司资金的情况。

顺丰控股预计此次交易可实现的股权投资收益对上市公司合并归母净利润影响约人民币1.5亿元。

对于交易目的,顺丰控股提及顺丰控股的发展战略聚焦“网络标准型产品、数字化行业供应链服务、全球端到端供应链服务”三大领域。交易完成后,公司可以更聚焦国内中高端快递、国际快递、全球供应链服务、数字化供应链服务等核心业务的发展。同时,公司将持续打造电商类快递产品,主打的“电商标快”产品稳健增长,可以满足客户在中高端经济型快递市场的多元化需求。公司坚持健康经营、稳健发展的经营策略,此次出售可以消除标的公司亏损对上市公司的负面影响。

顺丰控股在2017年借壳上市之际,年报中提出顺丰控股是采用直营模式的快递企业。同时称,相比于加盟经营模式,采用直营模式的顺丰控股对各业务环节具有绝对控制力,有助于内部管理的规范化,可以有效保障服务质量和客户体验,与中高端的产品定位相适应。

然2018年3月顺丰控股收购广东新邦物流有限公司业务,并建立“顺心捷达”快运业务独立品牌。其中,顺心捷达为加盟制的快运品牌;公司认为其具有运营成本低、网络铺设快、运作灵活等特点,专注全网型中端快运市场,与顺丰快运在运营模式及产品定位上形成互补。

2020年,顺丰控股成立了新的加盟品牌“丰网速运”。同年9月开始对外提供快递服务,主要服务于经济型、下沉电商市场。

市场人士认为,此次出售,基本上意味着顺丰放弃下沉快递市场。