文|自象限 张艺

编辑|程心

排版|李帛锦

在万象更新的2023年Q1,奈飞交出一份混沌的答卷。

去年Q3,为了彰显转型决心,稳固市场信心,奈飞宣布:2023年开始,财报重点也要从关注用户转向关注盈利能力和可持续性。所以,今年Q1的财报格外令人期待,所有目光都关注,在流媒体发展新阶段下,一代行业标杆究竟会给出怎么样的新答卷。

千呼万唤始出来,犹抱琵琶半遮面,奈飞却让各位观众老爷有些许失望。在Q1财报中,奈飞在具体业务的表现情况披露中变得“支支吾吾”,隐去了具体的收入结构报表,新业务以及流媒体业务的具体贡献变得神秘。

从奈飞给出的宏观数据来看,整体大面低于市场预期,亦能窥见其窘迫现状。

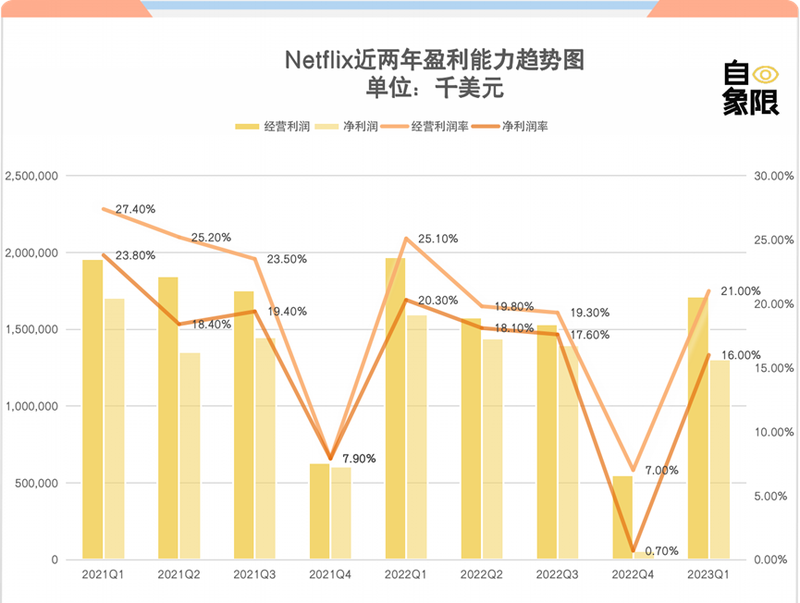

根据奈飞2023年Q1财报数据,营业收入81.62亿美元,同比增长3.7%,分析师预期同比增约4%。尽管,本季度同比增长率相比上一季度创下的史上低谷,有小幅度回暖,但是和历史数据相比依旧处于低位,恢复速度较慢。显然,奈飞依旧困在从去年开始的增长滑铁卢中,整体增长困境依旧严峻。

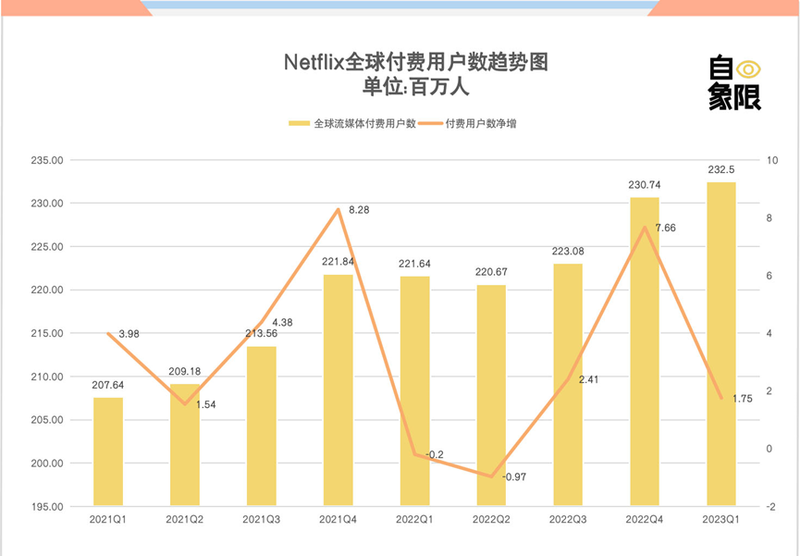

在用户数据上,奈飞的增长已趋于天花板瓶颈:Q1净增加付费订阅用户175万,分析师预期为241万,且相比上季度的766万出现大幅下降;流媒体付费用户总数2.325亿,低于分析师预期的2.33亿。

2022年前两个季度,作为奈飞的核心收入来源,流媒体付费用户增长就开始开倒车,出现负增长,尽管付费用户增长数据在去年Q4重振旗鼓,但也是昙花一现。

老业务的增长乏力,新业务还尚未能独挡一面,科技巨头们的转型难逃如此“阵痛期”,奈飞目前也处于青黄不接的阶段。

Jefferies报告指出,广告订阅计划和账户共享两项新业务将推动奈飞重新加快增长,到今年底和明年,实现两位数的营收增长。不过,在加速增长以前,一季度可能有“很多噪音”。

然而,这种“噪音”可能将持续到下个季度。根据奈飞预计,Q2营收为82.42亿美元,同比增长3.4%,增速进一步放缓,分析师预期同比增速逾6%,净增付费用户数将与一季度“大体相当”。

奈飞要打“持久恶战”的讯息一出,投资者信心出现波动。财报公布后,收涨约0.29%的奈飞盘后股价迅速跳水,跌幅一度跌超10%,在短暂的涨幅后又持续下跌。

国内的爱优腾依靠十八般武艺逐渐脱离盈利困境,老大哥奈飞却陷入自我改革的混沌后跌落神坛。奈飞是否能欲火更强,这不仅仅一场生存之战,也是关于流媒体行业新阶段的一次前瞻探索。

增速刹车,何去何从

从影视剧《鱿鱼游戏》到《黑暗荣耀》,近几年,美国公司奈飞参与制作的韩剧,频频出圈成为爆款。

这个有意思的现象背后,体现了奈飞原来市场策略的基本思路:一是横向拓展,通过全球不同地域获得更多的用户;二是纵向发展,通过深耕做出更吸引用户的内容,以提升用户数。

在地域拓展中,从美国、加拿大地区到欧洲、中东,拉美地区以及亚太地区,奈飞全球化的战略一路绿灯。不过整体用户增速趋缓也意味着了区域用户的增长放缓。

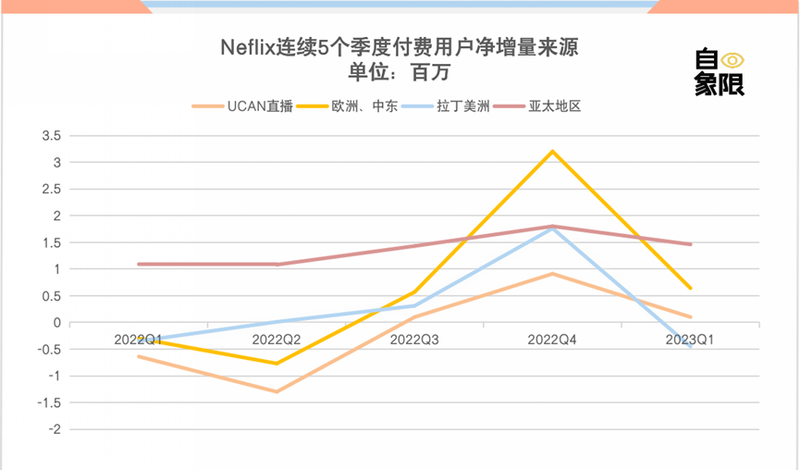

根据财报,奈飞的“大本营”美国、加拿大所在的北美地区Q1的付费用户净增了10万,同比减少64万;欧洲、中东和非洲净增64万,同比减少30万;拉美流媒体用户净减少45万;亚太区付费用户净增加146万,同比增长34%,较市场预期增幅多增85%。

从数据可见,奈飞的欧美大本营市场增幅较小,如今行业竞争已经出现白热化趋势,用户流量池趋于红海。拉美地区表现异常,是唯一一个用户减少的区域,或与奈飞在拉美地区开启了“付费共享”试点,与打击账户共享有关。而亚太地区增势凶猛,或也得益于《黑暗荣耀》的流量。

从奈飞的各地区付费会员净增量数据中可以看到,近五个季度中,亚太地区的增势非常稳定,增量均突破了100万,说明这是一个可以持续挖掘的流量池。

此外,区域用户增长数据中也暗藏了奈飞爆款内容带来的波动。

比如:2022年Q4,各地区增长量异军突起,北美从Q3的10万增至91万,欧洲、中东则从Q3的57万提速至320万,这则是因为当季推出的内容组合形成的爆款效应,如《星期三》创其平台史上第三高观看量,《哈利与梅根》是史上第二受欢迎纪录片。

而亚太地区额的爆款效应更为明显,除了今年Q1的《黑暗荣耀》,2021年大火的《鱿鱼游戏》也给奈飞的用户增量立头功。2021年Q3,其全球订阅用户环比上一季度净增438万,其中220万增量用户来自于亚太地区。

从数据看,奈飞的用户增长数据波动性较大,这即是受到爆款效应影响。奈飞善于打造爆款,然而爆款效应却昙花一现,无法转化为其可持续发展的长尾流量,而在这方面,竞争对手Disney+通过一系列IP的运营做得更长久。

无论是奈飞的《黑暗荣耀》还是爱奇艺的《狂飙》,对于流媒体平台而言,爆款效应可以带来短暂的流量涌入,但是如果无法形成长尾流量,也容易导致巨大的波动曲线,波动性太大往往不利于投资信心。

此外,从经济效益上看,做好独家内容,打造爆款,也兼具成本压力。据悉,奈飞每年制作的电影项目超过50个,主要制作成本从3000万美元以下到8000万美元不等,其中还并不包括大制作。这已经是一笔很高的成本,加上营销等市场成本,爆款不仅需要天时地利人和,背后也需要大量真金白银的投入。

区域增长整体的乏力,以及爆款效应的整体性价比越来越低,奈飞开始对原策略的执行进行刹车处理——降本增效。

今年3月,奈飞宣布正重组其电影部门,并将减少电影产量。其实,从去年开始,奈飞就已经有过一次超400人的大裁员。在内容投资上,奈飞也更加保守,今年Q1的 FCF 净流入高达 21 亿,亦是因为内容投资上的支出减少,据悉比正常情况少了约 15 亿。经过内容投入以及营销等方面的成本优化,奈飞在Q1的利润表现积极,实现了16%的净利润率增长。

放下情怀,奈飞自救

“我认为过去10年我们所做的事情,我们从简单中获益更多。”

奈飞联合首席执行官萨兰多斯曾在针对收入是否单一的提问下如此回答。随着流媒体付费用户增速放缓,营收开始拉警报,奈飞也放下最初”单纯”的情怀,开始多元化商业营收尝试。

“然而,我认为现在可以承受一些复杂性,”萨兰多斯在去年曾表示。

奈飞尝试多元化业务自救,目前大逻辑依旧围绕流媒体内容服务本身,增加服务的多样化,相比于开辟新用户,奈飞开始更多注重挖掘存量用户的更多价值。

曾几何时,奈飞凭借反对广告模式的“正气”成为众多流媒体用户心中的“清流”。但基于生存发展,奈飞做了一个决定——拾起“广告业务”。

2022年11月,奈飞的含广告订阅套餐正式推出,定价6.99美元/月。该套餐推出后,成为奈飞几个会员套餐中定价最便宜的。

相对于国内爱优腾一直以来对于广告模式的高度依赖以及不断演进业务,国外几个大的流媒体平台近年才不约而同地拾起来广告模式。比如,去年,在奈飞之后,Disney+ 也推出了广告订阅模式。

当然,尽管奈飞涉水广告模式可以增加新的收入来源,然而其广告模式也面临“市场质检”挑战:

一方面,广告类型和营销玩法整体上相当复杂多样,多种方式可能需要串联和融合在一起,同时每一种广告方式还需要有精准的效果,玩转广告,或许奈飞需要向爱优腾学习一二;另一方面,相比同时同台竞技的Disney+广告模式来说,奈飞的广告订阅套餐也被认为缺少诚意。Disney+允许观看更高品质的内容,以及全部内容。奈飞仅支持720p视频,且有5%-10%的内容无法收看。

除此之外,在增加单个用户贡献上,奈飞也如同爱优腾一般,学习了“拼多多社交拓展逻辑”,开展了共享账号收费业务。2023年起,奈飞用户如果向家庭以外的其他人共享账号,将会额外收取约3美元的费用。

不过,这一举措也容易惹怒“白嫖党”,如前文所述,拉美地区或是因为打击共享账户而用户减少。但奈飞在财报后会议上表示,依旧会坚持这项业务探索,并且在下一季度推向美国等市场:“在推出账户共享服务过程中,一开始会出现部分停止订阅的现象,但我们会优化服务,帮助用户更方便地管理账户和设备。我们需要一些时间将学习到的东西整合到服务当中,让这一过渡更为顺利。”

奈飞不停地在用户价值上做文章,除了核心流媒体服务的演变,还引入了电商和游戏赛道的可能性。

不久前媒体报道,奈飞试图将新生的电子游戏服务引入电视端。隐藏在奈飞App中的代码涉及电视端游戏,还提及将手机作为游戏控制器。此前,奈飞曾把热点IP《怪奇物语》授权给其他游戏开发商。2021年,奈飞也曾推出自己的电商平台Netflix.shop,主要售卖奈飞旗下热门剧集的周边产品。

显然,无论是电商还是游戏,对于奈飞的价值主要在与能够获得爆款效应过后的IP长尾影响力。但是隔行如隔山,一个新的行业意味着企业需要组建新的经营体系,这对于正在“降本增效”的奈飞来说或许不太友好。

目前,奈飞终极可行的多元化之路,依旧没有明确答案。

结语

在自救过程中,令人意外的是,奈飞将陪伴多年的起家业务砍掉——其宣布将于今年晚些时候关闭DVD租赁业务,这或许也彰显了其全力以赴振兴流媒体业务的决心。

百年老树总会有饱经风霜的沉稳,一直以来奈飞被看作是一家现象级企业,一路发展狂飙,绿灯通行,如今的发展困境也是通往常青企业的质检门票,奈飞需要更有说服力的应对方案。