图片来源:视觉中国

尽管上市银行年报还未进入披露期,但已有多家非上市银行业绩率先亮相。

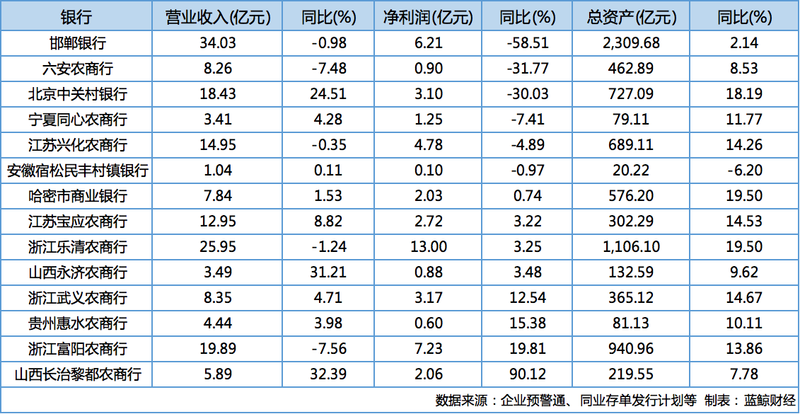

截至1月23日,14家非上市银行2023年主要业绩情况已浮出水面。从具体情况来看,14家银行的资产规模整体保持较快增长。

值得关注的是,银行盈利能力出现较为明显的分化,6家银行净利润同比下滑,其中3家营收净利双降;亦有8家银行净利润同比增长,其中5家银行营收净利润双增长。此外,9家非上市银行披露了不良贷款率情况,其中5家不良率上升,3家不良率下降,1家则持平。

业内分析人士向蓝鲸财经记者指出,非上市银行经营状况分化比较明显,主要是由于目前区域经济复苏不够平衡,加上银行自身资产负债结构与经营方面存在差异,导致部分银行经营表现出现一定分化。

业绩分化明显

非上市银行的主要业绩情况已逐步亮相。

根据企业预警通数据,截至1月23日,已有邯郸银行、六安农商行、北京中关村银行、宁夏同心农商行、江苏兴化农商行、安徽宿松民丰村镇银行、哈密市商业银行、江苏宝应农商行、浙江乐清农商行、山西永济农商行、浙江武义农商行、贵州惠水农商行、浙江富阳农商行、山西长治黎都农商行14家非上市银行公布了2023年主要业绩情况。

上述14家银行中,13家银行资产规模均实现正增长,9家银行总资产更是同比实现两位数增长。仅安徽宿松民丰村镇银行出现“缩表”,数据显示,截至2023年末,该行总资产20.22亿元,同比下滑6.2%。

从盈利能力来看,上述14家银行分化较为明显。其中,6家银行净利润同比下滑,包括邯郸银行、北京中关村银行、六安农商行、宁夏同心农商行、江苏兴化农商行以及安徽宿松民丰村镇银行,而邯郸银行、六安农商行以及江苏兴化农商行更是出现营收净利双降的情况。

邯郸银行、北京中关村银行、六安农商行净利润下滑幅度较大。具体来看,邯郸银行2024年同业存单发行计划显示,2023年,该行实现营业收入34.03亿元,同比下降0.98%;净利润为6.21亿元,同比大降58.51%。

北京中关村银行2023年该行实现营业收入18.43亿元,同比增长超24%,但净利润仅3.1亿元,同比下滑超30%。六安农商行2023年四季度信息披露报告显示,该行2023年实现营业收入8.26亿元,同比下滑7.48%;净利润9041.26万元,同比下滑31.77%。

不过,亦有8家银行净利润取得增长。其中,5家银行2023年营收净利润双增长,包括江苏宝应农商行、浙江武义农商行、哈密市商业银行、山西长治黎都农商行以及山西永济农商行。净利润同比两位数增长的包括浙江武义农商行以及山西长治黎都农商行,分别增12.54%、90.12%。

光大银行金融市场部研究员周茂华向蓝鲸财经记者指出,非上市银行经营状况分化比较明显,主要是由于目前区域经济复苏不够平衡,银行自身资产负债结构与经营方面亦存在差异,导致部分银行经营表现出现一定分化。此外,近年来,由于银行持续让利实体经济、金融资产价格波动、部分银行中间业务增速放缓等,部分银行营收增速有所下滑。

“整体上,非上市银行经营保持稳健。尽管营收和净利润同比增速出现波动,但大部分银行营收、净利润仍高于近3年均值。”周茂华补充道。

资产质量压力仍存

作为衡量银行资产质量的重要指标,不良贷款率和拨备覆盖率情况备受关注。

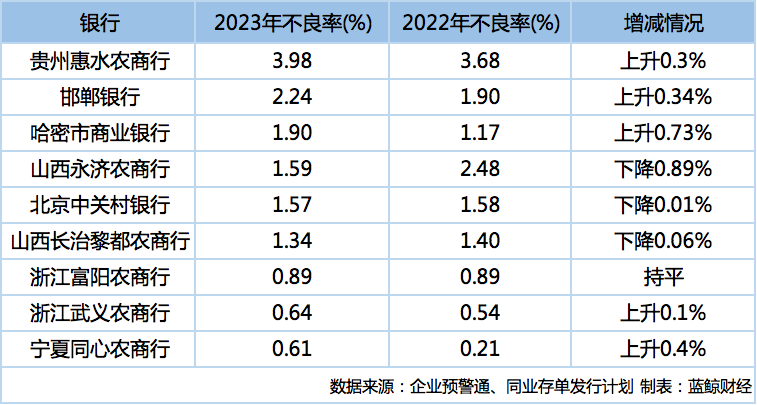

企业预警通数据显示,截至1月23日,在非上市银行中,9家银行披露了不良贷款率情况。蓝鲸财经记者对比发现,其中有5家不良率上升,3家不良率下降,1家则持平。

不良率上升的银行包括贵州惠水农商行、邯郸银行、哈密市商业银行、浙江武义农商行、宁夏同心农商行。2023年末,上述5家银行不良率分别为3.98%、2.24%、1.9%、0.64%、0.61%,较2022年末分别上升0.3、0.34、0.73、0.1、0.4个百分点。

不良率下降的银行包括山西永济农商行、北京中关村银行以及山西长治黎都农商行,截至2023年末,分别为1.59%、1.57%、1.34%,较2022年末分别下降0.89、0.01、0.06个百分点。浙江富阳农商行2023年末的不良率则与2022年末持平,为0.89%。

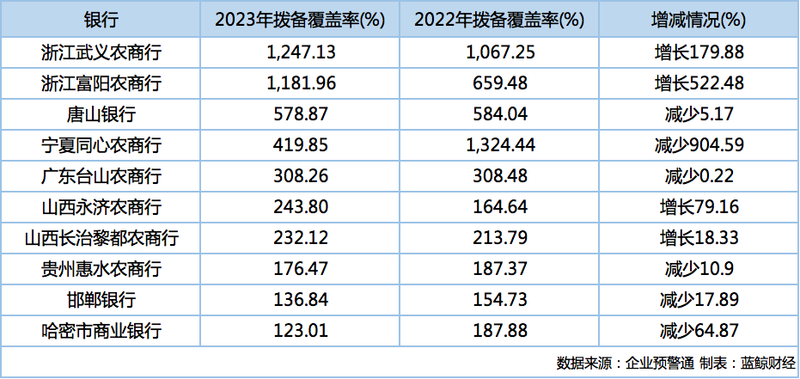

此外,在非上市银行中,有10家银行的拨备覆盖率情况已披露。其中,拨备覆盖率下降的银行有6家,增长的有4家。而银行的拨备覆盖率亦出现悬殊,例如浙江武义农商行拨备覆盖率高于1200%,而哈密市商业银行、邯郸银行的拨备覆盖率则在120%的监管红线边缘。

值得关注的是,在上述5家不良率上升的银行中,除了浙江武义农商行,其余四家拨备覆盖率均有所下降。截至2023年末,贵州惠水农商行、邯郸银行、哈密市商业银行、宁夏同心农商行拨备覆盖率分别为176.47%、136.84%、123.01%、419.85%,较2022年末分别下滑10.9%、17.89%、64.87%、904.59%。

“部分非上市不良率有所上升,与区域经济波动、银行自身经营及不良资产处置渠道等方面有关,但整体来看,非上市银行不良率仍处于低位,不良拨备维持高位,银行经营保持稳健。”周茂华指出。

2023年我国经济处于疫后复苏第一年,宏观经济复苏存在一定波动,银行持续让利实体经济,银行业经营方面面临不少压力。“从趋势看,国内经济稳步恢复,企业经营状况逐步改善,有望持续带动银行经营质量和盈利改善。”周茂华表示。