文|邻章

1月2日,特斯拉公布了2023年第四季度以及2023全年产销情况。

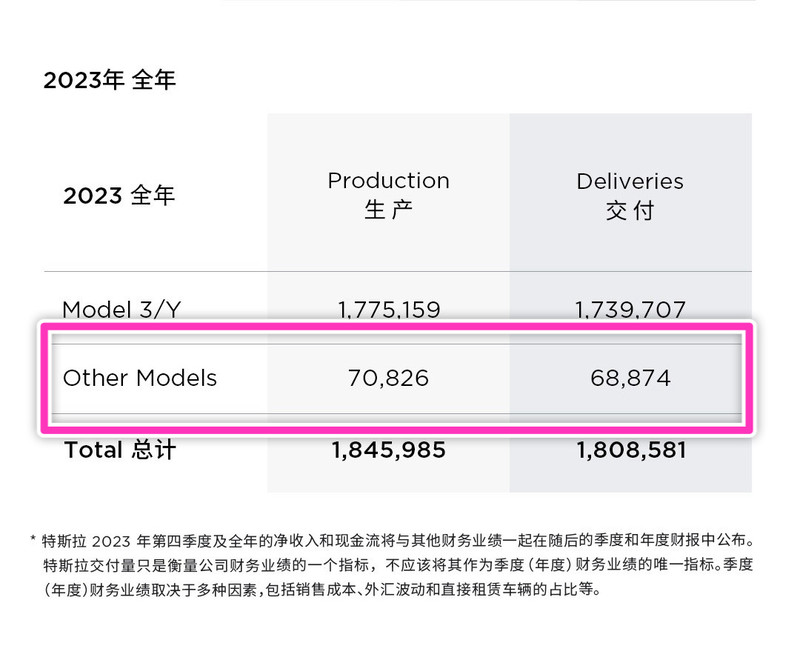

数据显示:2023年全年,特斯拉全年汽车交付量同比增长38%达180.8581万辆,堪堪完成特斯拉设定的年销180万辆的业绩目标。

作为全球最受关注的车企,特斯拉交出的这份2023年销量成绩单,一方面足够引人瞩目,但另一方面也暴露出了诸多潜在挑战。

整体来看,2023年,是特斯拉持续创造辉煌的一年,在产品销量上,其依旧以近181万辆的年度销量继续坐稳全球纯电汽车市场头把交椅。在股价层面,其股价增幅也高达101.72%,继续稳坐全球汽车制造商市值龙头。

毫无疑问,特斯拉2023年的辉煌,是特斯拉Model Y和Model 3这两款车型贡献的,数据显示,这两款车型在2023年合计销量高达173.9707万台。

其中特斯拉Model Y更是贡献了绝对力量。

这款车型,在2023年甚至创造了一项全新的记录——超越丰田卡罗拉,成为2023年全球销量最高车型。用特斯拉自己的话来说是:Model Y是不需要加一堆定语的销量冠军。

不分能源形式的销量冠军,彰显了特斯拉ModelY车型在全球市场的极具成功。而电动汽车首次登顶全球畅销车型第一名,也在某种程度上为纯电车辆取代燃油车辆进一步增添了信心。

这是特斯拉创造的历史,是属于特斯拉在2023年的荣誉时刻。

但特斯拉2023年交出的这份成绩单也暴露出了诸多挑战。

一是高端市场表现不佳与关键市场车型空白

2023年,特斯拉在高端市场的表现显然是不能令人满意的。

从特斯拉公布的数据来看,ModelS和Model X在2023年的累计销量不足7万辆,这与Model Y和Model3在市场大杀四方的表现形成了鲜明对比。

这说明,在高端市场,特斯拉 ModelS和Model X依旧没能大规模地俘获消费者的芳心,消费者对这两款车型只变内饰几乎不改变外观设计,也没用上4680电池、线控转向、800v高压电气系统等新技术的更新方式是不满意的。

这一现实,不知道会不会随着用在Cybertruck 身上的系列技术下放而得到改观。

但相对于Model S和Model当前在高端市场的表现不佳,特斯拉在20万元以下以及35万-60万元的高价市场的留下的车型空白,也是一大缺憾——特斯拉在这两大市场的“几近失声”,让竞争对手们已然占据了先机。

在20万元以下市场,比亚迪正占据绝对的统治地位,并借此在2023年第四季度超越特斯拉成为纯电销量一哥。而在35万—60万元高价市场,正被BBA、理想、蔚来等分食。特别是理想汽车,2023其年在这一价位段实现了37万辆的销量成绩,2024年,理想更是将年销量目标设定到了80万台。而在12月末发布的问界M9也迅速收获了3万大定订单,业内认为其稳态销量或将月超一万辆;35.98万起售的小鹏X9,大定订单也迅速突破了5000台。

而在两大价位段的车型空白,对特斯拉的影响可能是巨大的——无论是销量还是品牌。

当然,在低价位段,据称特斯拉正在开发售价在2-2.5万美元的新车型,且已在生产价格实惠的新车方面取得了“相当大的进展”。但问题在于,这款被马斯克视为特斯拉扩大销量规模关键所在的车型,究竟什么时候能推出上市并且能否如Model 3和Model Y一样一炮而红,目前其实还是未知数。

而在35万—60万的高价市场,目前特斯拉并没有爆出相关的车型计划,但在这一关键价位段,特斯拉的缺席实属有些不应该。

毕竟这一价位段,不仅利润丰厚,且增速稳定,对于品牌高客户群体的积累沉淀等都大有裨益——据中汽协公布的2023年前三季度销量分析数据显示:价格区间在35万元以上的产品,无论是何种能源结构,都有着较为明显的同比销量增长趋势。

并且从行业经验来看,品牌在占据高价位段市场份额后,向下俯冲获量比占据中低价位段向上进攻获量似乎要更为容易。

所以从长期来看,当国产品牌在高端市场取得成功后,再推出相对低价车型收割市场,或也将对特斯拉产生不小的影响。

二是市场对特斯拉的需求是否依旧强劲?

相对于高端车型的销量表现不佳以及相关价位段市场的车型空白,当前特斯拉面临的更大问题或许是市场对特斯拉的需求是否依旧强劲的问题。

需要看到,2023年特斯拉实现了销量增长且完成年度销量目标,核心原因当然是特斯拉产品过硬的竞争力,但在此之外,其实也有两大助力因素,一是补贴政策,二是特斯拉作出了毛利牺牲,采取以价换量。

在补贴政策上,特斯拉在美国、欧洲、中国等市场都获得了相关补贴或优惠,而这些补贴和优惠对于提升特斯拉车型的竞争力,显然是十分重要的。

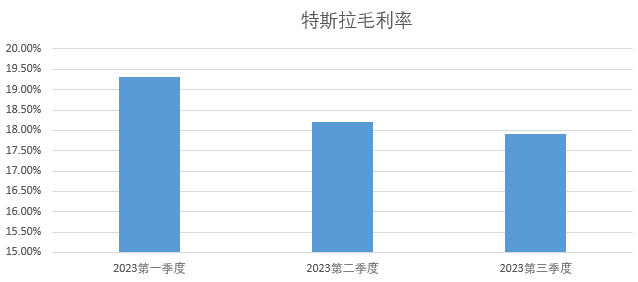

与此同时,特斯拉在2023年还采取了以价换量的策略,以牺牲毛利的方式来让用户以更可负担的价格来购买一辆特斯拉汽车——今年前三季度,特斯拉毛利率一路从19.3%下跌至17.9%。

但即使如此,2023年特斯拉38%的同比销量增长速度,其实无论是从特斯拉自身来看还是从业内对手来看,都相对乏力。

从自身来看,过去三年,特斯拉的销量增速处于一路走低状态——从2021年的87.4%下降至2023年的38%。

当然,这与特斯拉整体销量基数持续增大有关,但也在某种层面上凸显出了特斯拉增长乏力现实。

毕竟从其竞争对手特别是中国的一些竞争对手的表现来看,特斯拉38%的同比增速成绩依旧不够亮眼——诸如理想汽车在2023年增速高达182.2%、比亚迪增速也高达61.8%。

在2023年第四季度,比亚迪更是在纯电汽车销量上超越了特斯拉,成为当季全球最大纯电汽车制造商——数据显示,2024年第四季度,比亚迪纯电汽车销量达到了52.64万辆,超过了特斯拉的48.45万辆的成绩——虽然二者之间的产品在起售价格上存在巨大差别,但比亚迪的此次超越,也无疑向行业释放了巨大信号。

而放眼2024年,则更能发现助力特斯拉在2023年实现销量目标的这两大助力因素,还充满了是否可持续的不确定性。

从相关信号来看,在欧美贸易保护主义政策下,2024年特斯拉在欧美市场获得的补贴政策也或将受到影响。

诸如在美国市场,随着美国财政部发布的电池采购新规正式施行,特斯拉全轮驱动版Cybertruck、部分特斯拉Model 3都或将收到影响,或将失去最高7500美元的税收抵免资格;在欧洲市场,随着欧盟正式对从中国进口的纯电动汽车(BEV)发起反补贴调查,特斯拉也或将深受影响,毕竟特斯拉上海工厂是出口欧盟最多的厂商。

这些因贸易保护政策导致的不利因素,在2024年或将对特斯拉的销量造成负面影响。

在毛利牺牲层面,2023年第三季度特斯拉毛利率已下跌至17.9%,而来自投资银行派杰投资(Piper Sandler)分析师和摩根士丹利分析师也对特斯拉汽车毛利率前景表示不容乐观,预计在2024年汽车利润率有可能跌至10%,并且不排除单季度核心运营利润率变负的可能性。

那么特斯拉在2024年还能否承受用牺牲毛利的方式换市场的后果,其实是需要打上一个问号。

并且从市场现实来看,在特斯拉此前的轮番降价操作下,市场对特斯拉产品已形成了较强的观望情绪。

所以现在的问题,似乎已不是特斯拉产能不足的问题了,而是市场对特斯拉的需求不足的问题了。

时间已与2023年挥手告别,一切成绩业已成为过去式。

所以于特斯拉而言,虽然2023年是收获的一年,但接下来的2024,则或将是充满挑战的一年,特别是在极度内卷的中国市场——无论是应对各家新能源车型的持续技术竞争重拾创新引领者光环,还是从比亚迪手中夺回纯电销量第一的头衔,亦或是推进FSD落地等等。

当然,好消息是在Model3改款之后,市场传闻特斯拉的销量定海神针Model Y也将在2024年改款,并将会带来外观和内饰上的显著变化。这也或将让Model Y在销量上创造更大奇迹,为特斯拉进一步注入市场竞争力。

当然,我们更期待在Model Y在技术创新上带来更多惊喜。

在此,也希望马斯克能够收收心,少玩一点X,多花一些心思在特斯拉身上,为特斯拉的车型带来更多技术创新,毕竟现在看来,相对于国产厂商们,当下特斯拉车型的技术相对进步速度,确实显得慢了些,特斯拉还是需要马斯克的鞭策前行。