文|体育产业生态圈 刘金涛

NBA新周期的版权售卖还在谈判,迪士尼领衔的ESPN阵营仍将是重要的卖家,不同于以往的趋势则是,流媒体正在撑起迪士尼未来增长点。

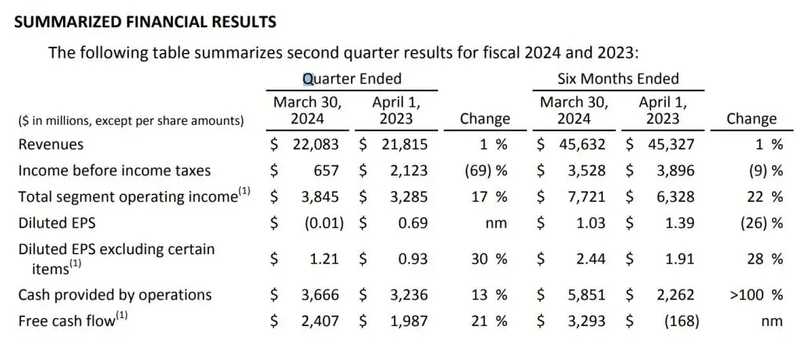

本周三,华特迪士尼公司(WaltDisney Company)公布了截至3月30日的2024财年第二季度财报,其中营收从去年同期的218亿美元增长至220.8亿美元,同比增长了1%。季度的每股收益(EPS)为1.21美元,超过预期和去年同期。

在这个周期中,整体的流媒体业务亏损大幅收窄是最大的亮点。迪士尼首席执行官罗伯特·艾格(RobertIger)透露了几个重要信息点:

「我们在第二季度表现强劲,调整后的每股收益较去年同期增长了30%;业绩上,很大程度上得益于迪士尼体验业务、流媒体业务;重要的是,本季度娱乐流媒体业务已经实现盈利,我们计划在第四季度实现流媒体业务整体盈利。」

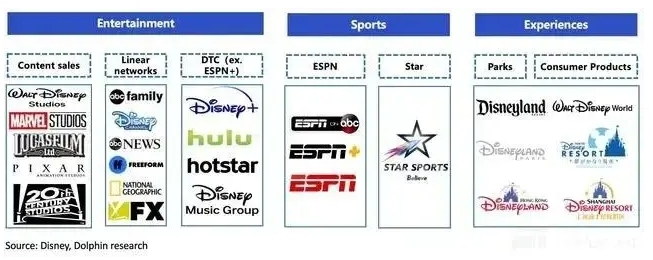

从业务层面来看,迪士尼分成了娱乐(Entertainment)、体验(Experiences)、体育(Sports)三大板块。

其中收入贡献最多的是「娱乐板块」。收入为98亿美元,虽然比去年下降了5%,但利润增长了72%至7.81亿美元。「体验板块」收入增长9.8%至83.93亿美元。其中迪士尼主题公园部门的整体营业利润上升至约23亿美元,同比增长约12%。

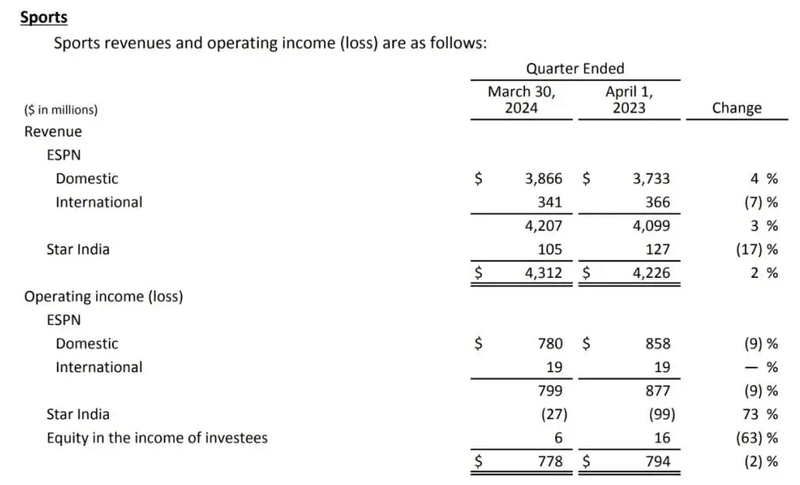

「体育板块」的收入增长2%至43.12亿美元,包括ESPN、有线电视频道和「ESPN+」等流媒体服务。报告期内,该板块利润降低2%约为7.78亿美元,原因是大学橄榄球赛事内容成本上升。此外,ESPN收入增长3%至42.07亿美元,而Star India则由于失去了印度的板球赛事版权,收入下降17.3%。

值得注意的是,迪士尼将覆盖Disney+ 和Hulu的DTC)业务以及体育部门的ESPN+ 业务线合并后,整体的流媒体业务收入显著上升12%。

如果不算ESPN+ ,迪士尼已经实现4700万美元的利润,而去年同期亏损5.87亿美元;如果加上ESPN+ ,在报告期内的整体流媒体业务亏损仅1800万美元,而去年同期亏损超过6亿美元。

用户量层面,在该财报周期内,Disney+订阅用户1.536亿,ESPN+ 为2480万,Hulu也有5030万,总计2.287亿的订阅用户数。此外,ESPN还是迪士尼社媒的主阵地,其官方账号在 X 、Instagram和Facebook上创造了迪士尼三分之二的社交互动量。

实际上,整体的流媒体业务有一个线性增长,需要足够的时间积累,迪士尼多年前就预计将在2024年实现盈利。这其中,ESPN也是足够争气,收获了一连串的收视率胜利。

其中,爱荷华州和南卡罗莱纳州之间的NCAA女篮全国锦标赛成为ESPN有史以来收视最高的大学篮球比赛;WNBA选秀打破了收视记录;休斯顿德州人队和巴尔的摩乌鸦队之间的分区季后赛以3240万的观众成为ESPN收视最高的NFL比赛;由于更高的费率,ESPN+ 订阅收入增长。

自1996年被收购以来,ESPN一直是迪士尼增长的源泉,提供的现金流帮助迪士尼收购了漫威、卢卡斯影业、皮克斯和21世纪福克斯。随着流媒体业务的竞争,ESPN在2018年4月上线了ESPN+ ,力求实现传统媒体的数字化转型。

但ESPN+ 的定位有些尴尬。一方面,用户无法观看包括ESPN、ESPN 2和ESPN Classic在内的一系列关键频道的内容,也缺少重量级的NBA、NFL等赛事。另一方面,如今多项版权被Apple TV+、亚马逊Prime抢走,且高溢价争抢版权也不符合迪士尼的战略。

从这样的背景来看,在有线电视收入大幅下滑的当下,迪士尼流媒体的表现就显得极为可贵。

在北美市场,流媒体平台竞争激烈,未来的首要目标一定是提高盈利能力。对于迪士尼而言,大力发展ESPN+业务从而拓展更多的体育内容和服务,提高订阅价格和广告议价能力,并顺应承接「传统电视 to 流媒体」时代趋势,是属于ESPN的重要命题。

在这个时间点上,ESPN选择了「抱团取暖」。今年2月份,迪士尼宣布,将联手华纳兄弟探索(Warner Bros. Discovery)和福克斯(Fox),在今年秋天晚些时候,推出新的联合体育流媒体平台。

该平台将汇集这些公司的流媒体组合,预计将涵盖美国约55%的体育赛事转播权,通过一个新的应用直接提供给消费者,每月费用约为50美元,远低于传统的有线电视套餐。旨在为体育迷提供全新体验——尤其是那些不想为传统付费电视捆绑服务的人。

除此之外,ESPN+ 还推出了投注服务(ESPN Bet)、梦幻联赛(电竞)和电商功能。

在这背后是迪士尼在博彩领域态度转变。去年8月,迪士尼与体育博彩公司Penn Entertainment达成了一项为期10年的协议,将博彩业务引入旗下ESPN。此外,迪士尼的体育博彩已经在30个州以及华盛顿特区合法运营。

不过,无论是体育博彩还是电竞乃至元宇宙布局,ESPN的增长关键依然是足够多且优质的体育内容。

在这一点上,迪士尼的对体育版权不容有失。最新的消息显示,NBA有望通过11年760亿美元的媒体版权协议。据彭博社报道,亚马逊和迪士尼已经锁定了每年26亿美元和每年18亿美元的报价。此外,康卡斯特(CMCSA)也加入了竞争,提出每年25亿美元的报价,试图从华纳兄弟探索公司旗下的TNT手中夺取版权。

虽然这一谈判还未有定论,但比起传统电视台,流媒体平台更不愿意错过NBA。毕竟,如今的流媒体平台都有原创剧集和足够响亮的影视剧IP,但只有一个NBA、一个NFL、一个英超联赛,体育赛事的稀缺性就在于此。

过去几年,NBA的新版权合同饱受争议,「詹姆斯、库里、杜兰特逐渐老去」、连续四年「勇骑决」、「哨子越来越松」、「联盟捧不出美国本土接班人」等等话题层出不穷,但事实证明,NBA依然是市场上不可忽视的重要赛事版权。

实际上,只有在收视率下降幅度足够大的前提下,版权费用才会有肉眼可见的下降,但这种情况发生的可能性其实很小,并且NBA近几年的收视率频频创造新高,再加上2023年年底举行的季中锦标赛,更是把联赛热度带到了新高,一举改变了联赛在12月收视低谷的情况。

值得一提的是,诸如NFL、NBA这样的体育赛事能够做到一年版权价值超百亿美元,不仅是赛事、媒体平台足够优秀,最关键的依然是市场基础。

美国体育产业的市场规模达到占其GDP的2.9%,约占全球体育产业总规模的三分之一。只有在足够大的经济体量之下,体育赛事才有可能诞生这样一份天价合同,从而带动如此庞大的产业规模。

这也是流媒体市场竞争的重要砝码,巨头们一方面不惧亏损,始终在寻找版权与IP内容,并在其他层面寻找更多增长空间,另一方面通过裁员、缩减业务线等方式来保护成本与现金流,并进一步留在牌桌上。而透过迪士尼的财报能够看出,属于美国流媒体的体育内容市场,依然在愈演愈烈,其竞争核心不仅在于赛事版权,更在乎对用户的吸引力和服务。