文:偲睿洞察

当地时间 7 月 23 日,特斯拉发布了今年第二季度财报。其中显示,特斯拉在本季度的收入达到 255 亿美元,同比上涨 2%;汽车交付共 443,956 辆,同比下降 5%;汽车业务收入 199 亿美元,同比下降7%。

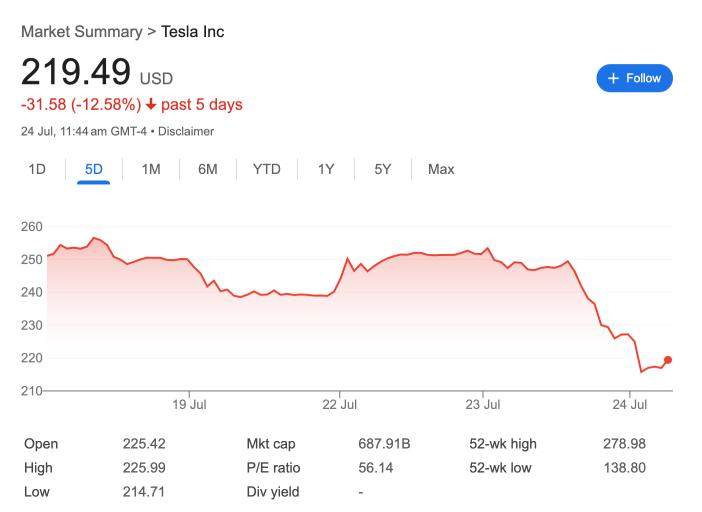

盘后,特斯拉股票股价大跌 8%,并且 7 月 24 日美股开盘后继续下跌超过 10%。

资本市场是无情的,马斯克当然也明白。

因此,他也在本次财报发布的电话会议中释放了大量信息,并且努力提升外界的信心——但其实,特斯拉的下一步战略,马斯克早在今年 6 月 13 日的股东大会上有所剧透:Optimus 机器人、Robotaxi 业务和 FSD。

但无论是 Robotaxi 本身,还是定位于完全无人驾驶的 FSD ,乃至于马斯克设想中的远大市值目标,目前来看,都还像是空中楼阁。

也就是说,从落地的角度来看,马斯克对于特斯拉未来的宏大构想,很大程度上还在画饼阶段。

这种情况下,如何通过提升实实在在的汽车销量提升来实现业务破局,成为特斯拉眼下不得不面临的第一个关键问题。

卖车不利:特斯拉松动的基本盘

总 体来说,特斯拉这次交出的,是一份看起来平静、但表面下暗藏危机的财报。

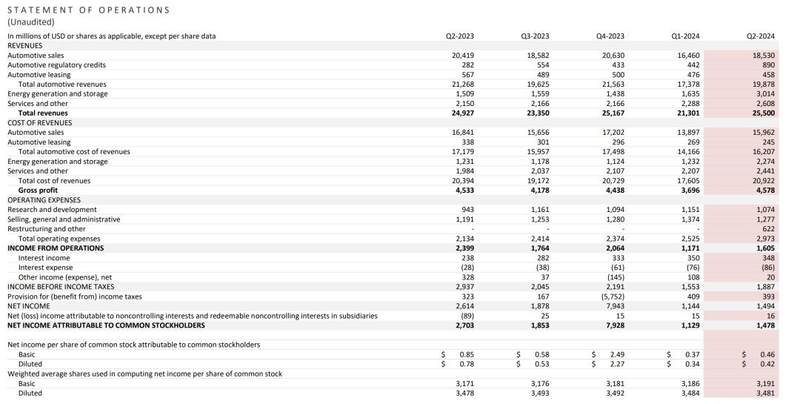

特斯拉财报显示:

总营收为 255 亿美元,同比增长了 2%,环比上涨 19.7%。

汽车业务收入为 198.8 亿美元,同比下降 7%,环比上涨 14%。

总毛利为 45.78 亿美元,同比增长了 1%,环比上涨 23%。

整体毛利率为 18%,同比下降 23个百分点,环比上升了0.8个百分点。

单车毛利率为 16.1%,同比下降了 24.1%,环比下降了 12.7%。

销售成本为 209.22 亿美元,同比增长 2.5%,环比增长 18.8%。

净利润为 14.78 亿美元,同比下降 45.3%,环比增长 30.6%。

可见,尽管特斯拉走出了第一季度的阴霾,在不少指标上都做到了环比增长,但一些关键指标,如汽车业务收入、单车毛利率、和净利润上却与去年同期相比不升反降。

其中,净利润由去年二季度的 27.03 亿美元下降至今年的 14.78 亿美元;单车销售毛利率由去年同期的 21.2% 下降至现在的 16.1%。

(图源:特斯拉财报)

对于特斯拉的造车卖车业务来说,今年二季度并不好过。

4 月底,特斯拉一改在 3 月末的涨价计划,相继在中、美、欧市场宣布了几款主力车型的降价。

4 月 20 日,特斯拉宣布 Model Y、Model S 以及 Model X 在美国的售价下调 2000 美元,调价后售价 4.299 万美金起。

倘若计算拜登政府给予的价值 7500 美元税务补贴,美国消费者购买 Model Y 基础款的实际成本将在折合人民币 25 万元左右。

同日,特斯拉宣布在欧洲市场推出降价以及金融支持等多种促销手段。特斯拉宣布在其欧洲主要市场,Model 3 的价格下调约 4% 至 7%,折合 1800 欧元至 2500 欧元左右。与此同时,特斯拉宣布,将为在包括德国在内的几个欧洲国家的消费者提供低息或零息贷款。

到了 4 月 21 日,特斯拉又宣布,Model 3、Y、S、X 全系在中国大陆地区降价,最低降价幅度为 1.4 万元起。

(图源:特斯拉财报)

新能源市场竞争愈演愈烈,特斯拉在技术、设计、售后、价格等多方面面临同业「友商」的竞争。其中不乏诸多后起之秀严重威胁到特斯拉的市场份额。

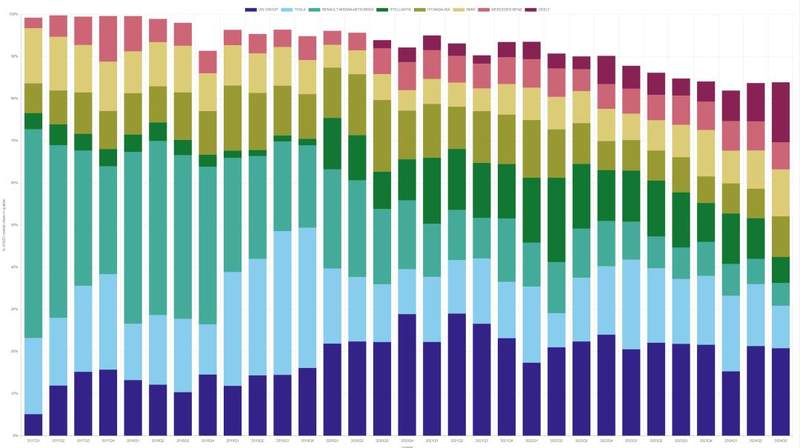

(欧洲市场前八名汽车制造商市场份额,图源:Eu-Evs)

根据数据提供商 Eu-Evs 数据显示,特斯拉在欧洲市场份额近年来处于稳步下降趋势。2023 年第二季度特斯拉欧洲市场份额约为 17.3%, 而今年这个数据降低至 10.09%。

在整个欧洲市场,大众、宝马、奔驰等德系汽车集团市场份额趋于稳定,而如现代-起亚集团和吉利集团等「外来者」正在「后来居上」。

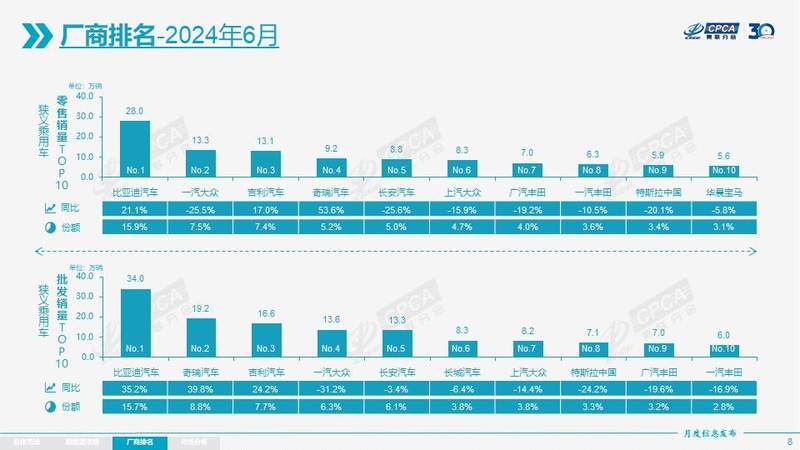

(图源:乘联会)

在中国市场,根据乘联会数据显示,特斯拉 6 月零售销量约 5.9 万辆,同比下降 20.1%,位列 Top 10 榜单第九位,与最后一位的华晨宝马仅有 3000 辆左右的销售差距。在批发销量上,特斯拉中国同比下降 24.2%,达 7.1 万辆,被广汽丰田逐步追上。

纵观最近两年的市场情况可以发现,尽管马斯克本人依然拥有着很大的影响力,但此一时彼一时。

因为马斯克这个 IP 买单的人更少了,新能源市场上的选择也更多了,而竞争对手越来越强,尤其是中国车企——关于这一点,就连马斯克也在财报电话会议中大方地承认了。

这种情况下,特斯拉不得不面对更大的汽车销售压力。

能源和储能业务,成为重要支撑点

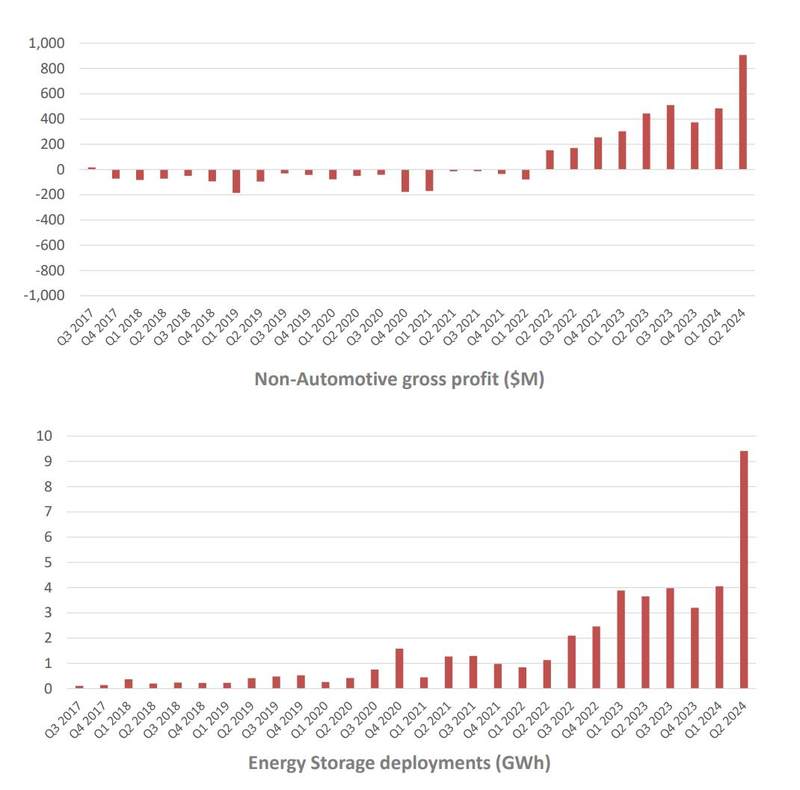

与汽车业务形成鲜明对比的,是特斯拉的能源与储能业务。

在本季度财报中,能源与储能业务表现亮眼,为特斯拉创造了 30.14 亿美元的营收,同比增长超 99%。 而毛利率上,能源与储能业务同样让人刮目相看: 本季度该业务成本仅为 22.74 亿美元,利润率高达 32.5%。

(图源:特斯拉财报)

对于能源和储能业务的现状,马斯克在电话会上说:「这项业务比其他业务进展都要迅速,我们现在是供不应求。所以我们的美国工厂将加速生产,同时建设上海的超级工厂,预计这将是我们产量翻倍。」

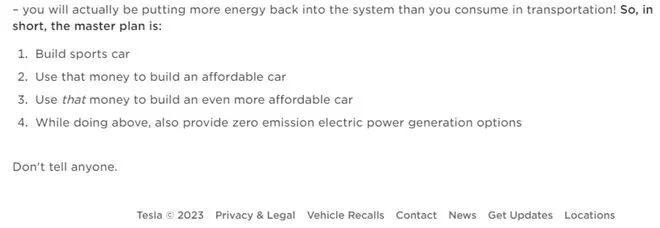

其实,能源相关业务并非马斯克的一时兴起。2006 年 8 月 2 日,马斯克就在官网上发布了一篇名为《只有你我知道的特斯拉汽车秘密计划》的文章。

马斯克认为,以家庭为单位的 「发电-储能-电动汽车」 可以解决世界能源及环境问题。 因此,马斯克用带有「整活」语气的措辞,详细描绘了特斯拉未来远景及实现目标的路径:

造跑车。

用造跑车赚的钱造经济适用车。

用上一步的钱造公众更能负担的起的车。

在做以上事情时探索零排放能源生产方式。

计划的前三步是关于汽车,第四步是关于能源生产。而特斯拉的发展路径也完全依照其秘密蓝图的规划:不断的推出更大众化的汽车,并探索太阳能发电、储能的业务。

从 2008 年顶配版售价高达 128,500 美元的 Roadster、到均价 8 万美元左右的 Model S/X、再到不断降价,真正大众化的 Model 3/Y,以及马斯克本年多次提到的更便宜的电动车。

电话会上,马斯克透露:

「新款汽车的计划,包括更加便宜的型号,其生产计划依然是原定的 2025 年上半年。这些汽车会利用下一代和目前的汽车架构,并且将在我们现在的汽车生产线上生产。」

早先马斯克曾透露,新款汽车将在明年下半年生产,但目前来看,生产进度似乎有所提前。

此外,还有 SolarCity 业务的最新动态。

特斯拉在 2016 年收购 SolarCity, 经过数年发展,SolarCity 形成了闭环可持续能源系统: 针对家庭用户推出 Solar Roof 太阳能发电屋顶和 Powerwall 储能设备; 对企业客户推出 Powerpack、Megapack 和微网一体化等产品。

特斯拉在财报中宣布,Megapack 与 Powerwall 在今年第二季度双双创造安装记录,总计安装 9.4 GWh。

Powerwall 新一代产品 Powerwall 3 今年二月开始在美国售卖。新产品在电流稳定性、设备适配性、硬件功能等方面全面优于老式的 Powerwall 2。

除了配合 Solar Roof 发电自产自用外,Powerwall 和 Megapack同时可以「削峰填谷」。并且,美国联邦政府提供价值整体安装费用的 30% 的税务补贴,许多州政府也对清洁能源提供数额不等的补贴,加入「云电厂」等项目的话甚至可以获得一笔额外收入。

随着设备可靠性和经济性的进一步提升,用户选择 Powerwall 等产品的意愿也在不断加强。

总体来说,特斯拉能源业务的增长也是可以预见的。

风花雪月,终归要回到柴米油盐

能源业务虽增长迅猛,但如果想「独当一面」,还为时尚早。 所以特斯拉必须回归「车」的领域,做出一些「人无我有」或引领行业的事情才能破解目前的局面。

自动驾驶相关业务,正是特斯拉选择的破局之道。

今年 7 月初,X 平台传出消息称,特斯拉自动驾驶系统 FSD 的最新版本 V12.5 已经在内部员工中测试使用。

根据目前油管等视频网站流出的测试视频来看,FSD v12.5 版本在复杂的城市道路中使用也少有接管,甚至由部分博主做到了上百英里无接管。

同时,在体验上,新版本更加流畅,操作习惯更加拟人,极少有业内部分 L3、L4自动驾驶汽车「不敢开」和「不敢快」的情况。马斯克称,12.5 版本参数是 12.4 的五倍,并鼓励特斯拉车主多多使用 FSD。

马斯克表示:

「当使用了(FSD)之后,人们通常会再次使用它,这(使用 FSD )让人很难以抗拒。因此,我认为未来将有非常大的需求在推动。当我们不断增加无接管里程,它将从需要接管的自动驾驶进化为无需接管的完全自主的自动驾驶。我们将会解锁无限的可能。」

马斯克提到,在 FSD v12.6 版本推出后将在中国、欧洲等其他地区上线。

「很快,我们将向中国、欧洲以及其他国家监管部门提交特斯拉监管的 FSD 许可请求。我认为我们可能在年底之前得到回应。」

特斯拉 FSD 技术进步是有目共睹的。

同时,作为纯视觉路线的坚定支持者,特斯拉省去了激光雷达这一硬件层面的「烧钱大户」,从另一条技术路线上为解决 Robotaxi 商业化面临的成本问题提供了思路。

目前国内知名的自动驾驶企业大多数使用「激光雷达+高精地图」的技术路线。硬件的硬需求使整车成本居高不下。

如萝卜快跑目前多使用北汽蓝谷定制生产的 Apollo Moon 极狐版,文远知行在汽车上与广汽深入合作,小马智行的 Robotaxi 多采用如雷克萨斯 RX450h、丰田Sienna 赛那等车。

目前主流 Robotaxi 车辆采购价在 40 万元以上。虽然如百度第六代无人车、小鹏 G9 Robotaxi 等产品可以将价格降得更低,但与特斯拉 Model 3 约 28,000 美元/辆甚至更低的自产自用的成本而言,短时间内也难有优势。

「当特斯拉无接管 FSD 到一定数量时,整个车队就能像一个巨大的整体一样自主运行起来。这使得(特斯拉的)估值到了一个疯狂的数字,我认为差不多 5 万亿美元。」

诚然,马斯克「画饼」无数,无论是二级市场还是新能源业界也似乎逐渐麻木。

无论如何,风花雪月,终归要回到柴米油盐。

面对中国市场和欧洲市场上对手的步步紧逼, 以及赢面更大的特朗普对新能源车及相关补贴政策的犹豫,特斯拉 SolarCity 业务较好增长外,卖车业务明显陷入瓶颈。

而从马斯克的推文内容可以看出,特斯拉在其推文中的存在感也日渐稀薄。这位多家公司的 CEO 在 X 上除了日常「土嗨」外,近期推文内容更关注 Grok AI 和 SpaceX。

有意思的是,马斯克还在这次财报电话会议中强调,会把 Grok AI 的能力带入到特斯拉汽车——这令人期待。

不过,眼下的当务之急是:面对竞争更为激烈的新能源汽车市场,特斯拉该如何破局?

也许情况复杂,也许马斯克有它的多重考量和布局,这是一道难题,答案是多个方面的。 但 有一点 不 可否认的是,FSD 入华,对于特斯拉的中国业务来说,是一个销量层面的重要支撑因素。

可以想见的是,它也 必将 成为一条鲶鱼,搅动现在的中国自动驾驶领域。

到时候,特斯拉也许有机会凭借中国已有的庞大车主数量开启第二条增长曲线,而它在新能源汽车和自动驾驶领域的竞争有机会更上一层楼——但前提是,FSD 必须如马斯克所言,真的在中国市场也好用。

毕竟,留给 FSD 入华落地的时间也不多了。