来源 | 伯虎财经

作者 | 楷楷

在传统制造业,规模和利润从来都是“一荣俱荣,一损俱损”的正相关。无论是特斯拉还是比亚迪,盈利的关键都是足够规模的交付数量。

让这个定律发生变化的,是从去年开打的价格战。去年初,特斯拉率先掀桌,打起了“价格牌”,国内品牌随之跟进。今年以来,价格战愈演愈烈,包括BBA在内的豪华品牌也加入降价阵营,“流血冲销量”是许多行业玩家的状态。毕竟在存量竞争下的汽车市场,别人多吃一分,你就少吃一份。

不过并不是所有人都这么想。在今年5月的长城汽车2024投资人直播大会上,长城汽车董事长魏建军谈到当前车圈普遍存在的价格战时,其表示企业竞争要坚守底线思维,而底线就是企业要赚钱。

事实上,魏建军已不止一次在公开场合表示,长城汽车不愿参与价格战,要坚持底线思维和长期主义,追求有质量的市场占有率。用《让子弹飞》里的经典台词来形容就是,长城汽车“站着把钱挣了”。

近日,长城汽车发布2024年上半年业绩预告,实现净利润65 -73亿元,同比增长377.49%-436.26%,在已经发布利润规模预告的车企中处于靠前位置。

有质量的增长、有底线的价格战。对于当下的车企们而言,都是不容易做到的事情。长城汽车是怎么做到的?这是一个可持续的状态吗?

01 深蹲

将时间回拨到4个月之前,长城汽车交出了2023年年报,公司实现营业收入1732.12亿元,同比增长26.12%;但净利润仅为70.22亿元,同比下滑15.06%,为2020年以来的首次利润下滑。

这份年报也被认为是长城汽车近四年来最差的年报,除了净利润下滑之外,报告期内公司的销售费用同比大增41%,这也意味着长城汽车虽然卖了更多的车,却赚的钱却少了。

而长城汽车在2023年之所以使劲卖车,是因为其2022年的销量出现了大幅下滑,全年累计销量为106.75万辆,较2021年下滑16.6%,与原定的2022年190万辆的目标相差40%,且从这一年开始,公司的利润增幅也已经开始轻微下滑。

长城汽车将2022年的失利形容为“深蹲”,且寄望于2023年能够“起跳”。不过,尽管2023年长城汽车的累计销量同比增长了15.29%,但与2021年的128.1万辆相比,仍然存在一定的差距。

投入大笔营销费用却依然卖不好车,长城汽车为何“起跳”失败?一方面,长城汽车近年在努力赶上新能源车市场,但越是着急,越容易出错。

回顾长城汽车的发家史,在合资车企全力进军轿车领域时,其却聚焦于小众的皮卡和SUV市场。以长城汽车在SUV的第一款爆品“哈弗H6”为例,其在2011年上市时,SUV在国内市占率只有10%左右,对长城汽车来说也是一场豪赌。

最终,长城汽车凭借着在小众市场推出的价低质高产品,成功拿下这一细分领域。在这之后,其聚焦于SUV、轿车、皮卡三大品类精耕细作,成功带出了极具代表性的哈弗、长城品牌。

但在依靠定位战略取得初步成功后,长城汽车的策略却有点“乱了”,旗下出现了越来越多的子品牌,比如中高端SUV、硬派越野SUV与女性纯电小车等细分市场又分化出了魏牌、坦克与欧拉等三个全新的子品牌。

以坦克为例,其在2021年之前还是属于WEY旗下,但因为坦克300成为了爆品,其名气甚至已经盖过了母品牌WEY,最终长城决定让坦克品牌自立门户。

但仓促“独立”出来的坦克,似乎并没有规划好后面的发展路径,反而造成了自己人打自己人的现象,比如2022年上市坦克500,其定位比坦克300要高,但原创性却撑不起其高定价。

2021年,长城汽车旗下共推出近10款新车,还有直接被抓出来做“品牌”的爆品,这使得长城汽车有限的资源被过度分散到多个子品牌,反而没有一个品牌能走出来的,原本被视为经典的品牌定位案例,也被长城汽车自己给搅乱了。

另一方面,长城汽车在传统燃油车和新能源车之间似乎摇摆不定,什么都想要,反而哪个都做不好。

目前长城汽车旗下共有哈弗、坦克、魏牌、长城皮卡与欧拉五大品牌,除了欧拉是纯粹的纯电品牌之外,其他品牌都采取燃油车和新能源汽车混合销售的模式,有别于市面上大部分车企单独推出新能源子品牌的做法。

借原有品牌的势能来推动新能源车款,虽然省了推广新品牌的功夫,但也会模糊了消费者对于长城汽车新能源矩阵的印象。

02 站着把钱挣了

长城汽车在财报中提到,之所以实现业绩的大幅增长,原因两个。一是国内产品结构的优化,简单来说就是,赚钱的车卖的更多了。

今年上半年,长城汽车累计销售559669辆,同比增长7.79%,具体到子品牌销量:

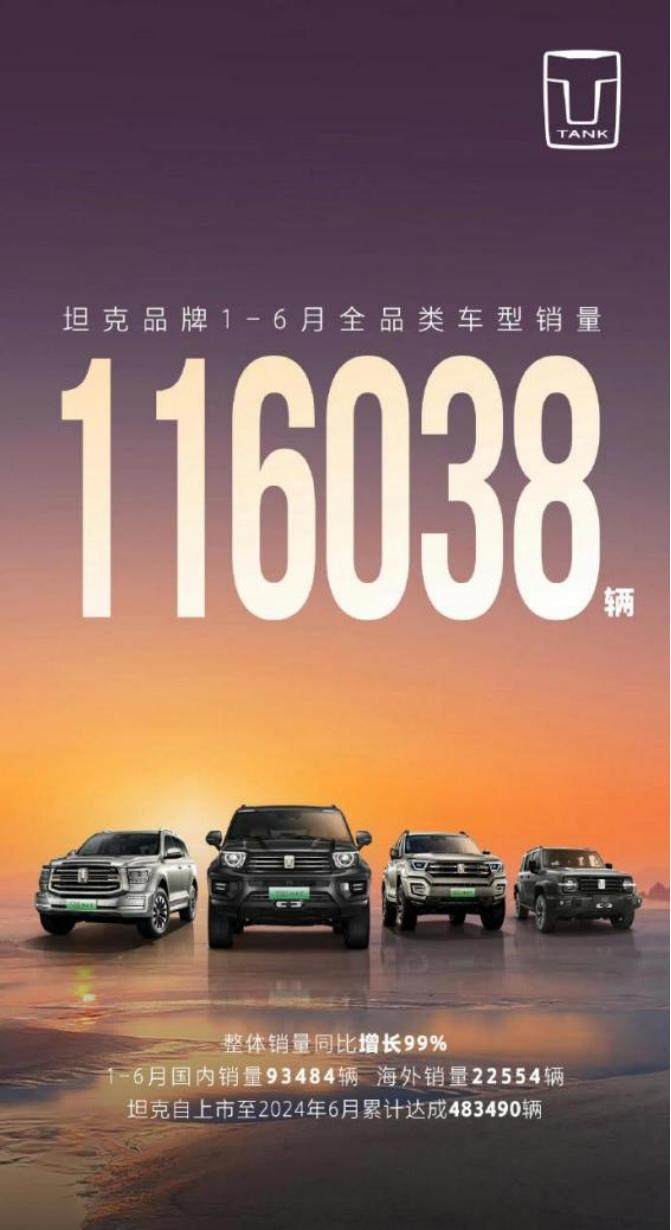

哈弗累计销售299738辆,同比增长2.42%;WEY累计销售19867辆,同比增长9.46%;皮卡累计销售91916辆,同比减少10.41%;欧拉累计销售31749辆,同比减少32.87%;坦克累计销售116038辆,同比增长98.94%。

今年上半年,长城汽车20万元以上中高端车型累计销售140533辆,同比增长64.28%。考虑到坦克的售价区间在20-70万元之间,不难猜测,利润的增长坦克品牌功不可没。

这也是其他国内厂商并不具备的优势。作为国内自主三强之一的厂商,坦克 300等经典车型的推出让长城汽车在硬派越野方面积累了相当的品牌力,这也是坦克能够冲破低价篱笆站上高端的重要原因。

这也是长城汽车能够喊出有质量增长的底气。

另一方面,海外市场的增长也助推了长城汽车的利润增速。截至6月底,长城海外销售累计201500辆,同比增长62.59%,其中,坦克在外销方面也取得了非常大的成绩,上半年海外销量达22554辆。

对于车企而言,海外市场的竞争没有那么激烈,利润空间更高。据长城汽车2023年财报显示,其海外市场的毛利率要比国内市场高10%左右,海外市场的毛利润/收入/销量分别占全公司整体的43%/31%/18%。

相对应的是长城汽车其他品牌的疲软。

从实际成绩来看,WEY的销量一直没有太大起色,去年累计销售41602辆,同比增长14.35%。今年以来,WEY的销量更是持续下滑,甚至在今年5月、6月出现了“腰斩”的情况。

一方面,WEY虽然已在高端SUV市场取得了一定的成绩,但在新能源车市场,其品牌力却比不上造车新势力,WEY的品牌知名度和市场影响力还有提升空间。

另一方面,WEY虽然是最早冲击高端市场的自主品牌之一,但如果要对标新势力的高端车型,其产品力还有不少差距。比如对标理想L8的WEY蓝山,虽然售价更低,但不少消费者认为顶配车型也没有空气悬挂,属于“降配”。

WEY难以出圈,也让长城汽车在新能源车市场的竞争中一直没法闯入“上位圈”,在 2024 年上半年的新能源厂商销量排行榜中,长城汽车仅排在第九名。

某种意义上,这个结果也是厂商的策略导致的。魏建军在今年 5 月的股东大会上曾明确表示,(车企)有所为有所不为,亏损特别严重的,我们就适度少销售;不亏或者是微亏或者是利润比较高的,我们就大力推广。

03 “长期主义”

事实上,跟长城汽车一样,广汽集团董事长曾庆洪也曾在2024年中国汽车重庆论坛上提到“长期主义”,他认为车圈内卷不是长远之计,车企应该通过长期主义来实现长远发展。

无独有偶,两家车企都属于从传统燃油车时代过渡到新能源车时代的企业,其本身已经积累了一定的品牌知名度。

以长城汽车为例,旗下的销售主力哈弗以及利润大头坦克,这两个子品牌在向新能源车市场拓展的过程中,很大程度借势了原来的品牌势能。比如售价高达70万元的坦克700 Hi4-T限量版,其一经发售便被一抢而光,其背后是坦克300在越野车市场所积累的深厚品牌认知和消费者信任。

但原有的品牌基础也是一把“双刃剑”,既能为车企转型新能源车市场提供助力,也会让车企陷入路径依赖,导致其在新能源车市场中“跑不快”。

与之相反,新势力车企既没有品牌铺垫,也没有规模优势,但假如不以利润换规模,就可能连摊平生产成本都做不到。

这么看来,到底应该坚持长期主义,还是先要规模再要利润,本质上还是跟车企的经营情况有很大关系,传统车企的底子较厚,自然更有坚持的底气,但对于新势力车企来说,则可能是“不活即死”。

为此,即便是坚持长期主义的长城汽车,在新势力车企的围剿下,其压力也越来越大。一条腿向高端化冲刺,修复企业利润,但另一条腿也要加速向新能源转型。

目前来看,长城汽车交出了“三张牌”,分别是提升智驾、渠道转型和深耕营销。在智能驾驶方面,长城汽车推出了咖啡智能座舱、咖啡智驾系统等智能产品,同时孵化了智驾供应商毫末智行,并投资了汽车智能芯片公司地平线。

近日,长城汽车在智驾领域还有不少新动作,其即将推出的WEY蓝山智驾版将不再采用毫末智行的智驾方案,而是引入了全新供应商元戎启行;另外,长城汽车将成为首批获得HUAWEI HiCar深度开发资源的汽车公司,合作成果同样会展示在WEY蓝山智驾版上。

在渠道转型方面,长城汽车在4月推出服务型品牌“长城智选”,并表示将在今年年底落地约200家零售中心,在越来越多车企拥抱经销商的当下,长城汽车却反其道而行之。长城汽车总裁穆峰甚至表示,“长城智选”是为了关注品牌建设,先不聚焦于销量目标。

“长城智选”成为长城汽车提升服务质量,同时降低对经销商依赖的重要途径,毕竟其在WEY蓝山的销售上就曾吃过亏。在2023年下半年,彼时蓝山销量势头还不错,但经销渠道却开始出现降价情况,也影响了蓝山的后续销量。

魏建军表示,经销商还没有适应卖 30 万元车的能力,随着品牌向上、车型提升,(长城汽车)必须建立这样的能力。

在营销方面,长城汽车也开始积极拥抱互联网,比如魏建军亲自下场直播,去年长城汽车多位高管集体入驻微博。

当然,以上“三张牌”并不是长城汽车独有的差异化妙招,否则如果单凭智驾就能出圈,那么小鹏应该最先跑出;如果做好营销就能提振销量,那么蔚来理应已成为新势力第一。

在国内汽车行业进入白热化阶段的当下,车圈竞争已经是集合品牌、产品、供应链、技术、营销的综合比拼,产品造好了,消费者自然会为“好车”投票。

从这个角度来看,长城汽车重新聚焦高利润产品,虽然是其在策略上的一种选择,但也说明了长城汽车在SUV、越野车等细分领域的号召力,要远大于新能源车市场,才会存在更高的溢价空间。

但沿着这条路径走,原有的燃油车客户能否都像坦克品牌那样“新能源化”,长城汽车未来的路会越走越宽,还是越走越窄,一切都还有未知。

但唯一可以确定的是,在新能源汽车的市场渗透率已经超过50%的背景下,新能源车市场是绝对不能放下的“一口肉”,长城汽车还是要做好迎战的准备。