文| 财华社 毛婷

市井不好,餐饮行业进入内卷,茶饮业拼低价,拼加盟,快餐业不仅拼低价,还拼创新。

目前,被网友笑称为“开封菜”的肯德基,不得不从本土化产品入手进行创新,包括“疯狂星期四”活动、小龙虾夜宵以及小笼包早餐等,以满足客户不断变化的需求。

近日,财华社研究发现,持有肯德基和必胜客中国经营权的百胜中国(09987.HK)貌似找到了自己的营销模式,正从竞争激烈的中国快餐市场突围而出。

百胜中国:收入增长靠开店

8月6日,百胜中国发布2024年第二季度业绩报告及半年报。

据财报显示,2024年第二季度,百胜中国总收入同比增长1%,至26.8亿美元;季度经营利润同比增长4%,至2.66亿美元;每股摊薄后盈利同比增长17%,至0.55美元。这三项指标均创下第二季度新高。

受利好消息刺激,百胜中国股价迎来久违的大涨。

截至发稿前,美股百胜中国(YUMC.US)在盘前交易时段大涨8.09%;港股收涨10.59%,收报252.80港元,市值974.49亿港元,距离千亿市值仅有一步之遥。

百胜中国在取得好成绩方面,肯德基可是功不可没。

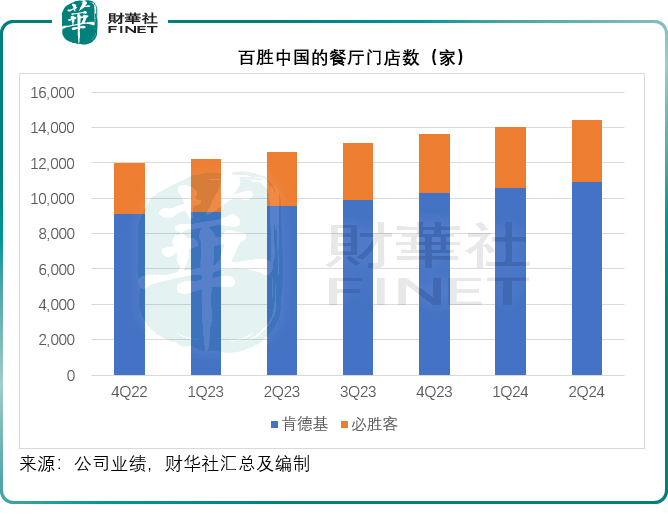

百胜中国的核心品牌肯德基和必胜客。截至2024年6月30日止,肯德基和必胜客分别拥有餐厅门店数10,931家和3,504家。

在过去的12个月,肯德基在中国净增门店1,369家,必胜客净增门店432家。

第二季度,百胜中国的系统销售额实现4%的增长。其中,肯德基的系统销售额增幅为5%,而必胜客仅有1%,显示出肯德基表现明显好于必胜客。

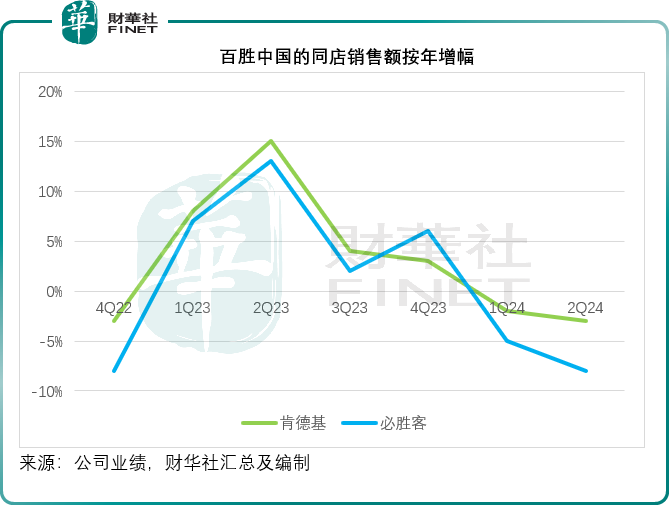

此外,财华社研究发现,百胜中国在疫情之后的2023年经历了高增长(因疫情期间的2022年基数低),但到2024年之后,系统销售额增速已恢复常态化,但增速仍呈下降趋势。

系统销售额得以实现同比增长,主要依靠净新开门店所带来的推动作用,因为其同店销售额其实是录得同比下降。

从整体来看,百胜中国的2024年第2季同店销售额按年下降4%,其中肯德基的同店销售额降幅较上季的-2%进一步下降至-3%,必胜客的同店销售额降幅更由上季的-5%下降至-8%,见下图。

那么,肯德基和必胜客同店销售额下滑,反映出百胜中国什么问题呢?

从上面两张图表中,不难发现,系统销售额与同店销售额的增长趋势一致,只是同店销售额的下降曲线更为陡峭。这或反映出在整体市井不佳及竞争加大的背景之下,百胜中国的可持续经营业务的增长压力颇大。

持续新增门店可取不?

从海底捞(06862.HK)疫情之前疯狂扩张,在疫情期间经营压力显著加重的案例,可以看出依靠新店来维持收入和规模的扩张并不具可持续性。

更重要的是,在中国快餐餐饮业市场,百胜中国所面对的竞争太大了,除了个体餐厅、各种本土连锁快餐店外,百胜中国的老对手麦当劳(MCD.US)也并没有放慢在中国的扩张步伐。

麦当劳于2024年6月末在中国的门店总数为6,270家,在过去12个月净增925家,与其过去一年净增925家的增幅相符。

即使肯德基中国利用各种营销噱头推动收入增长,仍难以在这个红海市场取得突出优势。

2024年第2季,肯德基中国的餐厅利润率按年下降1.1个百分点,至16.2%,薪金支出占收入比增加抵消了食品和包装以及物业租金占收入比下降的影响。期内,必胜客的餐厅利润率提升了0.8个百分点,至13.2%,主要因为薪水和租金占收入比下降。整体而言,百胜中国的第2季餐厅利润率按年下降0.6个百分点,至15.5%。

从首席执行官透露的信息来看,肯德基新店的回报周期维持在两年,必胜客的回报周期缩短至两到三年。

财华社翻查其2020年下半年在港交所(00388.HK)上市时披露的招股书留意到,那时候新肯德基和必胜客餐厅的平均现金回收期分别为两年及三至四年,而当前肯德基和必胜客餐厅的门店数规模是2020年6月时的1.67倍和1.54倍,规模效应对于其效益提升所起的作用看来不是那么明显。

展望未来,百胜中国计划于2024年净新增1,500至1,700家新店。同时百胜中国表示会维持资本开支在7亿美元至8.5亿美元之间。

2024年上半年,百胜中国向股东回馈了9.94亿美元,其计划今年以季度现金股息和股票回购的形式向股东回馈15亿美元,相当于其美股市值114.59亿美元的13.09%,可谓相当丰厚!

从开店、营销到回馈股东,百胜中国都体现了“卷王”本色,也难怪在同店销售额增幅不太理想时,其股价仍得到支持。