文|满投财经

8月14日盘后,腾讯控股(00700.HK)公布了截至6月30日止的2024年二季度财务数据。在营收符合彭博一致预期的同时,公司在净利润,Non-IFRS净利润方面实现了超预期的数值,573亿元的非标净利润对标2021年时期的腾讯,而52.6%的增速也显示腾讯的盈利能力在持续提升。

对于腾讯这样体型庞大的公司,个位数的百分点增长就意味着上亿的差距。腾讯究竟在何处超出了预期,以实现如此惊艳的二季度增长?展望下半年,腾讯的增长是否能够延续?本文将对此进行浅析。

业务实现全面增长,毛利率改善显著

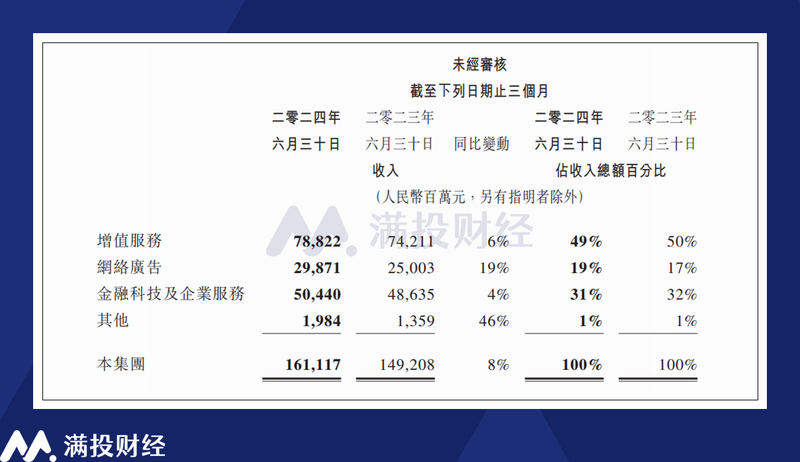

从经营数据来看,二季度的腾讯实现了1611.2亿元的收入,同比增长8%。拆分业务来看,增值服务、在线广告、金融科技及企业服务分别实现收入788.2亿、298.7亿、504.4亿,同比变动值分别为6%、19%、4%。无论是从绝对值来看还是从增速来看,在线广告业务依旧是公司收入增长的主要动力。

增值服务方面,公司在二季度推出了热门游戏《地下城与勇士》的移动端《地下城与勇士:起源》,成功将腾讯在中国游戏市场的收入带回了增长的行列,本土游戏市场收入增长了9%至346亿元,环比维持稳定。考虑到《dnfm》上线时间为5月末,实现收入的时间较短,游戏对腾讯游戏收入的带动效应并未完全展现。

而海外游戏也同样实现了9%的同比增长,据悉是《PUBG MOBILE》等游戏的国际市场收入影响。且由于是海外收入,计算时会受益于二季度的人民币汇率变动影响。不过随着三季度人民币的回升,海外收入的汇率优势或有所消退。

在影视内容方面的增值服务则有些喜忧参半的味道,整体上拖了增值服务的增速后退。腾讯视频第二季度付费会员数同比增长13%至1.17亿个,音乐、视频订阅收入分别同比实现了29%、12%的收入。从内容产出上来看,《繁花》、《庆余年2》等影视作品依旧具有较高的收视拉新效果。但另一方面,视频以及直播业务则持续面临大幅度的收缩,导致社交网络收入同比增速仅有3%,环比还下降了0.6%。

从另外两项业务来看,网络广告业务主要受益于视频号和小程序游戏的起色,两者持续维持着较高的用户增长红利。而金融科技与企业服务业务同样得益于此,来自视频号的商家技术服务费以及佣金为金融科技业务带来了更高的收入,而企业微信的商业化也是公司金科业务提升收入的来源。

根据公告所述,公司在AI大模型端的投入产出成为公司各项业务增长的推动力。包括技术平台对用户的行为模式分析,以及腾讯云在算力方面的迭代升级,AI助手腾讯元宝的发布和应用等。而腾讯首席执行官马化腾也表示,将继续投资于平台和包括AI在内的技术,以创造新的商业价值和更好地服务用户需求。

用户方面,微信及wechat月活用户数量在二季度达到13.71亿人次,同比增长3%,QQ用户5.71亿,同比维持稳定,而收费增值服务账户为2.63亿,同比增长12%。整体上来说,用户红利的护城河较为稳固,为公司各项业务的增长提供了安全边际。

公司二季度的整体毛利同比增长21%,整体毛利率从去年同期的47%提升至53%,显著跑赢了营收的增长。增值服务、在线广告、金融科技业务的毛利率分别为57%、56%和48%,分别提升了3%、7%和10%。可以看出,分业务的毛利率增长直接反映到了整体毛利率的增长上。

“投资收益”成就腾讯盈利主要预期差

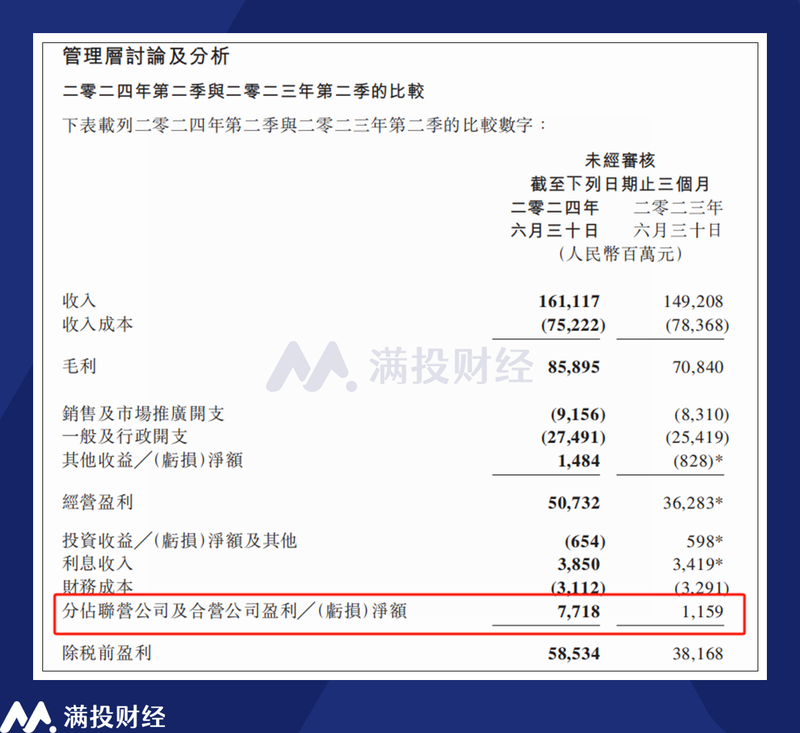

腾讯的主营业务确实在二季度实现了亮眼的增长,但相较于其利润端的82%,以及非国际财务报告准则下52.6%的增长,其间还存在不小的差距。而从费用端来看,腾讯在二季度的销售费用率以及一般行政费用率均维持平稳,分别同比变动0.1%和0.03%,影响微乎其微。因此其利润变动,或许更多要关注到腾讯的“营业外收入”上。

在2024年2季度,公司“分佔联营公司及合营公司盈利”一项实现了利润77.18亿元,较去年同期的11.59亿增长了5.6倍,占当期除税前利润比重达到13%;在非国际财务报告准则下,这一数值达到了99亿元,而2024年一季度为55亿、2023年二季度为39亿。可以说,公司二季度最大的利润预期差便来源于此。

一般而言,联营与合营利润根据所投资公司的盈利或亏损,按照持股比例计入公司当期利润表,并对应增减其账面价值计算。截至2024年6月30日,腾讯对联营/合营公司的投资合计规模为2701.8亿元,其中有51%的资产为上市公司。而根据财报披露,这部分上市公司的资产对应的公允价值为3227.8亿元。

腾讯的对外投资一直被人津津乐道,其中同样不乏大家耳熟能详的企业,诸如美团(03690.HK)、拼多多(PDD.US)、京东(09618.HK)乃至富途(FUTU.US)这样的互联网券商,均有腾讯参股的身影。而在其投资的非上市资产中,也有不少位于海外的游戏工作室联营公司业务。尽管腾讯并未详细地公开过具体的名单以及收益,但从今年大幅上涨的联营利润规模来看,或许部分“老熟人”的业绩同样是超预期的。

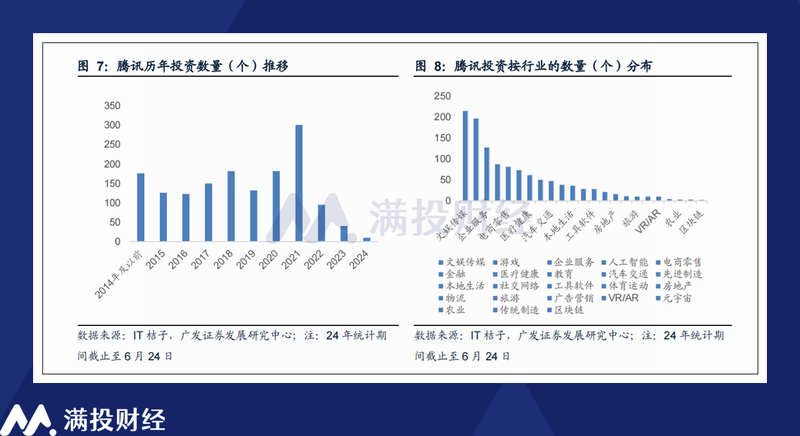

从投资履历来看,腾讯自2014年起全面开启了对外的投资战略,对各类资产的投资金额大幅增加。截至2023年末,腾讯完成的投资事项超过1500件。尽管自2023年以来,腾讯投资的速度出现了显著放缓,但其成效在今年二季度却成为利润超预期的关键。历经10年的沉淀后,腾讯或许在迎来投资回报的高峰期。

向后展望,腾讯作为“投资者”的一面,或许会随着联营/合营收益的增长而逐渐得到体现。在评估腾讯的估值或者价值时,需要考虑参考的内容或许也变得更为复杂。

写在最后

根据方正证券的测算,在剔除公司联营/合营公司盈利以及税率变动后,腾讯2024年2季度的Non-IFRS经营利润同比增长27%,与公司在毛利率端取得的成就是较为接近的,可见公司的主业确实也得到了经营方面的改善。若公司能够持续优化其业务结构,提升高毛利业务的规模,腾讯的增长还能进一步持续。

尽管腾讯在二季度取得的成就颇有点吃老本的意味,但以万亿的体量能够“超预期”本身,就是腾讯作为上市公司的活力的象征。从估值角度来看,目前腾讯拥有3.1万亿人民币的市值,PE在15倍附近,且公司的回购动作自2023年以来就从未有过停歇。在港股市场充分回调,性价比凸显的当下,腾讯的投资价值正在不断升温。

而跳出业绩之外来看,腾讯作为兼具消费/娱乐/金融科技/企业服务/广告业务的巨型企业,其业务收入本身就源于整个社会经济的方方面面,其业绩表现或许也可以作为某种前瞻性的风向标来观察。在腾讯二季度业绩超预期表现的当下,对下半年宏观经济的整体预期,或许可以更乐观一些。