作者:十里一亭

来源:港股研究社

不少投资者常把那些刚需性强、永远也不可能淘汰的产业称为“日不落产业”,从细分板块来看,水无疑具有一定代表性。农夫山泉掌门人钟晱晱曾直言:“我选择了一个日不落的产业,你永远要喝水,不可能不喝水。”

多年下来,这个“日不落产业”也已经形成稳定的竞争格局。据灼识咨询报告,在包装饮用水市场,农夫山泉、华润饮料占据领先地位,二者合计市场份额超40%。

而在农夫山泉上市约4年后,华润饮料也开始希望讲好资本市场的故事。近期,据IFR引述知情人士透露,华润饮料首次公开募股(IPO)已获港交所批准,有望最早8月底启动预路演,募资最多不超过10亿美元。

与此同时,近段时间“瓶装水重回1元时代”这一话题也广受热议,背后是新一轮市场蛋糕抢夺战,面对激烈的“水仗”,华润饮料又该如何持续增强发展韧性?

主攻纯净水赛道,做一门稳定的生意

众所周知,华润饮料以怡宝品牌为中枢,主攻纯净水赛道,目前这一赛道可以说是饮用水市场的核心部分。

根据灼识咨询报告,2023年饮用纯净水市场规模达到1206亿元,预计到2028年这一数字将达到1798亿元,占我国包装饮用水市场的57.2%。

立足于此,华润饮料可以说抢到了最大的市场蛋糕。灼识咨询报告显示,按零售额计,2023年华润饮料在我国饮用纯净水市场排名第一,市场份额达到32.7%。

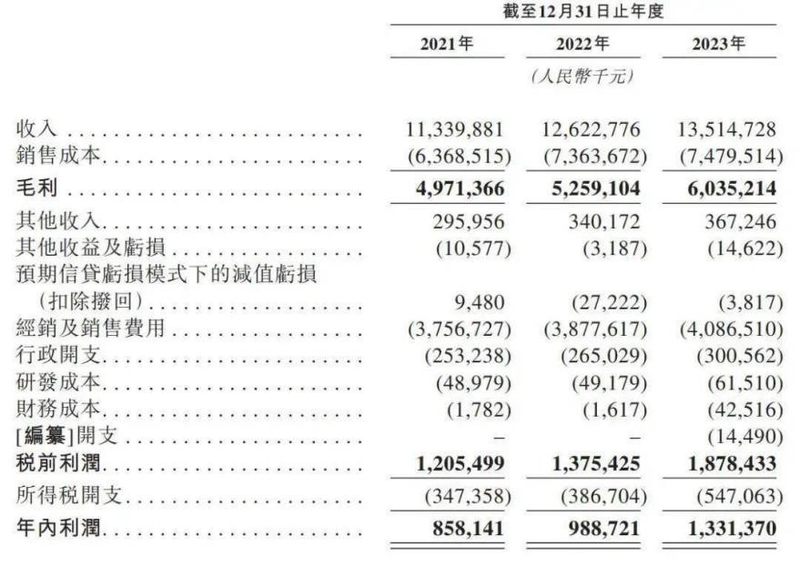

从业绩层面来看,该公司也走出了一条增长曲线。招股书显示,2021-2023年,华润饮料营业收入为113.40亿元、126.23亿元、135.15亿元;净利润分别为8.58亿元、9.89亿元、13.31亿元。饮用水业务贡献营收超90%。

值得一提的是,庞大的市场规模也是由大大小小的企业撑起,从天眼查等平台检索发现,2023年新建饮用水公司共5427家,其中,山泉水公司有269家,矿泉水公司有441家,纯净水公司有369家。

竞争格局更迭之下,华润饮料能够保持龙头地位稳定,其实也一定程度揭露了饮用水业务的发展本质。

具体而言,相比果汁等品类,饮用水产品大同小异,难以在口感、味道上做出区分,这也使得消费者对品牌的感知度或高于产品本身。于品牌而言,要想充分挖掘纯净水等细分赛道的红利、形成一定市场知名度,显然需树立先发优势,提前培养消费心智,积蓄发展经验。

回顾来看,华润饮料旗下“怡宝”品牌的发展也是由此出发。

据悉,早在1990年,华润饮料的前身中国龙环(蛇口)有限公司就推出600ml*15规格包装“怡宝”牌蒸馏水,成为国内较早生产销售包装饮用水的企业之一。

1991年,万科买下龙环公司51%的股份,从国外引入先进的纯净水生产设备,专门生产销售纯净水,“怡宝”品牌发展定位更加清晰。再到1999年,华润集团旗下华润创业有限公司收购“怡宝”,“绿瓶”的形象开始深入人心。

当然这一过程中,也离不开华润饮料独特的市场开拓战略。

据悉,在扩大销售规模上,华润饮料主要采用“蘑菇战术”,先占据广东等核心区域市场的份额,再逐渐向外渗透,最终实现全国化扩张。

这种市场开拓策略具有渐进式特征,一定程度上利于控制运输和物料成本,减少扩张风险。

其实,瓶装水行业中一直有一条“500公里运输半径”的理论,即定价2元的水,销售地离生产地超过500公里,运输成本就会严重侵蚀利润。华润饮料的市场开拓战略,显然也有考虑到盈利因素。

而随着时间推移,华润饮料已逐渐打开全国市场。根据灼识咨询报告,2023年,华润饮料的包装饮用水产品在我国6大省份(即广东、湖南、四川、海南、广西及湖北)的包装饮用水市场中占有最高市场份额,亦在另外17个省份的包装饮用水市场中名列前三。

与此同时,华润饮料持续落实“自有工厂+代工”模式。招股书显示,截至2023年12月31日,公司在国内拥有12家已投产的自有工厂及34家合作生产伙伴。

这一过程中,华润饮料市场地位愈发稳固,消费者对其品牌的认知度也在提升。再考虑到饮用水产品本身可创新性不大的特质,新玩家想要从纯净水领域分一杯羹,显然并非易事。

但若有同样强势的品牌积极入局,华润饮料的市场地位也难免面临挑战,目前其实已有迹象。

今年4月,农夫山泉推出“绿瓶”纯净水,以进一步丰富产品线。为了推进新品落地,农夫山泉也有降价举动。据悉,部分渠道的农夫山泉“绿瓶”纯净水,12瓶打包售价9块9,平均下来不到1块钱一瓶。

据欧睿国际报告,近年来农夫山泉一直都是瓶装水领域的头部品牌,其此番产品创新动作,显然是攻入了华润饮料的核心腹地。

华润饮料加速“求变”也由此吹响了重要的一声号角。

多条腿走路,要践行一套怎样的发展逻辑?

从招股书来看,华润饮料正在不断丰富产品组合,以摆脱单品依赖,分散竞争风险。

截至最后实际可行日期,华润饮料主要拥有“怡宝”“至本清润”“蜜水系列”“假日系列”及“佐味茶事”等13个品牌的产品组合,共计56个SKU,覆盖即饮软饮市场的核心品类,如茶饮料、果汁类饮料等。

但截至2023年,饮用水业务仍是公司最大的营收主力。显然,华润饮料的多元化产品布局还有优化空间。那么,又该如何发力?

首先不可否认,华润饮料新品面向的都是前景广阔的市场。灼识咨询报告显示,2023年我国除包装饮用水外的即饮软饮市场规模高达6942亿元,其中茶饮料、果汁类饮料及碳酸饮料市场规模分别为1434亿元、1247亿元及1232亿元,并预计2023-2028年这三个领域的复合年增长率分别为7.2%、5.6%、2.7%。

但与此同时,竞争态势也较为明显。以瓶装茶饮料为例,据尼尔森发布的《2024中国饮料行业趋势与展望》,2023年,茶饮在结构上超过碳酸饮料占据市场份额第一,仅2023年,市面上就有25款新上榜产品。

另外,海通国际研报显示,在茶饮料品类上,2023年康师傅和统一分列第一第二,约占45%的市场份额。

龙头盘踞之下的突围压力不言而喻。不过,从农夫山泉等饮用水厂商的多元产品布局中,也能洞察出华润饮料真正实现“多条腿走路”的方法论。

据海通国际研报,在茶饮料市场,农夫山泉仅排名第五,但市占率在持续上升。2023年农夫山泉在茶饮料市场的市占率相比2014年已经提高了6个百分点。

这样的成长态势,离不开东方树叶的助力。尼尔森数据显示,2023年东方树叶销售收入年增长100%以上,近三年复合增长超90%。按此速度,东方树叶或将在2026年成为农夫山泉又一超200亿大单品。而其成功也切实反映了饮料市场需求的变化。

具体而言,当前消费者的健康意识在不断增强,对饮料的需求已延伸至配方原料透明、营养成分直观、糖的摄入量减少等方面。比如在选择茶饮料时,英敏特消费者数据显示,有75%的消费者会选择无糖或低糖的产品。

因此,跟准消费风向布局的品牌,有可能获取更大增量。看向华润饮料,其对此也有一定把握。比如推出的“佐味茶事”,同样瞄准健康饮料赛道,主打“0糖、0脂、补充膳食纤维”。

但爆款的形成,既需要产品定位切中市场核心需求,也需要相关企业持续加码研发和渠道建设。

研发方面,相比饮用水,饮料产品给予厂商的创新空间显然更大,就此相关厂商还是可以从消费者的健康需求出发,丰富产品口味,打开更多消费场景,以覆盖更广泛的受众。

渠道建设方面,饮料厂商在提升网点数量的同时,也要把握“加权销售铺货率”“排面铺货率”等重要指标,前者是指一个品牌的产品在店内同品类产品中的销售占比,后者是指品牌在门店中的排面占比。只有将这两大项提升上来,核心品牌的渠道优势才会更为显著,进而形成强大的市场影响力。

当然,在强化渠道建设过程中,也不可忽视宣传推广的作用。尤其在年轻人是饮料产品消费主力的当下,饮料厂商的推广手段更需多变,可以从跨界、联名等方向发力,并充分发挥微博、抖音、小红书、B站等社交媒体平台的内容传播作用。

目前,东方树叶、元气森林、三得利等主打健康饮品的品牌的成功,基本上遵循“定位+研发+渠道”这一套逻辑。

回到华润饮料,作为饮用水赛道的巨头,其在产品研发、渠道建设、销售推广等层面,无疑具备经验储备,近年来相关费用支出也在持续增长。据招股书,2021-2023年,华润饮料的研发费用分别为4897.9万元、4917.9万元、6151.0万元;经销及销售费用分别为37.57亿元、38.78亿元、40.87亿元。

而且从IPO募资需求来看,公司也希望进一步发挥长处、补足短板。据招股书,本次华润饮料香港IPO募资金额将用于以下方面:战略性扩张和优化产能;加速销售渠道建设及提升渠道效率;增强产品研发能力等。

总体来看,面向未来,华润饮料已经释放出一些积极的发展信号。但是能否真正实现“多条腿走路”,还看其对“定位+研发+渠道”这套发展逻辑的实际践行。