文|机构之家

由于净息差缩小、房贷提前还款等因素,今年以来圈内人士普遍为银行的业绩捏了把汗。但随着A股上市行的中报披露完毕,市场却惊讶地发现:与国有大行、股份制行的不尽如人意形成鲜明对比的是,大多数城商行、农商行其实“过得还不错”。

特别是杭州银行,2024年上半年度总资产为1.98万亿元,同比增长0.24万亿元、增幅13.79%;营业收入为193.40亿元,同比增长9.84亿元、增幅5.36%;实现归母净利润99.96亿元,同比增长16.70亿元、增幅20.06%。

但杭州银行总资产13.79%的高增长背后,是否有个别基层支行“注水”严重的问题?值得该行在内部管理上引起警惕。

董事长宋剑斌称总资产高增长合理?

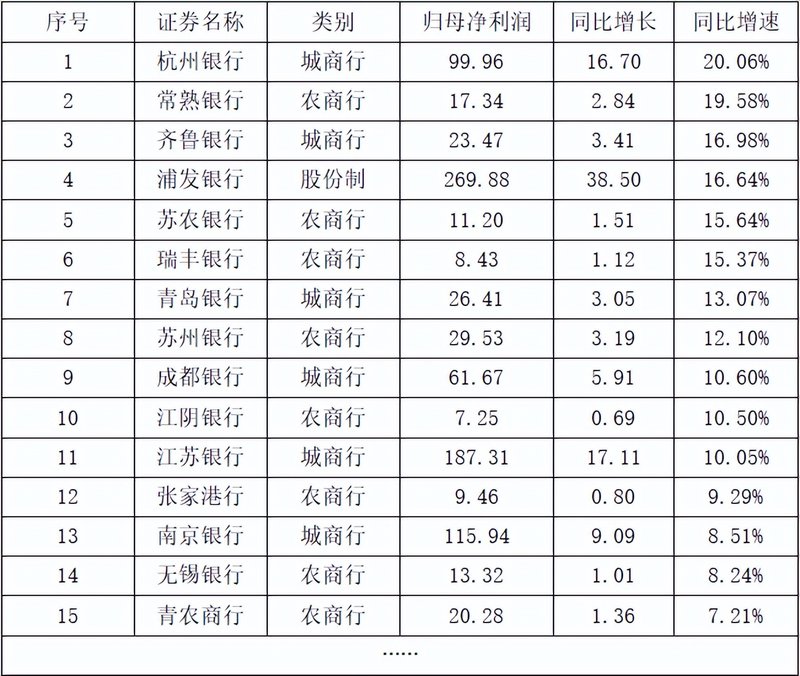

如果仅以效益而言,那么杭州银行以20.06%的归母净利润增速,无疑在42家上市行中“拔得头筹”;而总资产13.79%的增速也在市场中排名第7。

2024年上半年A股上市银行归母净利润增长情况一览

单位:亿元,%;基础数据来源:iFind

面对这一骄人的业绩,或许也是为了回应市场和投资者的疑惑,据多家媒体报道,该行董事长宋剑斌在日前的杭州银行2024年半年度业绩说明会上认为,关于该行13.79%的总资产增速,“10%至20%的增长对于杭州银行所处发展阶段而言处于合理区间,也是根据该行市场形势来做好规划和年度计划的安排。”

注:上图为诸家媒体报道截图。

董事长宋剑斌的表态,我们相信是其基于自身掌握情况判断的真实表达,但事实真的如其所言“合理”吗,宋董事长会否陷入了一种“信息茧房”呢?

传统上,银行的总资产中主要是“发放贷款及垫款”;但近年来随着银行业的转型,各类“金融投资”的权重也开始占比明显。

从2024年半年报来对比,杭州银行总资产1.98万亿元,其中“发放贷款及垫款”0.87万亿元、占比43.60%,“金融投资”为0.94万亿元、占比47.55%。而传统的“宇宙第一大行”工商银行,总资产为47.12万元,其中“发放贷款及垫款”为27.08万亿元、占比57.47%,“金融投资”为12.99万亿元、占比27.57%。

可见,杭州银行做为中小银行,以政府债券、政策性银行债券等为主要品种的“金融投资”权重更为明显。此块业务不但贡献了16.48亿元的“投资收益”利润增量,并主要由总分行直接掌控,在运营的合规性、真实性等方面也更让人心里“踏实”。

那么,杭州银行的总资产,是否在“发放贷款及垫款”方面存在“虚胖”呢?

若干城商行个别基层支行疑似“注水”严重

据多位业内人士透露,包括杭州银行在内的若干家城商行,个别基层支行人员为了完成KPI指标,在业务数据上“注水”严重。通过与客户合作进行“虚增”等方式做大了业务规模,比例上个别支行甚至可达到总规模的3成左右。

在当前环境下,无论是GDP增速、还是存贷款的实际增长,整体而言、是远远达不到该行董事长宋剑斌所说的10%至20%的水平。但一声令下,为了达到这类董事长认为的“合理水平”,少数基层支行人员“迫于压力”就找到了一条“捷径”,通过与部分符合贸易背景条件的企业“合作”,“互惠互利”、并实现“三赢”。

众所周知,出于风险监管的考虑,银行的贷款“资产增长”需要以存款“负债增长”为前提,并受贷存比、存款准备金率等指标的约束。也就是说,要增加贷款资产,就先增加存款。

第一步,支行人员会让这些符合“条件”的企业客户购买结构性理财产品,而这种结构性理财产品、是计入银行存款的。

当然,天下熙熙皆为利来。“路子”有了,还得有“利益”驱动人来走。在这一模式中,支行人员为了“打动”符合条件的企业客户“共同参与”,也必须给予“好处”,这种“好处”就体现在利差上。

假如普通零售客户,购买的结构性理财产品收益率为2.0%;那么,支行人员通过“审批权限”自主调节,同样的理财产品、就可以给这些企业客户做到2.6个百分点。这时候,结构性理财产品真的连收益率也“结构”了。通过主观调整,让有共同“利益”的企业客户多拿一点,其它的普通客户就只好少分一点。

第二步,在企业客户购买结构性理财产品、有了存款以后,支行人员再替其办理理财产品质押,并以此为担保、开出银行承兑汇票和信用证等。客户如有用信需求就占一部分风险敞口、等于增加了贷款,否则便开全额的汇票。假如是全额的银行承兑汇票,银行开票后、客户往往也不会真的拿来投入经营使用,而是在江浙沪“发达”的票据市场贴现“脱手”。

第三步,企业客户将手头的银行承兑汇票在票据市场贴现“脱手”后,整个过程便完成了。由于市场利率的走低,“资产荒下”几乎做为无风险产品的银行承兑汇票、贴现率也维持在较低水平,部分地区大概在1.8%左右。

那么一顿操作之后,前文所述的“三赢”就出来了:

作为企业客户,其购买的结构性理财产品收益率为2.6%,而贴现率为1.8%。中间0.8%的差额,在扣除“真的”手续费和假的“手续费”后,到手能有0.4个百分点左右。

作为支行人员,企业客户购买了理财产品、存款有了,开出承兑汇票或信用证、手续费也有了,如果汇票或信用证再带有风险敞口、贷款也有了。除了绩效收入的增加、另外还有假的“手续费”外快,甚至不排除因为业绩“出色”,年底银行给了奖状后、还有进一步的“名利双收”。

而作为银行,存贷款增长了、手续费增长了,董事长的KPI指标也“高水平”完成了。

但是,企业客户、支行人员和银行的“三赢”之下,似乎只有普通客户“输了”。同样的理财产品,给“合作”企业客户做到2.6%,普通客户就只能拿2.0%。

若干城商行应有所警惕和反思

部分基层支行出现这种“灵活”、“变通”,虽然上不得“台面”,但明面来看似乎并没有违法违规,只是利用了“自主审批权限”、钻了游戏规则的“制度空子”。但深层次来讲,虽然企业客户、支行人员和银行实现了“三赢”,但这种模式是以牺牲普通客户的理财收益为代价的。

该模式下,假如普通零售客户,购买的结构性理财产品收益率为2.0%,给“合作”企业客户可以批到2.6%,市场贴现率1.8%,则0.8%的差额扣除费用后企业到手0.4个百分点;但假如公平摊薄,这少数企业的理财产品收益率也为2.0%、或算作2.1%,那么在1.8%的贴现率下,0.3%的差额甚至不足以支付0.4%的各种或明或暗的费用扣除。

就像今年“新国九条”的落地,要求包括银行股在内的A股上市公司增加分红比例,本质上就是要求增强社会责任、切实提高对市场和广大投资者的回馈。而部分基层支行的这种操作,是与上述精神背道而驰的。故而包括杭州银行在内的若干家城商行,在内部管理上应引起警惕和反思。

在业绩说明会上,杭州银行董事长宋剑斌也表示,希望该行未来是“合理增长、结构优化、质量优先、立足长期”。但正所谓,要听其言、更要观其行。

注:上图为杭州银行党委书记、董事长宋剑斌。

公开资料显示,宋剑斌出生于1971年7月,现年53周岁,毕业于中国社会科学院,经济学博士,正高级经济师。

也就是说,宋剑斌董事长在经济金融方面是科班出身的专业人士。但做为一名资深的专业人士,难道真的觉得总资产“10%至20%的增长”合理吗?

毕竟,银行做为金融服务业,中长期来看其发展是依托于区域经济、地方产业和客户的;银行是“站在巨人的肩膀上”同步前进的,当2024年上半年度浙江省和杭州市的GDP增速分别为5.6%、4.8%的情况下,杭州银行总资产同比13.79%的增速是否合理就一目了然了。

再细分来看:

首先,毕竟杭州银行总资产的一大块是债权投资,数据上“金融投资”为0.94万亿元、总资产占比为47.55%,其中“债权投资”和“其他债权投资”合计高达7056.96亿元。

据该行半年报介绍主要是政府债券、政策性银行债券。但债券投资的高增长可持续性存疑,恰恰是这两年的“资产荒”、及市场利率持续走低,使得这些低风险、甚至无风险标的价格走高。

其次,该行“发放贷款及垫款”0.87万亿元、总资产占比为43.60%,贷款的同比增速为11.81%;而“吸收存款”为1.17万亿元、同比增速10.25%。

众所周知,贷款的本质是对企业客户、个人客户资金需求的满足,但在上半年浙江省和杭州市GDP增速分别为5.6%、4.8%的情况下,请问贷款11.81%的增速“需求”是给了谁?毕竟亚运会之后、杭州的大规模基建也已暂告段落,以阿里巴巴为首的互联网产业链目前也处于优化调整之中。

至于存款问题,在收入端,根据统计局数据、上半年杭州全市居民人均可支配收入同比仅增长4.0%;在供给端,根据人民银行数据、6月末广义货币(M2)同比增长为6.2%。

钱,谁不想挣;业绩,哪个管理者不愿意“靓丽”。但凡事都要适度而止,不能脱离外部环境的实际。

如果领导下的KPI目标、“垫垫脚能达到”,那么员工更会努力;否则,在重重压力之下,员工“迫于无奈”就更可能走“捷径”。当然,有则改之,无则加勉,包括杭州银行在内的城商行都应该对此引起警惕。

就像2018年6月,前银保监会主席、人民银行党委书记郭树清在陆家嘴金融论坛上曾表示的,“理财产品收益率超过6%就要打问号,超过8%很危险,超过10%就要做好损失全部本金的准备。”业绩的增长,又何尝不是如此?

当然,杭州银行仍然是一家优秀的城商行、瑕不掩瑜,该行能否对此有所改进完善,我们拭目以待!