文| 巨潮 小卢鱼

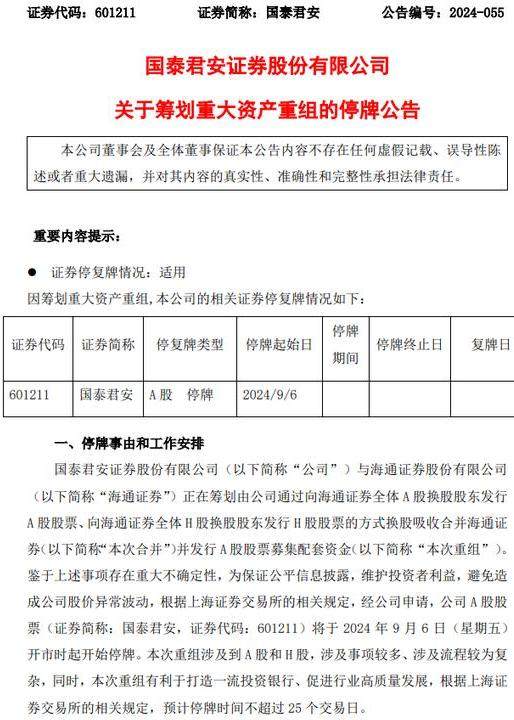

9月5日晚间,国泰君安证券、海通证券突然发布停牌公告,称正在筹划重大资产重组事项,消息引发资本市场震荡。

根据公告,国泰君安将通过换股的方式吸收合并海通证券,虽然还不清楚资产重组之后的公司会叫什么名字,但从此世上将再无海通名号。

这家中国历史最悠久、存续时间最长的证券公司之一,最终倒在了36周年司庆活动的前夕,成为中国建设国际一流投行道路上的一块垫脚石。

更让业内人士大受震动的是,从海通证券被吸收合并开始,从前盛传的券商业大并购,乃至整个金融行业的“去产能”,都将不再只是传言。

可以预见的是,在托举出2-3家国际一流投行之前,还会有更多的知名企业成为类似海通证券的角色。存活下来的机构,则必须踏着同行的尸骨向上面走、向远处走、向无路之路走,直到看见真正的新天地。

01 折戟香港

海通是中国金融机构里第一批出海搞国际化的,其香港子公司海通国际的资质之全、业绩之高,曾经是整个公司的骄傲。

2020年,海通国际实现了创纪录的营业收入83.3亿港元(约合人民币70亿元),股东应占溢利19.33亿港元(约合人民币16.22亿元),同比增长25%。在香港市场的股权融资项目、资产和财富管理业务领域,海通国际都有不错的表现。

真正决定海通国际盈利的核心业务,其实是中资地产美元债。

简单来说,海通国际一手承做中国房企发美元债融资的发行业务,一手用自营部门购入这些债券,完成承销任务并获取投资交易收入。

2018年至2021年期间,海通国际承销的地产债规模分别达到了60亿、72亿、45亿和33亿美元。

其业绩高光的2020年,海通国际完成的债券发行项目超过210个,在中资地产美元债券发行市场中的市占率超过50%,并且在亚洲除日本外高收益美元债市场中,海通国际的承销数量也排到了第二。

在海通国际管理的海通亚洲高收益债券基金中,房地产公司的债券持仓比例一度高达81.55%。到2021年底,这个持仓比例仍然有48.36%。

鉴于房地产曾经的经济支柱地位,海通国际这样的中资机构与地产金融形成强绑定关系并不意外。只是相比同行,海通国际的策略更激进、业务体量更大,所以遇上周期变化时就要承受更大的代价。

早在2018年,监管就对规模庞大的中资地产美元债有所警觉,发布了《关于对房地产企业发行外债申请备案登记有关要求的通知》(发改办外资[2019]778号)等限制性文件,但房企们仍然不惜以高利率杀入美元债市场融资。

人到了穷途末路才会借高利贷,企业也是一样。2021年,大家能看到中资地产美元债的集中到期,恒大、新力控股、花样年等房企相继出现债务违约,恒大后来更是给整个中国地产经济引爆了一颗惊天大雷。

海通国际的业绩也随之变脸,2022年净利润亏损65.4亿港币,2023年亏损扩大到81.56亿港元。地产下行周期叠加美元加息大潮,让海通国际在内的一众香港中资券商承受着割肉剔骨之痛。

虽然更多的数据由于海通国际被私有化退市已无缘得见,但是从海通证券近几年急剧下滑的净利润中也不难猜到,这130亿人民币应该只是海通国际真实亏损的冰山一角。

海通集团的员工也从缩水、停发的奖金里,切实感受到了给海通国际填窟窿的压力——士气不振,躺平摆烂的情况下,在业绩上打翻身仗的难度就更大了。

但风险总归要找办法化解的,现在最现实直接的办法,就是海通国际的窟窿由国泰君安未来的利润一起填补。

02 打造航母

近几年营收利润相对稳定、也没吃什么监管罚单的国泰君安,大概率会是此次合并案中的强势方。但是站在国泰君安的角度考虑,要吸收合并老对手海通,也确实不是什么容易的事情。

光从技术难度上来说,中国资本市场里就没有这种等级的合并案例可以参考。

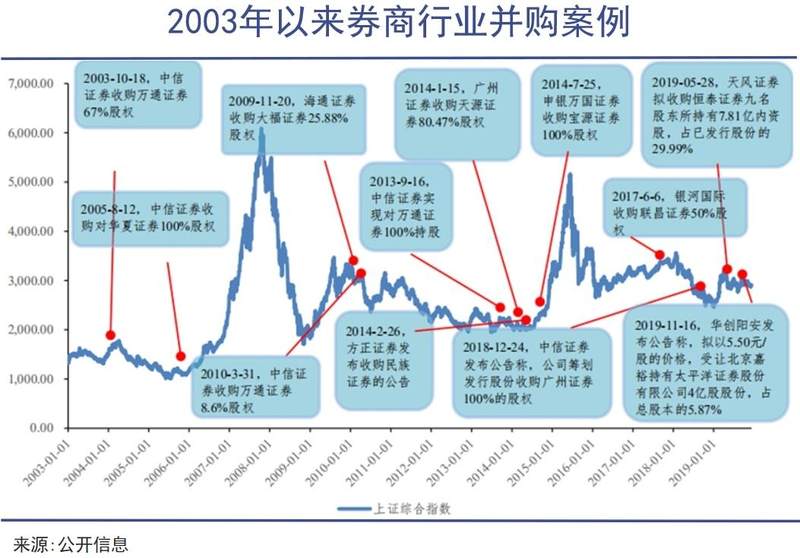

无论是从前的中信证券收购华夏证券、广州证券,申银万国收购宏源证券,还是最近的平安证券收购方正证券、国联证券收购民生证券,都属于大并小或小加小的范畴。

如此大体量的券商吸收合并另一家和他体量相当的券商,两家的业务重合度还如此之高,完全是创历史的第一次。

股权处置是合并案的另一大问题,因为背后还牵扯到上海国际集团和上海国盛集团的分工调整问题。

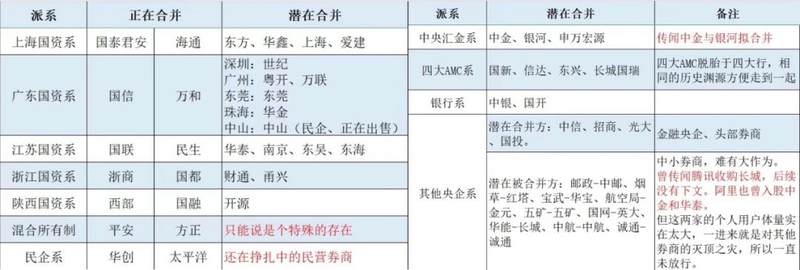

根据2024年中报,国泰君安股权的21.35%和7.66%分别由上海国有资产经营有限公司、上海国际集团持有,可以视作“国际系”。而海通证券股权的6.66%由上海国盛(集团)有限公司持有,其他股权非常分散,可以视作“国盛系”。

“国际系”里还有浦发银行、上海农商银行、中国太保集团、上海信托、华安基金等一众金融机构,投资了上海保险交易所、上海票据交易所、跨境清算公司(CIPS)等全国性金融要素市场,在金融领域有着重要的地位。

在上海建设国际金融中心的大背景下,上海国际集团及旗下的国泰君安被委以重任看似合情合理,只是面对承受代价的被合并方股东,国泰君安和背后的国资委领导们无疑需要拿出许多智慧来协调各方的利益。

毕竟合并资产只能打造出券业航母的骨架,组建齐心协力的船员团队才能驾驶着坚船利炮遨游四海,披荆斩棘。

而且本次合并案过程如何、最终效果如何,不仅是国泰君安和海通证券的2.8万名员工在看着、上海国资体系里的一众企业在看着,也有整个中国的证券公司、地方国资体系们都在看着,更有千千万万的境内外二级市场投资者全在看着。

随着9月5日的公告发布,中国券业并购整合已经成为了一张明牌,银河+中金、中信+建投都成了可以被拿到台面上来讨论的话题。但倘若本次国君+海通的实操结果不佳,那么金融行业供给侧改革的步伐只会再次慢下来。

因为1+1可以大于2也可以小于2,如果做大做强只用看资本量的话,那么资产规模、股票质押等重资本业务常年排名券业第二第三的海通证券,也就不会沦为率先被吸收合并的那一方了。

03 非战之罪

随着海通国际,乃至整个海通集团的历史告一段落,现在和未来要走国际化路线的中资金融机构们都要更深刻、更谨慎的思考这个问题才对。

根据2024年中报,中资券商的国际业务方面,华泰证券以64.91亿元收入领跑,中信证券以60.86亿元的收入紧随其后,国泰君安实现了13.96亿元的收入,同比增长40.69%,发展潜力值得期待。

但是大部分中资券商国际业务的表现,同巅峰时期的海通国际都尚有差距,更别提与高盛、摩根大通、摩根士丹利、花旗、瑞银这些国际投行相比了。

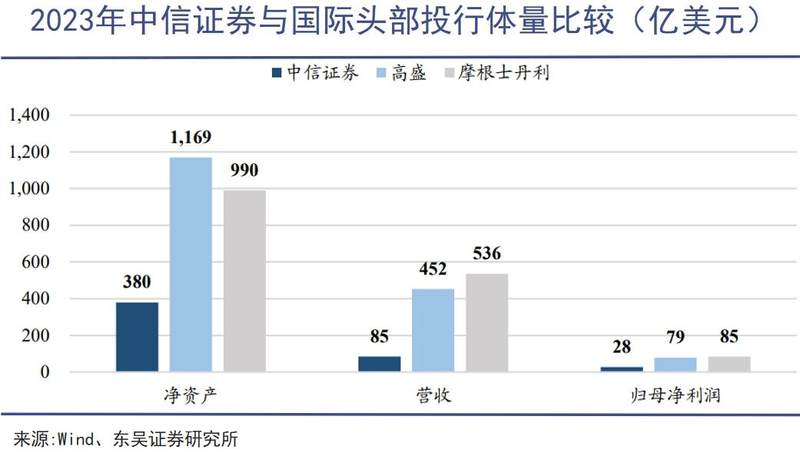

截至2023年末,中信、高盛、摩根士丹利的净资产分别为 380、1169、990 亿美元,2023年营收分别为 85、452、536 亿美元,2023年归母净利润分别为28、79、85 亿美元,公司规模完全不是一个量级。

要知道中信证券已经是中国券业当之无愧的“一哥”,业务体量和盈利能力甚至超过合并后的国泰君安和海通证券。但在华尔街投行面前,这种体量相差还是很大。

倘若只会做简单的加法,那恐怕得把“三中一华”合为一体才行。

从制度上来说,中国的金融机构是分业经营的,银行、证券、保险等业务由不同的金融机构独立、分开经营。这种模式有助于风险隔离和专业化管理,但也存在服务效率和创新能力上的局限,所以最近几年喊“保证银协同”的机构越来越多。

而高盛等国际投行供包括投资银行、证券交易、资产管理、财富管理、个人银行业务等在内的全方位金融服务,这种多元化的业务结构能够满足不同客户群体的需求,也能在不同的市场环境下保持业绩的稳定增长。

对于国际一流投行来说,资本充足率、金融创新度、风险控制力等因素都是可以摆在台面上比较、学习的东西,但是那些藏在台面下的因素呢?

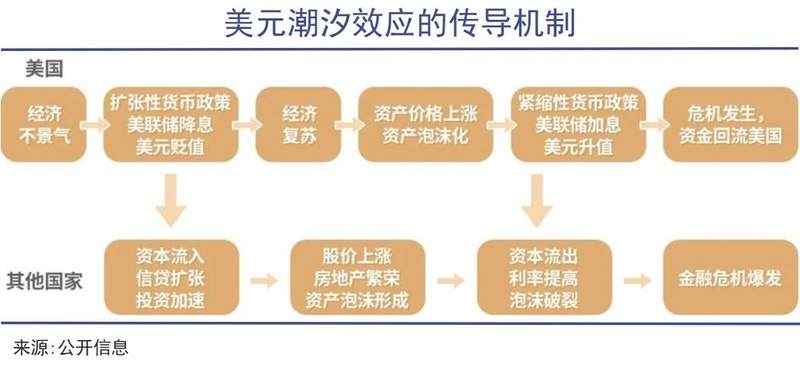

美元加息收割全球财富的把戏,大家都看得懂,但是斗不破,所以像海通国际这样算得上优秀的中资海外金融机构,该栽还是会栽。在别人制定的游戏规则里玩,就别想着做常胜将军,“然今卒困于此,此天之亡我也,非战之罪。”

所以把海通国际和海通证券如今的结局完全归咎于企业自身的内控问题。或个别高管的违法问题,对整个行业的前进发展和国际一流投行的建设其实毫无裨益。

国泰君安年初时表示,中国的“一流投资银行”不是对华尔街的简单模仿,应在技术层面打造“特色、强项、专长、精品”,形成以客户为中心的专业综合服务能力;在文化层面坚持吸收借鉴中华优秀传统文化,为新时代中国特色金融文化建设提供了方向指引。

中国的“一流投资银行”不会是对华尔街的简单模仿,因为中国不是霸权国家,也不想成为霸权国家,中国金融机构国际化会有更多的中国特色。

只能祝愿国泰君安可以代表行业,为中国摸索出这条前所未有的金融机构国际化之路,别让海通和其他即将消失在历史长河中的券商公司们白白做了垫脚石。