文|投资界

深圳年度最大基金群来了。

投资界-解码LP从深圳方面获悉,10月18日,“深圳创投日”耐心资本专场在深圳市南山区举办,会上总规模550亿元的10支基金相继官宣落地。

其中,深圳几个区及国资平台分别与工银、中银、建信、交银4家AIC机构签约,正式落地9支AIC股权投资试点基金,总规模达到450亿元;此外,太平人寿保险有限公司合作落地一支100亿元规模的险资基金。

这是最近AIC试点城市扩围后,正式签约并落地的最大规模AIC基金之一。

深圳大手笔,刚刚落地550亿基金群

具体来看,9支AIC基金分别为——

一、深圳资本-工银投资-工行深圳市分行合作基金,基金规模100亿元,围绕深圳“20+8”产业集群、服务深圳产业升级和国资国企改革开展投资;

二、鲲鹏资本-工银投资-工行深圳市分行合作基金,基金规模30亿元,根据国家政策导向,围绕深圳“20+8”产业集群,对具有核心技术,市场前景广阔、行业排名前列的优质企业开展股权投资;

三、前海-南山-中银资产-中行深圳市分行合作基金,基金规模50亿元,重点从高端制造、新一代信息技术、具身智能、新材料、新能源、大健康等行业中选择若干细分行业投资;

四、光明-中银资产-中行深圳市分行合作基金,基金规模30亿元,重点投向新能源、低空经济、人工智能、医疗器械等代表新质生产力的产业领域;

五、福田-建信投资-建行深圳市分行合作基金,基金规模50亿元,主要投向新一代信息技术、新能源、人工智能等“20+8”产业,支持优质科创企业发展,成为金融服务新质生产力的重要力量;

六、南山-建信投资-建行深圳市分行合作基金,基金规模20亿元,主要投向网络通信、半导体、智能终端、传感器、细胞与基因、低空经济等赛道;

七、罗湖-交银投资-交行深圳分行合作基金,基金规模100亿元,聚焦人工智能、低空经济、高端装备、新一代电子信息、绿色低碳及新材料等重点战略性新兴产业;

八、福田-交银投资-交行深圳分行合作基金,基金规模50亿元,聚焦福田区“8+3”战略性新兴产业和未来产业、重点企业和重点项目,助力科创属性显著、创新能力较强的创业企业快速发展,实现产业迭代升级。目前该基金已正式签署基金合伙协议,是新政发布后交通银行全国首支正式签署基金合伙协议的AIC试点基金;

九、深担集团-交银投资-交行深圳分行合作基金,基金规模20亿元,主要投向新一代信息技术、先进制造、新能源新材料、人工智能等符合深圳“20+8”产业发展规划的产业。

在上述9支基金里,其中3支此前已经官宣,深圳也是继最新试点政策出台后最早进行AIC基金试点的城市之一。此外,中国农业银行集团正在积极推动与深圳市政府的合作,加快推进百亿级AIC试点股权投资基金设立以及首批投资项目落地。

最后还有1支险资——太平保险基金。这支基金由深圳市引导基金、前海管理局与太平资本共同发起,总规模100亿元,其中,太平人寿保险有限公司出资不超过90亿元,市区政府引导基金出资不超过10亿元。

太平保险基金采用双GP模式,由太平保利投资管理有限公司与深圳市海洋投资管理有限公司共同管理。并采取“直投+母基金”的形式,其中80%投向基础设施项目或深圳市的重大产业项目,20%投向基金管理人和基金均注册于深圳的基金,且100%投向“20+8”产业领域。

值得一提的是,太平保险基金存续期为“12+3”年,其中投资期7年,退出期5年,经全体合伙人同意可延长3年,是长期投资、价值投资的风向标。这也是在此前100亿元平安重大项目基金的基础上,深圳新增的又一支险资基金。

为推进重点产业加快发展,深圳还在全国率先组建了三个重点产业办公室,分别是深圳市医药和医疗器械产业办公室、深圳市新能源汽车产业办公室、深圳市人工智能产业办公室。现场,三个工作专班首次集体亮相。

超级创投活水

所谓AIC(金融资产投资公司),是指主要从事银行债权转股权及配套支持业务的非银行金融机构,主要来源于五大行,即:工商银行旗下的工银投资、农业银行旗下农银投资、中国银行旗下中银资产、建设银行旗下建信投资、交通银行旗下交银投资。

实际上从2021年到2022年,中共中央办公厅、国务院、银保监会等已经先后发文支持商业银行及旗下机构等与股权投资领域的合作。直到2024年6月,“创投十七条”在多渠道拓宽创业投资资金来源中明确提出,扩大金融资产投资公司直接股权投资试点范围。

此后,几家银行开始下场试水。标志性一幕是9月24日,国家金融监督管理总局办公厅发布《关于扩大金融资产投资公司股权投资试点范围的通知》和《关于做好金融资产投资公司股权投资扩大试点工作的通知》,提出AIC股权投资试点范围由上海扩大至深圳等18个城市,分别为——

北京、天津、上海、重庆、南京、杭州、合肥、济南、武汉、长沙、广州、成都、西安、宁波、厦门、青岛、深圳、苏州等。

此外,最新政策还放宽了股权投资金额和比例限制,将表内投资占比由原来的4%提高到10%,投资单只私募基金的占比由原来的20%提高到30%。

很快,北京打了头阵。早在试点扩容前的9月20日,北京就和工银投资率先设立总规模20亿的科创股权投资基金,此后9月28日,北京经开区(北京亦庄)再次联合工银投资、交银投资设立两只总规模200亿元的新质生产力发展平行基金。

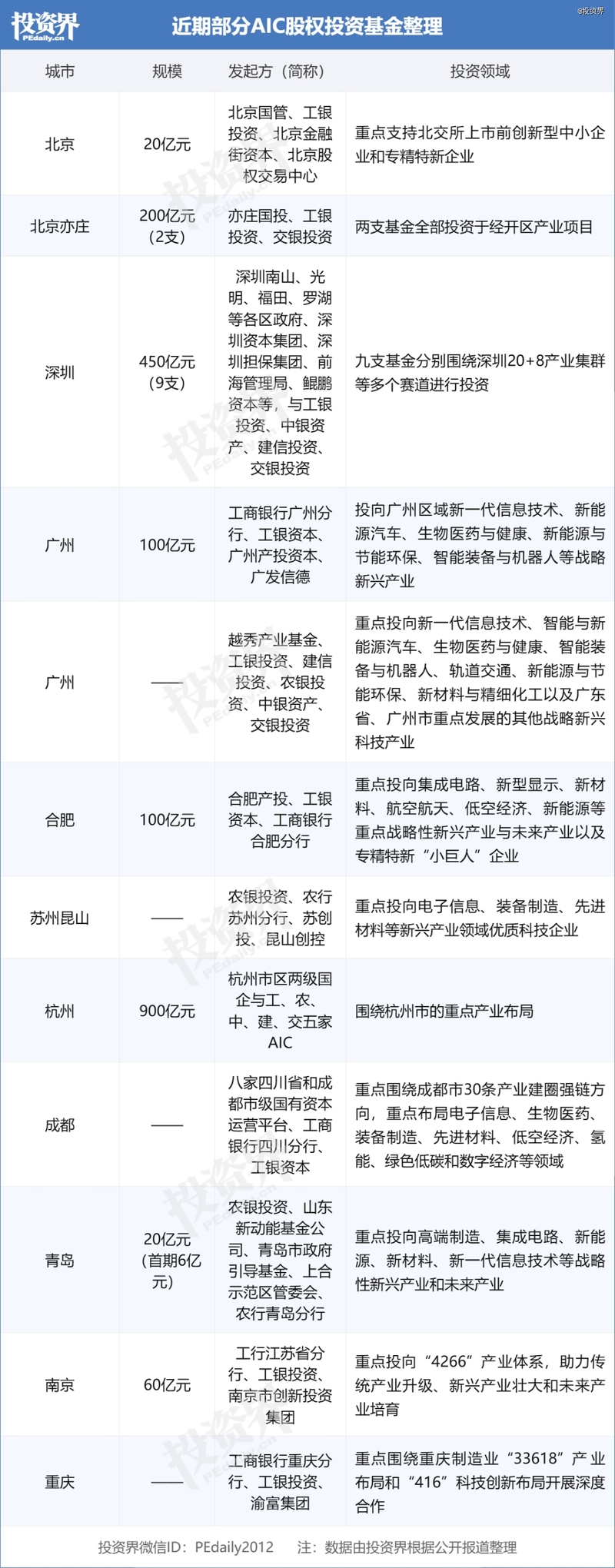

自此,竞赛拉开序幕。不到一个月,深圳、广州、合肥、苏州、杭州、成都、青岛、南京等多个城市迅速跟上,AIC基金迎来前所未有的大爆发。据投资界不完全统计,目前已经有10个城市相继落地AIC基金或与AIC机构达成合作。

总结来看,首批试点落地的AIC基金基本投向低空经济、人工智能、集成电路、新材料、生物科技等一系列高精尖科技行业,且地域属性明显。当前10个试点城市,几乎都是股权投资较为活跃、科创项目资源较多的城市。

和险资类似,银行资金具有体量大、周期长等特点,是一级市场翘首以盼的长期资本与耐心资本,在当下严峻的募资环境中尤为难得。

不过也有投资人指出,当前不少AIC更倾向于直投而非出资GP,目前落地基金中,大多数管理人都是AIC本身;此外首批试点落地的AIC基金也几乎都投向当地,也就是说,一定程度上仍然有着招商诉求,未必是VC/PE最为稀缺的市场化资金。

尽管如此,超大规模资金涌入仍然为一级市场带来想象。根据各大行半年报数据,截至6月末,五家AIC总资产规模合计已达到5869.9亿元。以10%的比例计算,可以试点开展的不以债转股为目的股权投资规模最大或将超过580亿元。

所有人都在期待着创投活水。