作者| 观潮新消费 张菁

11月底,海底捞旗下的小火锅品牌「沸派·甄鲜小火锅」开始营业,位于山东临沂滨河万达广场。品牌以旋转自助式的一人食小火锅为特色,推出上百款菜品,号称“人均只要30+”。

11月13日,海底捞旗下融合烧烤、酒饮、社交的子品牌——火焰官BarBecue首店落地无锡,客单价约91元,菜品覆盖烤串、炸鸡、冰淇淋、肥牛饭、气泡酒等多种品类,是一个融烤串、社交和酒饮为一体的餐饮品牌。

今年下半年,海底捞已经开业了6家副牌。在今年8月海底捞宣布实施“红石榴计划”之后,能明显感觉到海底捞的副牌开店进程加速,在本身的火锅主业之外,还覆盖烤肉、烤鱼、炸鸡等多个品类。

在这些副牌中,有些快速扩张,例如焰请烤肉铺子,目前已开出近10家门店,9月新店落地杭州后立刻成为“网红店”——在每天营业12小时的情况下,翻台最高接近5轮。

也有些品牌匆匆闭店,例如囿吉山云贵川炭火与发酵bistro,2023年8月底在北京亮马桥开业,仅存活了9个月后,这家人均300元的高端云贵菜小酒馆就离开了大众的视野。

面对火锅赛道的不断内卷,开启副牌是否能拯救海底捞于水火之中?

「海底捞宇宙」成长史

「海底捞宇宙」的长成可以追溯到2012年。

这一年,海底捞推出冒菜品牌「U鼎冒菜」,客单价在40元左右,以北京为重点区域向外扩张,至2018年底在全国拥有45家门店。

2017年1月初,U鼎冒菜申请新三板上市,然而业绩情况却不尽人意。数据显示,U鼎冒菜2014年、2015年、2016年1-8月的净利润仅为-305万元、-358万元、31万元,且计划两年内扩张至120家门店的目标也远远没有实现。2019年,U鼎冒菜被海底捞收购退市,从此慢慢消失在大众的视野里。

不知是不是U鼎冒菜的失败激起了海底捞的胜负心。在2019-2021年这三年间,海底捞持续布局快餐赛道,推出了十个子品牌,覆盖面食、简餐、小吃等多个快餐品类。

然而海底捞的快餐副牌之路走得并不平坦。到了2021年年底,乔乔的粉、大牟田、捞派有面儿等多家品牌陆续闭店。截至目前,除了苗师兄鲜炒鸡转型为苗师兄香锅仍在稳步扩张以外,其他品牌纷纷没了动静。

不仅在内部孵化快餐品牌,那几年海底捞还通过外部收购的方式不断拓展业务。2019年11月,海底捞宣布收购「汉舍中国菜」和「Hao Noodle」两个中餐品牌,前者在北京、上海、杭州等一线和新一线城市经营9家中餐厅,客单价160元左右,后者则是位于纽约的面馆。

现在,这两家品牌也都表现平平。大众点评显示,截至2024年11月,汉舍中国菜及其同公司品牌还有8家门店在上海、北京等地运营,Hao Noodle则在纽约还拥有2家门店。

业绩不温不火,海底捞也没有放弃对副牌的执念。2023年开始,海底捞改变策略,将副牌的布局从快餐向更多元化的正餐市场推进。

2023年9月,海底捞首先围绕自身的主业优势,推出子品牌嗨捞火锅,首家店在北京龙湖北苑天街开业。这个海底捞的“平替”没有美甲服务,没有生日歌,有的只是海底捞的菜品和更便宜的价格。

2024年6月,嗨捞火锅改名小嗨火锅,随之而来的是更进一步的降价,鸭血豆腐无限续,鸳鸯锅底9.9元,人均也从原先的80元降至60元左右。根据官方服务号显示,小嗨火锅目前在北京、温州、唐山等地共开出7家门店。

除了火锅主业之外,海底捞还在烤肉、烧烤、炸鸡等多个品类进行多元化扩张。如上文提到,海底捞的烤肉店「焰请烤肉铺子」已经开出了近10家门店,烤串店「火焰官BarBecue」刚刚落地无锡。

除了正餐子品牌,海底捞还尝试通过其他方式拓宽市场。

例如,海底捞走进校园,进驻了西安、珠海、武汉、成都、福州等地共40余座高校,人均消费也降至50-60元左右;推出名为“下饭火锅菜”的快餐业务,满足消费者“火锅一人食”的新外卖场景;在青岛等多地夜市摆摊,根据当地消费者喜好推出冒脑花、小油条等夜宵餐食。

作为火锅行业的老大哥,海底捞的副牌探索从未停止。而为何对副牌如此执著,海底捞本身的经营策略和火锅市场的变化,或许会给出答案。

为何坚持做副牌?

2020年,海底捞创始人张勇提出拓店计划。计划之下,海底捞蒙眼狂奔,仅2020年就在中国大陆地区开出489家门店,2020-2021年这两年间,海底捞的新增门店数量是此前25年总和的1.1倍。

由于对市场的误判,此次加速拓店让海底捞真正进入至暗时刻。2021年财报显示,其当年亏损41.6亿元,这是海底捞自上市以来首次年度亏损。盲目扩张带来的连锁反应也体现在翻台率上。2018年海底捞上市时,翻台率达到了5.0次/天;而到2021年底,这个数字降至3.0次/天。

当年11月,海底捞及时止损,开启“啄木鸟计划”,关停了近300家经营业绩不佳的门店,同时提出了平均翻台率不低于4.0次/天的目标。从此后的门店数量也能看出,海底捞的扩张速度慢了许多,2023年较上年仅新增2家门店。

直至今日,海底捞的啄木鸟计划成效初显,2024年上半年的翻台率增长至4.2次/天,已经达成当初定下的目标。但从财报来看,翻台率的增长似乎并不意味着业绩的回暖。

中报显示,海底捞2024年上半年营收为214.91亿元,较上年同期的188.86亿元增长13.8%。虽然营收同比增长,但净利润却出现了下滑,海底捞上半年期内溢利为20.33亿元,同比下滑10%。

盈利表现不如预期,从海底捞的成本控制和人均消费上可见端倪。

成本上,海底捞今年上半年员工成本较2023年同期增长24%,达到71.6亿元;原材料及易耗品成本则同比增长9.1%,达到83.87亿元;租金成本同比增长5.3%;水电开支同比增长19.2%,达到7.22亿元。成本不断提升的同时,人均消费还在不断下滑。

2023年,海底捞的人均消费跌至百元以下,2024年上半年更是进一步走低,至97.4元。

海底捞的价格下跌是市场变化所致。9.9元的风吹到了火锅界,几乎所有头部品牌的价格都在不断下探以求生存。2024年5月,呷哺呷哺宣布降价,整体价格降低幅度在10%左右,平均客单价不超过60元;同年5月,楠火锅推出的3.0店型,上新了1.9元的素菜、9.9元的鲜牛肉、39.9元的锅底;6月,怂火锅喊出“锅底8元起,荤菜9.9元起”的口号......

价格下调是不得已之举,但对于服务至上的海底捞来说,盲目降价带来的负面影响相比其他品牌更加剧烈。近两年,关于海底捞“服务降级”的言论越来越多。做美甲要收费了,水果零食送的不大方了,牛肉粒从调料台消失了,菜品变少了等等。

拓店难,赚钱能力减弱,市场内卷,消费者负面评价增多,种种压力之下,增开副牌成了不得不走的一条路。

一方面,进入其他赛道拓宽了场景,覆盖更深层次的细分需求,也为顾客带来了新的刺激;另一方面,基于内卷的大环境以及增收不增利的表现,增开副牌可以分散降价带来的压力,让海底捞在SKU和品质上实在无法再拉开差距的火锅赛道喘口气。同时,海底捞也期望通过对不同赛道的不断试水找到新的“海底捞”,成为更有利的盈利增长点。

找准了方向,海底捞就开始了尝试,利用品牌和供应链的优势,逐步盘活原有资源,建立起庞大的「海底捞宇宙」。

餐饮“全能王”的供应链帝国

要成为餐饮界的“全能王”,海底捞的品牌效应和供应链帝国最为重要。

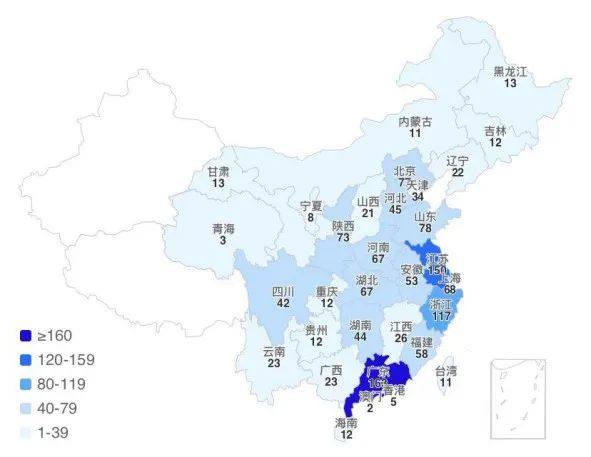

从品牌来看,深耕行业30年的海底捞秉持着“服务至上、顾客至上”的理念一路从四川走向全国,成为行业龙头。根据窄门餐眼数据,目前海底捞已经遍布中国255个城市。财报显示,截至2023年年底海底捞服务顾客数近4亿人次,注册会员人数达1.5亿人。

(来源:窄门餐眼)

极致服务是海底捞着重打造的核心IP,也是帮助其实现大规模品牌效应的关键。从进门到餐后,海底捞致力于为顾客提供周到、贴心和个性化的服务。常规服务之外,海底捞还提供美甲、擦鞋、美发等服务,用餐期间还提供生日歌、京剧表演、捞面表演等娱乐活动。

而这样的核心IP也被延伸到了海底捞的副牌上。观潮新消费(ID:TideSight)在焰请烤肉铺子杭州店发现,门口同样设有顾客等待区,摆放着海底捞的招牌小零食和茶水,进门处也设有洗发区,顾客可以在等位期间排队美发和头部按摩。

此外值得注意的是,在焰请烤肉铺子的点餐小程序注册会员时,系统会自动绑定用户的海底捞会员,这种策略也有助于将主品牌的忠诚顾客转化为副牌的顾客。

从副牌的用餐体验也能感觉到,海底捞的品牌效应不仅能让消费者产生天然的信任感,更是“极致服务”的延续。让消费者继续享受海底捞的服务,品尝不同的美食,更进一步增强了海底捞会员用户的粘性,形成了独特的竞争力。

海底捞的供应链帝国同样为其副牌提供了强有力的支撑。

海底捞2011年引入“阿米巴”管理模式,将公司不同部门分割成独立的第三方公司(即阿米巴),每个阿米巴独立核算。在此模式下,公司供应链布局已经涵盖食材供应、火锅底料及复合调味品、仓储物流,以及门店装修、人力资源、财务管理、信息化云平台服务、外卖及配送、游戏化营销等环节。

财报显示,海底捞通过签订总采购协议的方式购买主要关联方的产品和服务,2018-2022年公司向主要关联方采购金额占采购总额的比例均值为33%。通过这样的布局,一方面,海底捞能够从源头把控原材料在生产、加工和运输过程中的食品安全风险,为公司的稳健运营保驾护航;另一方面,全产业链布局还使公司能够更加专注于餐厅运营主业,并获得一定的成本优势,更具竞争力。

如此全面的供应链布局也将产出外溢至副牌门店中。在焰请烤肉铺子,顾客用到的餐具等均标有海底捞字样,店员也告诉观潮新消费,店铺中用到的食材多数都来自海底捞供应链。

结语

年报显示,海底捞的副牌收入体量较小,但增速较为可观,2023年收入同比增长139.8%至3.5亿元,收入占比达0.9%。

外部市场内卷严重,价格战不熄,内部经历错误扩张,海底捞可以说是正式步入了战略调整期。在这期间,海底捞尝试开放加盟,进驻下沉市场,实施了多种举措,副牌是其中较为重要的一环。

副牌的设立,是海底捞品牌效应和供应链优势的不断延伸,但进入其他赛道,究竟是“一通百通”还是“隔行如隔山”?还需要市场的验证。