文|节点财经 八真

疾风知劲草,岁寒见后凋。

刚刚过去的一年,对银行业来说,无疑是挑战重重的一年:宏观经济换档变轨,市场内卷烈度加剧,特别受国内信贷需求偏弱,LPR重新定价、存量按揭调价等因素的影响,经营面临多重压力。

可尽管如此,中信银行仍然交出了一份稳中有进的“成绩单”:截至2024年末,资产额9.53万亿元,较上年末攀升5.31%;营收2136.46亿元,同比增长3.76%;归母净利润685.76亿元,同比增长2.33%。

不过,在整体可圈可点的表现背面,个别“槽点”也清晰地暴露在外。

01 投资收益“扛大旗”

银行的创收创利手段主要有两个:一是净利息收入,即通过合规合法的“低息揽储,高息放贷”,赚取利差。

二是非利息收入,包括代销保险、信托、理财等财富产品,提供投顾咨询、信用担保等服务收取的手续费和佣金,以及从事债券、基金和股权等投资业务获得的收益。

最近几年,银行净息差“跌跌不休”已成为整个赛道难掩的痛点,也导致净利息收入维持涨势难上加难。

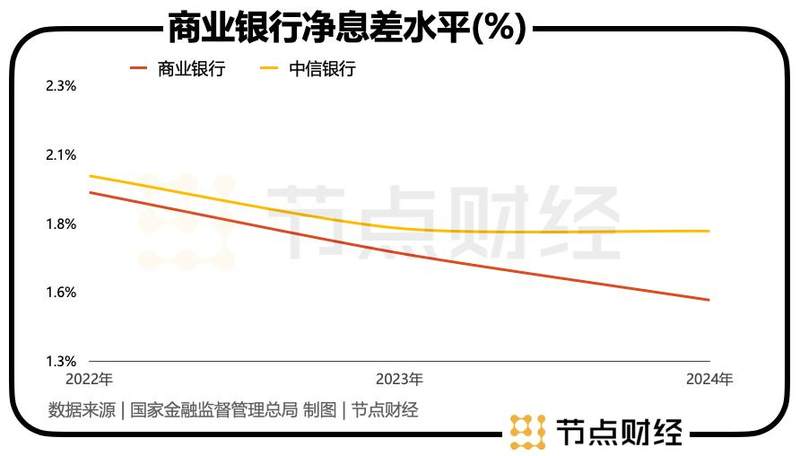

根据监管披露的数据,2024年第四季度,商业银行净息差为1.52%,环比减少0.01个百分点,同比减少0.16个百分点。拉长视线,2022年—2024年,商业银行的净息差萎缩了0.45个百分点。

相较之下,中信银行连续三年跑赢大市。2024年,其该项指标为1.77%,同比下降0.01个百分点,比同业少降0.16个百分点。

可即便这样,处在行业下行周期,中信银行想要拉涨也很“吃劲”。

2024年,中信银行实现利息净收入为1466.79亿元,同比微增2.19%;实现非利息净收入为669.67亿元,同比增长7.39%。

而在后者中,手续费及佣金净收入、投资收益、公允价值变动损益分别为311.02亿元、292.70亿元、38.03亿元,比之上年,变化幅度分别为-3.96%、13.30%、629.94%。

换言之,投资收益和公允价值变动损益才是此番撑住中信银行业绩“门面”的功臣。

中信银行亦表示,其他非息收入增长较快,主要是在市场利率下行期抢抓市场机会,加大交易流转效能,债券、票据等投资收益实现较好增长。

但有必要提及的是,银行赚取投资收益往往仰仗资本市场的走势,波动大,确定性、持续性仍是个未知数;公允价值变动损益则是交易性金融资产持有期间,由价格变动暂时形成的未兑现的账面浮盈或浮亏。

通俗解释,在没有“落袋为安”之前,中信银行基于公允价值变动而形成的损益都只是“账面富贵”。若挤掉这部分“水分”,中信银行的“收成”或许就要打个问号了。

02 零售业务“退守”

分板块看,报告期内,中信银行的对公业务相对优异:收入952.36亿元,同比增长5.03%,占总营收的比重为44.6%,占税前利润的比重为61.6%;公司贷款余额达2.91万亿元,较上年末增长7.82%。

但东边亮了西边落,零售业务就有些拉胯,2024年录得收入818.21亿元,同比微降2.08%,营收占比40%,缩小近两个百分点。

更不容忽视的是,零售业务的税前利润大幅下挫42.08%。回拨时间轴,从2021年到2024年,中信银行零售业务的税前利润从227亿元降至159.35亿元,并进一步降至92.3亿元,贡献占比也从34.7%到21.3%,再到11.4%,步步退守。

图源:中信银行财报

对此,中信银行董事长方合英坦言,零售业务利润从去年开始出现下降也是一个客观事实,主要是零售信贷风险成本增加导致。“如果抛开零售信贷风险成本增加这个因素,应该说整体经营状况是亮眼的。”

他强调,2024年中信银行零售业务的营收在股份制银行中排在第二名,增速排名第一。

这与该行另一组数据亦相辅相成:截至2024年末,个人客户数1.45亿户,较上年末增长6.21%;零售管理资产余额(含市值)达4.69万亿元,较上年末增长10.62%;2024年个人存款的成本率跟同业相比,变动率优于同业8个多基点。

但不置可否的是,上述指标的正向表达是因为零售信贷风险成本增加,并没有落地为中信银行真金白银的盈余。

据《节点财经》了解,银行业在近十年大兴零售转型之风,各行均以招商银行为标杆,试图挖掘新的成长动能。中信银行在2014年启动零售转型,2021年提出“新零售战略”,力争在两到三年内将零售条线的收入占比提升至50%。

2022年,中信银行再次加码,宣布从“组织架构、客户经营和全行联动”三个维度推动零售业务。

如今三年过去了,各种举措也尝试了,可中信银行距离“50%”的目标始终缺“临门一脚”。

对于零售业务的后续展望,方合英称:“我相信在提振消费专项行动以及一系列配套的措施出来以后,对整个的个人贷款、信用卡贷款的资产增长基本面会有很大的改善。”

03 继续扎牢风险藩篱

接着看中信银行的资产质量状况。

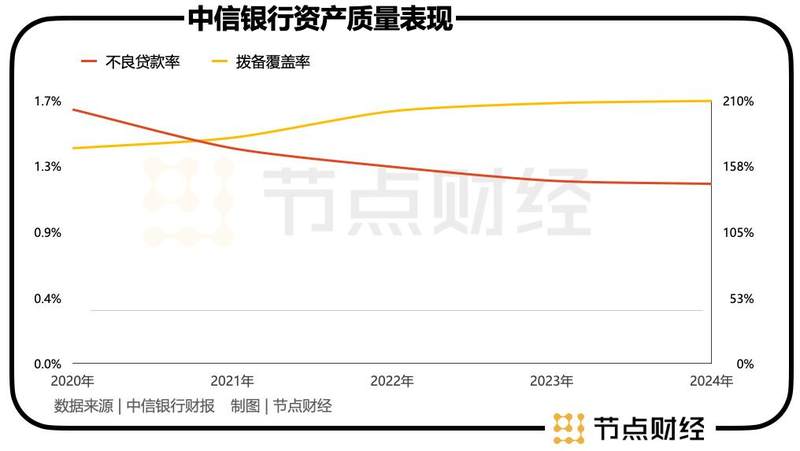

财报显示,截至2024年末,中信银行不良贷款余额664.85亿元,比上年末增加16.85亿元,增幅2.60%;不良贷款率1.16%,比上年末下降0.02个百分点;拨备覆盖率209.43%,比上年末上升1.84个百分点。

作为对比,2024年我国银行业不良贷款率 1.50%,拨备覆盖率为 211.19%。

中信银行副行长胡罡指出,“中信银行的不良率连续六年下降,达到了2014年以来最好的水平;不良贷款的拨备覆盖率连续四年上升,达到了2013年以来的最好水平;新发生不良率连续四年下降。”

总体而言,在行业更加复杂多变的背景下,中信银行的风险藩篱又加固了一层,但资金“安全垫”的厚度不及同业平均水平。

同时,在水面下面,中信银行个别条线的不良问题比较突出。

截至2024年末,中信银行个人不良贷款余额295.8亿元,较2023年末增加19.12亿元,增幅6.91%,拉动个贷不良率上涨0.04%至1.25%。

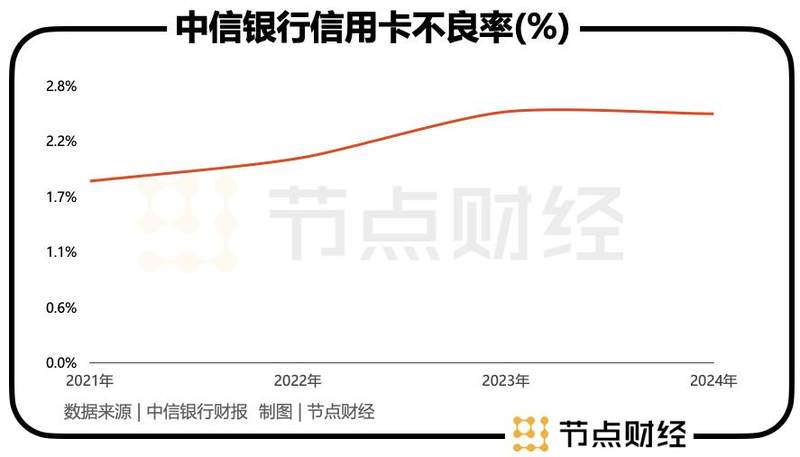

其中,信用卡不良率2.51%,虽然有0.02个百分点的进步,但仍属高位站岗。以招商银行为“镜”,其2024年信用卡不良率为1.75%。

回溯既往,前几年中信银行为了扩大零售规模,在一定程度上放松了信用卡、消费贷的审批。结果自2021年以来,信用卡不良率一路上扬。

种因得果,这大概率也是此番中信银行零售业务利润骤降的原因之一。再说回前文的“零售信贷风险成本”,即银行开展零售业务时,如房贷、信用卡、个人消费贷等,为覆盖潜在违约损失所付出的综合成本。

换言之,信用卡不良飙升,蚕食了中信银行零售业务的利润。

对于个人经营性贷款和个人消费贷的不良情况,中信银行未披露。

但《节点财经》注意到,去年12月,中信银行集中发布了四笔不良贷款的转让信息:三笔消费贷+经营类的坏账总共约4.22亿元,打包卖价是3996千万,相当于1折大甩卖;一笔工程款的坏账5706万,打包卖价3250万。

总的来说,中信银行2024年的“答卷”展现了穿越周期的韧性,但零售业务利润缩水、信用卡不良率高企,以及非息收入的不稳定性,也显露出其发展过程中的考验。