投稿来源:于见

"开门七件事,茶米油盐酱醋茶"。今年以来,食品消费板块备受投资者追捧,海天酱油更是上演了逆袭中石油的神话。但在目前的大A股市场,茶叶企业上市公司却已经缺席了27年。

近日,普洱澜沧古茶股份有限公司(下称"澜沧古茶")在证监会官网披露了公司招股说明书,保荐机构为华创证券。这也是继中国茶叶之后,又一家主营业务为茶叶的公司加入到冲击"茶叶第一股"的阵营。

尽管茶叶行业是一个有着3000亿市场容量的大市场,但目前行业集中度较低,企业数量多而分散,整体规模不大且以中小、私营企业为主。"有好茶,无名牌"、品牌多,各品类同质化严重等都是茶叶行业目前较为严重的问题。

从公司招股书来看,澜沧古茶近三年业绩尽管稳定增长,但在产品持续提价的背景下,公司产销率及产能利用率均出现下滑,业绩增速也出现大幅放缓迹象。此外,公司存货金额激增,流动性压力凸显,短期偿债能力明显偏弱。此外,由于公司主营普洱茶作为茶叶领域的小众产品,未来发展空间也并不乐观。

普洱茶相对小众,公司产品结构单一

澜沧古茶位于云南省普洱市,最早可以追溯至1966年设立的澜沧县茶厂,是一家集研发、生产和销售于一体的综合性茶叶企业。公司产品以普洱茶为主,覆盖生茶、熟茶和调味茶等三大品类。

根据 GB/T30766-2014《茶叶分类》,茶叶可以分为绿茶、白茶、黄茶、乌龙茶、红茶、黑茶六大基本茶类和再加工茶。目前,中国是世界上唯一生产绿茶、白茶、黄茶、青茶、红茶、黑茶六大茶类的国家。

2018 年全球茶叶总产量 589.7 万吨,较 2017 年同比增长 3.49%,其中:茶叶产量前三的国家为中国、印度、肯尼亚,其产量分别为 261.6 万吨、133.9 万吨和 49.3 万吨,占世界产量比例分别为 44.36%、22.71%和 8.36%。

根据中国茶叶流通协会统计,2019 年,国内绿茶、黑茶、红茶、乌龙茶、白茶、黄茶产量分别为 177.29 万吨、37.81万吨、30.72 万吨、27.58 万吨、4.97 万吨和 0.97 万吨,占比分别为 63.47%、13.54%、11.00%、9.87%、1.78%和 0.35%。

普洱茶泛指用原产于云南大叶种茶树的鲜叶,经过杀青、揉捻、晒干等过程而制成的一种晒青茶,归属于黑茶的一种。按照原料和工艺不同,普洱茶主要产品可以分为生茶、熟茶、调味茶三大类。

2017年-2019年,澜沧古茶主收入来自于熟茶、生茶及调味茶产品销售金额分别约为2.31亿元、2.75亿元、3.52亿元,占主营业务收入比例分别为93.36%、92.49%、92.99%。此外,公司还有少许茶具及节日产品组合套装销售收入。

可以看出,澜沧古茶主营收入均来自普洱茶的销售,产品结构较为单一。

据权威机构数据统计,我国每年实际普洱茶消费量在8~10万吨,占全国茶叶总量的5%左右。从全国范围来看,普洱茶在茶叶总产量中的占比并不突出。因此,作为只经营普洱茶单一品类的澜沧古茶而言,未来发展前景并不太乐观。

业绩增速放缓毛利率下滑,存货激增偿债压力较大

招股书显示,2017 年-2019 年,澜沧古茶营业收入分别为24,975.43 万元、29,912.88 万元、38,046.72 万元;净利润分别为 5,932.91 万元、7,559.45 万元、8,116.71 万元。

过去三年,澜沧古茶主营收入及净利润保持了稳定的增长。但公司净利润增速放缓迹象较为明显。通过上图可以看出,相比于2018年31.95%的净利润增长率,公司2019年净利润增速仅为7.37%。与此同时,公司综合毛利率水平也呈现持续下降趋势。

招股书数据显示,2017年-2019年,澜沧古茶综合毛利率分别为65.56%、64.03%和61.94%,下滑趋势较为明显。

澜沧古茶在招股书中表示,公司综合毛利率的下滑主要受生茶产品所影响。公司生茶产品生产工艺难度的要求低于熟茶,产品生产周期总体也要短于熟茶,因此毛利率水平较低。

2019年,公司推出了江山贡和生茶产品。由于江山贡和产品的原材料涵盖普洱茶三大主产区 28 座古茶山,采购成本较高,使得该产品整体毛利率较低,导致公司生茶毛利率在2019年出现一定幅度的下降。

此外,销售费用的快速增长也是澜沧古茶净利润增速放缓的另一个原因。招股书披露,澜沧古茶在2019年首次在央视投放广告,并赞助美食文化探索节目《中国味道》,导致公司广告宣传费同比增长158.39%。通过下图可以看出,2019年,公司销售费用率达到23.8%,较上一年同期提高4个百分点,销售费用增长超过4000万元。

值得注意的是,澜沧古茶研发费用率在过去三年呈现趋势。通过上图可以看出,2019年,澜沧古茶研发费用仅为301万元,不及同期销售费用1/30,较2018年同期(384万元)下滑超过20%。

此外,澜沧古茶的存货问题也引起了市场的强烈关注。招股书显示,2017年-2019年,澜沧古茶存货余额分别为 28,222.69 万元、38,271.53 万元、41,433.47 万元,呈现出快速增长的态势。

值得注意的是,2019年,澜沧古茶营业收入仅为38,046.72 万元。也就是说,公司存货金额已经超过了公司当年的营业收入总额。

从公司2019年存货结构来看,在产品、自制半成品及库存商品三者占比接近90%,是澜沧古茶存货中的主要组成部分,过去三年均处于持续增长的趋势。过去三年,公司存货周转率分别为 0.30 次、0.32 次和 0.36 次,在行业内处于较低位置。

对此,澜沧古茶表示,存货余额较高系普洱茶行业属性所决定,在符合标准的贮存条件下普洱茶适宜长期保存。然而,持续较高的存货规模无疑也会降低公司资产周转能力,并占用了公司的流动性资金,增加了公司的偿债压力。

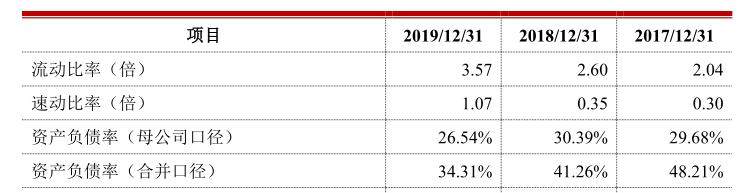

事实上,在存货金额不断攀升的背景下,澜沧古茶短期偿债能力明显偏弱。招股书显示,2017年-2019年,公司速动比率分别为 0.30 次、0.35 次、1.07 次,低于安全值范围。

产能利用率持续下降,经销商渠道过度依赖

过去几年,普洱茶逐渐受到消费者的欢迎,产品价格也出现较快上涨。招股书显示,澜沧古茶普洱茶2019年平均销售价格为579.94元/公斤,较2017年同期9378.61元/公斤)增长超过50%。

然而,通过上问的数据可知,公司产品均价的大幅提升并没有带来毛利率的提高,相反,澜沧古茶的毛利率水平在过去三年处于持续下滑趋势。

业内人士指出,随着普洱茶消费需求的不断提升,毛茶原料价格整体呈上涨趋势。此外,普洱茶茶叶的产量极易受温度、降水等自然条件影响,随机性大且不可控,因此,澜沧古茶原材料的采购价格极易出现大幅度波动,成本压力及波动风险都较大。

招股书显示,过去三年,澜沧古茶产能均维持在751.9吨左右,连续三年未有变化。然而,随着产品均价的上涨,公司产能利用率则从90.31%%(2017年)下滑至87.35%(2019年)。同期,公司产销率也由90.08%下滑至81.82%。

可见,产销率的下滑,才是导致澜沧古茶库存激增的根本原因。从销售渠道上看,澜沧古茶目前线上销售较为薄弱,对经销商渠道过于依赖,并存着一定经销商管理风险。

随着互联网电商渠道的兴起,电商已经成为茶叶重要销售渠道。道面对房租、人工成本的增长,传统茶企逐步意识到渠道多元化的重要性,纷纷加大多元化布局力度,不断增加电商渠道投入。

招股书显示,2017年至2019年,澜沧古茶线上直营渠道收入分别约为0.06亿元、0.14亿元、0.39亿元,销售占比分别为2.38%、4.76%、10.19%。同期,公司经销渠道收入分别约为2.26亿元、2.58亿元、3.18亿元,销售收入占比分别为91.12%、86.69%、84.20% 。

可以看出,尽管澜沧古茶线上收入增长较快,但占比仍只有10%左右,公司更多还是依赖经销商渠道,渠道结构有待完善。

相对直营店面来说,经销商渠道在销售价格管控、客户服务、品牌宣传等方面往往存在一定差距,一旦违反公司管理要求,将存在对公司品牌形象及销售产生负面影响的风险。因此,随着公司经销商的增多,澜沧古茶将不断面临经销商管理风险。