投稿来源:英才杂志

2020年10月31日,天赐材料(002709.SZ)公布非公开发行预案,上市公司拟向不超过35名特定投资者募集资金总额不超过16.653亿元,扣除发行费用后5亿元拟用于补充流动性,其余资金用于项目建设。

事实上,这是天赐材料2014年上市以来的第三次非公开发行再融资,第一次是在2015年,募集2.61亿用于收购东莞市凯欣电池材料有限公司100%股权项目(1.96亿元)、6,000t/a液体六氟磷酸锂项目(4900万);第二次是在2017年,募资6.21亿元用于2,300t/a新型锂盐项目、2,000t/a固体六氟磷酸锂项目、30,000t/a电池级磷酸铁材料项目以及补充流动资金(1.858亿元)。

可见,天赐材料不管是为了对外收购还是扩建产能所需要的钱都需要对外融资,除了股权融资外,公司债券融资金额也不断增加,2018年公司新增5.4亿元的短期借款,2019年新增1.6亿元的长期借款。公司的负债率从2014年的17.44%攀升至2019年的44.25%。

那么在此有个疑问,作为国内锂电池材料的头部企业,天赐材料究竟赚不赚钱?为何频频对外融资?

有利润但不赚钱

天赐材料过去几年有利润但并不赚钱,公司资本性支出所需资金必须靠对外融资,这也是导致公司5年三次再融资的重要原因。

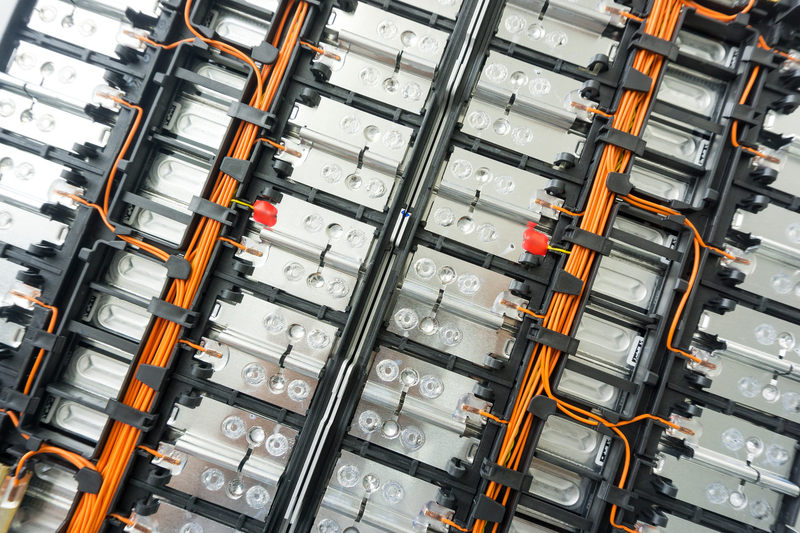

天赐材料主营锂离子电池材料和日化材料,其中锂离子电池材料主要包括锂离子电池电解液和正极材料磷酸铁锂,2019年锂离子电池材料营收占比61.65%,日化材料营收占比29.09%。

从公司历史营收利润来看,公司从2014年上市以来,营收一直处于稳定增长阶段,但是净利润变动呈现明显的周期性。天赐材料营收从2014年的7亿元增长至2019年27.55亿元,年复合增长率达到31.52%,但是扣非净利润从2014年的5311万最多增长至2016年的3.67亿元,随后开始下滑,2017-2019年扣非净利润分别为2.96亿元、999万、1166万元。但是2020年前三季度营收同比增长37.24%,而扣非净利润同比增长454%。

事实上,利润周期性变动直接原因就是行业产品供需的变化。2015年受新能源汽车需求拉动,电解液、六氟磷酸锂价格快速上升,六氟磷酸锂在2016年达到历史价格高点。当年天赐材料毛利率达到39.77%,而2014年是29.45%。

2016年,行业的高利润吸引了众多新竞争者的进入,同时行业原有龙头企业也大幅扩产,新增产能陆续于2017年开始释放,国内外市场供过于求,价格开始回落,2017年公司产品毛利率下滑至33.91%。

2018年-2019年是电解液企业整合高峰期,国家出台锂电产业规范意见,动力电池、数码电池对电解液的要求越来越高,低端落后产能被淘汰。产能出清的这两年,天赐材料的毛利率进一步下滑,2018年、2019年分别下滑至24.32%、25.64%。这也是导致公司近两年利润大幅缩减的重要原因。

除了因行业周期性变动等原因,导致公司2014年上市以来净利润未能稳定增长之外,公司所处产业链对下游的议价能力较弱以及行业竞争致使公司应收账款快速增长,经营活动净现金流远不及净利润。2014年-2019年天赐材料合计实现扣非净利润8.3亿元,但是实现经营活动净现金流合计是净流出2300万元。

也就是说,天赐材料过去几年有利润但并不赚钱,公司资本性支出所需资金必须靠对外融资,这也是导致公司5年三次再融资的重要原因。

投资风险高

算上发行股份对每股收益的摊薄,发行后市盈率应该在70倍以上,如此高的发行市盈率,投资者能不能买帐?

天赐材料上市以来的这几年,营收中一大部分被应收款占据,现金质量较差,因此只要是需要扩产能或者对外投资基本上都要靠再融资。

公司应收账款快速增长在2015年到2017年非常明显,2017年公司经营活动净现金流净流出近8000万元,2018、2019年持续净流出达到3.2亿元、1841万元。

2015年开始,天赐材料加大投资力度,就像行业其他竞争者一样开始扩大产能以及对外投资。在经营活动净现金流不善的情况下大额投资导致公司账面现金持续紧张,尽管2015年、2017年公司两次非公开发行股票合计融资8.82亿元,但依然满足不了投资的需要。2018年公司短期借款增加5.4亿元,2019年公司长期借款增加1.6亿元。

2020年6月开始,随着下游新能源汽车景气度的提升,电解液产量同比实现正增长,同时拉动六氟磷酸锂需求增长,公司销售实现增长。同时天赐材料回款力度加大,现金流得到好转。

但是截止2020年三季度末,公司账面货币资金4亿元,短期借款5.5亿元,长期借款2.55亿元,现金压力依然比较大。

随着低端落后产能被淘汰,行业内优势企业市场份额提升,根据高工产研锂电研究所数据,电解液行业CR5从2016年的42%上升至2020年一季度的90%;而动力电池电解液市场更加明显,2020年一季度CR5市场占比89.4%,较去年同期上升近15%。

天赐材料作为行业内龙头企业,获得了新的市场增长空间,但是扩张产能是提升市场占有的关键。因此扩产所需的资金也需要对外融资,这是公司本次非公开发行的主要原因。

在此需要注意的是,天赐材料2020年非公开发行预案在10月31日披露,从股东大会通过再到证监会核准需要至少6个月的时间,公司扩产进度将受到一定的影响。

而且,按照上市公司再融资新规,非公开发行定价基准日为公司本次非公开发行的发行期首日,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。而天赐材料2020年4月以来,股价不断创出新高,目前已经突破80元,总市值达到440亿元以上。

发行价格定价基准日为发行期首日,则每股发行价格至少在60元以上。算上发行股份对每股收益的摊薄,发行后市盈率应该在70倍以上,如此高的发行市盈率,投资者能不能买帐?届时非公开发行会不会有难度?