文|赶碳号

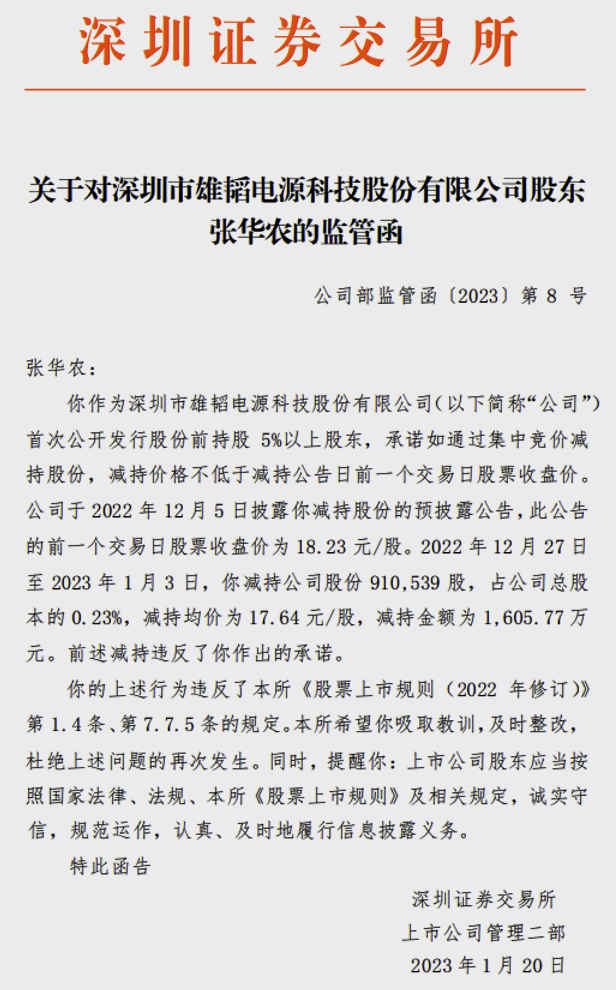

农历大年三十前一天,A股上市公司雄韬股份收到了深交所的监管函, 主要内容是公司董事长违规减持,要求其整改反省。

雄韬并不是一家头部企业,但这事却反映了当下资本市场中的一个普遍现象。小储今天就和你说道说道。

01、四次违规减持,与"手抖"无关

事情还要从去年雄韬股份大股东的减持说起。

2022年12月5日,公司发布实控人张华农和一致行动人减持股份的预披露公告,计划自本公告披露之日起 3 个交易日后的 6 个月内以集中竞价、大宗交易方式减持不超过公司股份11,526,447 股(占公司总股本的 3%)。

这本来是一项正常的减持,但后来却变得不正常起来。

2023年1月13日,公司发布一则致歉公告:

张华农先生于2022 年12月27日起至 2023 年1月3日通过深圳证券交易所竞价交易减持公司股份 910,539 股,占公司总股本的 0.23%。具体价格、 金额情况如下:

连续四次,就不能用“手抖”来解释了

由于此前公告中,张华农承诺,如在二级市场减持,减持价格应不低于18.23元这个公告前一日收盘价。“收到投资者反馈后,张华农先生立即暂停了竞价交易的股票减持。”

小储不知道,是哪位投资者这么聪明,发现了张华农的违规减持行为、又是通过何种渠道向公司反馈的。但不管怎样,违规减持行为就这么实实在在发生了。

在这篇致歉公告中,雄韬股份辩称,大股东的减持并没有违反公司在2014年IPO时的承诺。

具体表述如下:

“2014 年12月发布的《首次公开发行股票上市公告书》中关于减持价格的承诺,在当时的大背景下,各股东的本意是以后减持的价格不低于发行价。雄韬股份的发行价是13.16 元,上市后公司有两次每10股送5股,即上市时的1股相当于现在的 2.25 股,张华农先生在2022 年12 月底减持的股票的价格,按减持的股价乘以2.25 倍,即上市时每股的股票现在减持价格约40 元,显然远远高于2014年上市时的发行价 13.16 元。”

看上去,公司认为张华农是被冤枉了。实际情况是这样吗?

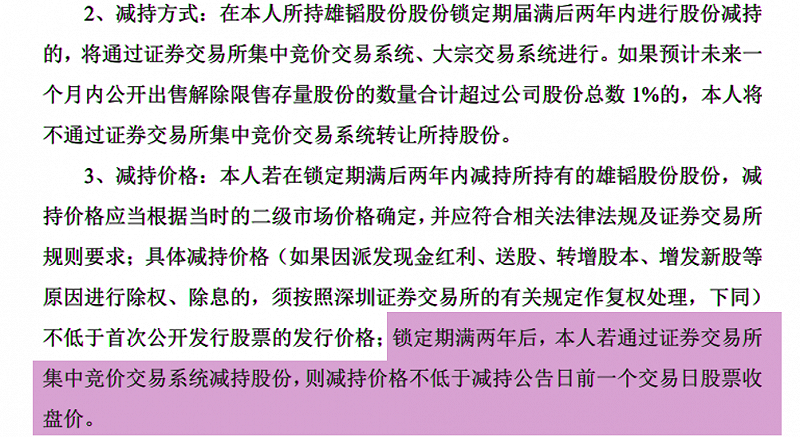

小储翻出了公司在2022年12月5日的减持公告原文。

哦,原来如此!

公司2014年12月3日IPO上市,大股东张华农的锁定时间为36个月。按此计算,也就是2017年12月3日锁定期满,到2019年12月2日,这两年内张华农的减持价格不能低于公司发行价。而2019年12月以后的减持动作,就是“不低于公告日前一交易日股票收盘价”了。

这段文字,小储认为说得挺明白。但大学本科学历、担任多项行业社会职务、作为电池技术专家的张华农董事长却没有看明白。

如果不是热心的“投资者”发现并向公司反馈,张华农董事长可能还一直蒙在鼓里,还会按照自己在2019年12月以前的理解和操作,一路减持下去。

违规减持,是板上钉钉的事,没有什么好说的。致歉公告,没有明确引用减持公告中的承诺条款,在文字上有些“抵赖”的感觉,这是为什么呢?

02、如按违约要求,后果很严重!

深交所没有等到过年,就给公司发来了监管函。

“本所希望你吸取教训,及时整改,杜绝上述问题的再次发生。同时,提醒你:上市公司股东应当按照国家法律、法规、本所《股票上市规则》及相关规定,诚实守信,规范运作,认真、及时地履行信息披露义务。”

监管机构要求的“及时整改”,不知雄韬股份会怎样整改?

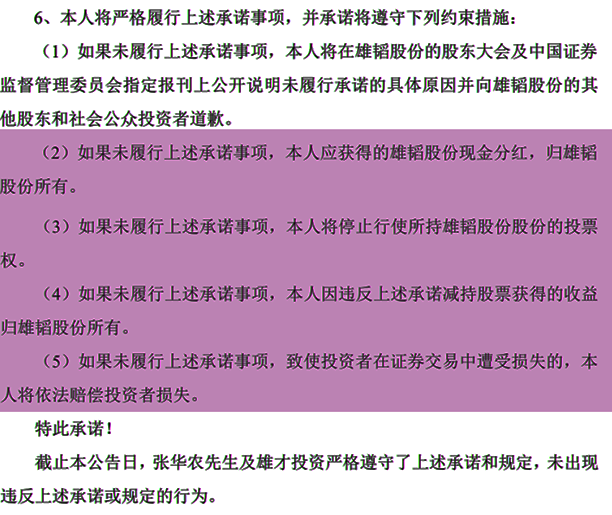

在去年12月5日的减持公告中,针对违背承诺减持,是有明确规定的。

现在看,这则公告,“坑”挖得可是够深的。估计有人在事后认真看完这些条款时,要后悔得一口老血喷出来。通过公告道歉这事,已经完成了。剩下的后面四条,每一条都很严重。

第二条,作为大股东、实控人的张华农,会将“应获得”的现金分红,归为公司所有吗?

wind数据显示,自公司2014年上市以来实现的净利润累计数为4.11亿元,累计派发红利3.42亿元,分红率83.13%。超过80%的净利润用于分红,张华农夫妇合计分得约1.50亿元。

第三条更要命,停止行使投票权,这意味着什么,不言而喻。

第四条,违反承诺减持所获收益,如果按上市发行价计算,这次减持涉及违反承诺部分的总共1600万,其中至少1000多万要交还给公司。

真的会按上述条款进行整改吗?

雄韬股份今年业绩全年扭亏为盈。

12月20日,公司公告,预计2022年实现归母净利润.5 亿元~2.25亿元,实现扣非归母净利润1~1.5 亿元。公告当日公司股价涨停。但到春节前的23个交易日中,仅有7个交易日,当日最高价达到或超过18.23元这条减持红线。神奇的是,在春节前最后一个交易日,雄韬股份恰恰神奇地收盘在18.23元,一分不多一分不少。

03、起家铅酸电池,资质平平

雄韬股份成立于1994年,以铅酸电池业务起步。2003年成立雄韬锂电有限公司,进入锂电行业。公司先后在湖北和越南建设生产基地,同时在海外多地设立销售网点。2017年,公司正式进入氢能源产业,2019年雄韬氢燃料电池电堆产线正式投产。

从公司营收和产品结构看,铅酸蓄电池目前仍为公司贡献主要营收,锂电池业务占比正逐步提升,燃料电池尚未起量。

2022年上半年,公司蓄电池及材料的营收约为11亿,占比64.58%,利润1.27亿,占比52.56%。燃料电池营收为4466万元,利润1605万元,占比分别为2.62%和6.67%。其余为锂离子电池,营收占比33%,利润占比40%。

公司主业所在的铅酸蓄电池行业是一个环保要求极高、严格限制的行业。

早在2011 年,生态环境部就发布《关于加强铅蓄电池及再生铅行业污染防治工作的通知》,对该行业全面加强监管,并在此后不断提高环境准入门槛。时隔2022年,生态环境部印发《关于进一步加强重金属污染防控的意见》,铅蓄电池是防控重金属污染的六大重点行业之一,铅也被列在各重金属污染源的首位。

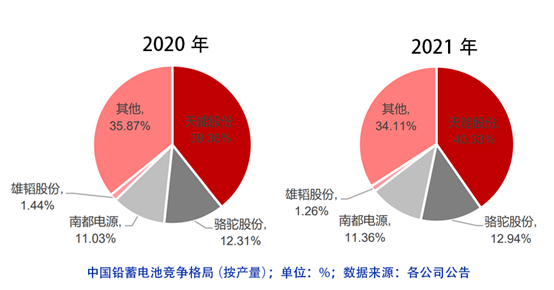

即使在这样一个严监管的传统产业,雄韬股份的业绩也表现平平,即使在为数不多的几家同行中,亦乏善可陈。

2021年,公司主业的市场份额不增反降,下滑了0.18个百分点。

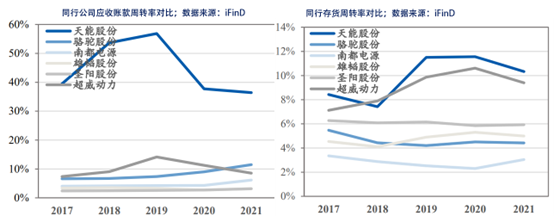

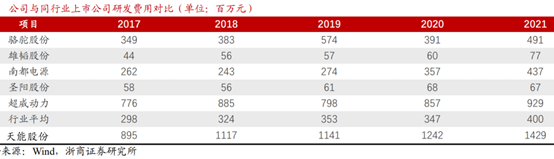

另外,雄韬股份近几年在应收账款周转率、存货周转率、研发投入等重要财务指标上也基本处于下风,特别是在研发费用上,多年来一直在各家同行中基本垫底。

04、转型氢能,雄韬想雄起?

图片来源:雄韬氢雄官网

虽然氢燃料电池业务营收利润占比都不高,但在资本市场上,雄韬股份一直是受热捧的氢能概念股。这主要是得益于公司旗下的雄韬氢雄这家公司,号称“致力于成为全球燃料电池解决方案引领者“,颇有一番雄起气势。

公开资料显示,公司在膜电极、电堆、电池系统均有布局。膜电极方面,与武汉理工大学联合成立武汉理工氢电,据说市占率已经位居全球前五;电堆方面实行金属板、石墨板电堆双步走战略,金属板电堆体积功率密度达到5.4kW/L,与丰田持平,石墨板电堆售价低至999元/kW,低于行业平均水平。

氢能不易,氢能这条路其实很难走,包括央国企也一样交学费。但不管怎样,就像中国最大的煤老板宝丰能源的党彦宝都在积极投身绿氢了,从污染行业向氢能转型的所有行为,都值得鼓励。至于真金白银投入了多少,未来是否能开花结果,还要拭目以待。对于投资者来说也要客观审视,把眼睛擦亮,防止有的公司打着氢能旗号,拉高股价帮大股东套现。后记

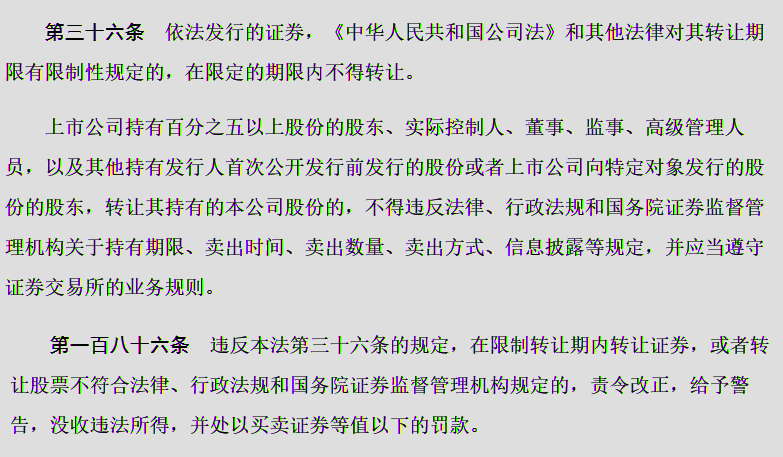

《中华人民共和国证券法》相关条款

尽管监管部门三令五申,但A股上市公司股东违规减持行为屡禁不止。根据《经济参考报》统计,仅2022年11月份就有9家A股公司发布了股东及高管违规减持的致歉公告。

上市公司董监高、持股5%以上股东上市前后都要接受减持合规性培训。但是,违规减持仍然屡禁不止。其中很重要的一个原因,就是与减持的高收益相比,违规成本较低。

截至2022年底,A股已经有5000多家上市公司,开年热点太多,估计这件事过两天市场也就淡忘了。