文 | 野马财经 于婞

编辑丨武丽娟|

荣昌生物(688331.SH/9995.HK)2022年登陆A股科创板后,其“兄弟公司”迈百瑞也开启了A股独立IPO之路。

此前,荣昌生物两年时间分别在港股和科创板上市融资5.9亿美元(约合人民币39.84亿元)和40亿元。在资本市场尝到甜头后,如今迈百瑞又计划募资16亿元。

两家公司的实控人均是由房健民、王威东、林健等10人组成的“一致行动人”。同在医药板块,荣昌生物如今还是迈百瑞的最大客户。

互相扶持之下,“荣昌系”能否在资本市场站住脚跟?迈百瑞的IPO之路稳了吗?

9成收入来自“代工”

迈百瑞成立于2013年,是一家聚焦于生物药领域的CDMO企业。

CDMO(Contract Development and Manufacturing Organization合同研发生产组织),指在医药领域定制研发生产,是一种新型研发生产外包模式。

CDMO行业的诞生,源于医药企业希望将更多的资源专注于本身核心优势领域,而将部分非自身专长的开发及生产环节外包给专业化机构的巨大需求。

不过有行业人士指出,不能单纯将CDMO理解为普通的代工,其过程中所需的体系、技术、生产工艺、环境设备等因素都有严格的标准。

四川天府健康产业研究院首席专家孟立联认为,CDMO模式近年来在国内发展很快。作为医药产业生态圈的一部分,CDMO在整个医药产业链中地位十分重要。地方政府积极鼓励包括研发外包在内的服务、制造外包,有利于充分发挥各方优势,更好地进行资源配置,提高资源效率。

迈百瑞是目前全球少数具备提供抗体偶联药物全链条CDMO服务的公司之一。截至2022年9月末,公司合计拥有9条由不同主流品牌、不同规模设置的蛋白类药物细胞培养生产线。

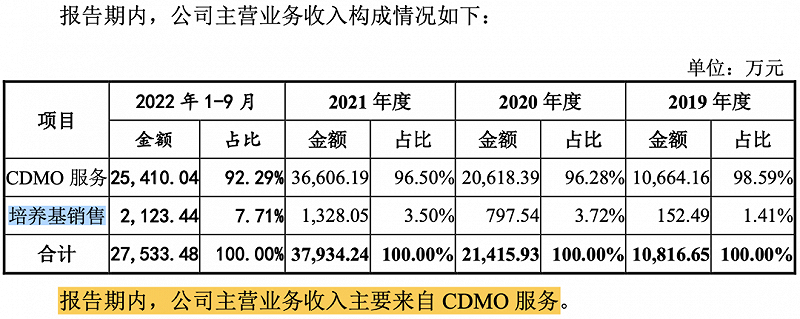

2019年-2021年以及2022年1-9月(下称“报告期”),迈百瑞CDMO服务的营收占比分别是98.59%、96.28%、96.5%、92.29%。此外的收入构成均来自培养基销售。

其客户包括恒瑞医药、翰森制药、正大天晴、复星医药等大型医药企业;还有信达生物(1801.HK)、君实生物(1877.HK)、荣昌生物、康宁杰瑞、天境生物(IMAB.O)、康乃德生物、泽璟制药(688266.SH)等创新生物科技企业等。

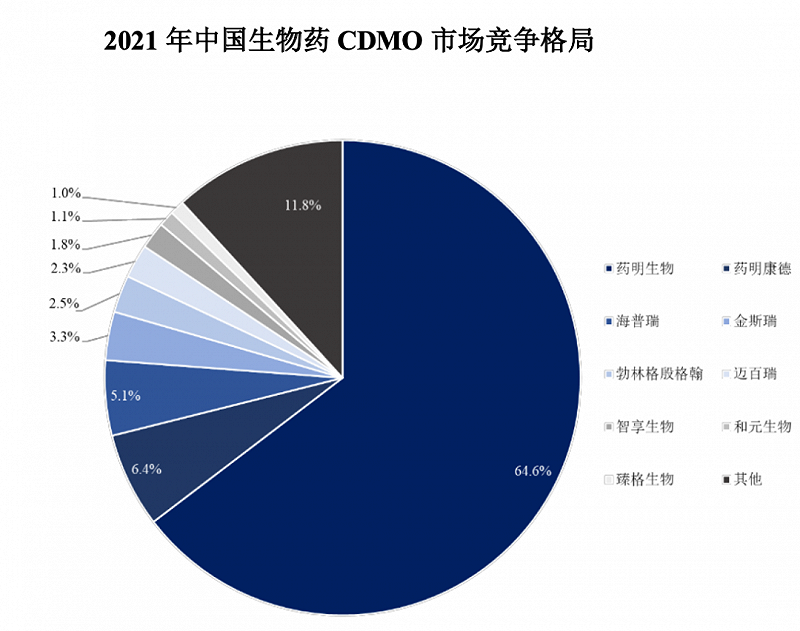

根据“弗若斯特沙利文报告”,药明生物(2269.HK)、药明康德(603259.SH)和海普瑞(002399.SZ)占据2021年中国生物药CDMO市场份额的前三位,占比分别为64.6%、6.4%、5.1%,三家合计市场占有率超71%。

迈百瑞在整个竞争格局中只分得2.3%的市场份额。

来源:迈百瑞《招股书》

而这其中,还离不开“兄弟企业”们的支持。

关联交易支撑IPO?

迈百瑞的实控人有王威东、房健民、林健等10人,他们组了“一致行动人”,合计控制公司32.95%的股份表决权。

这10个人还共同控制了一家上市公司荣昌生物。

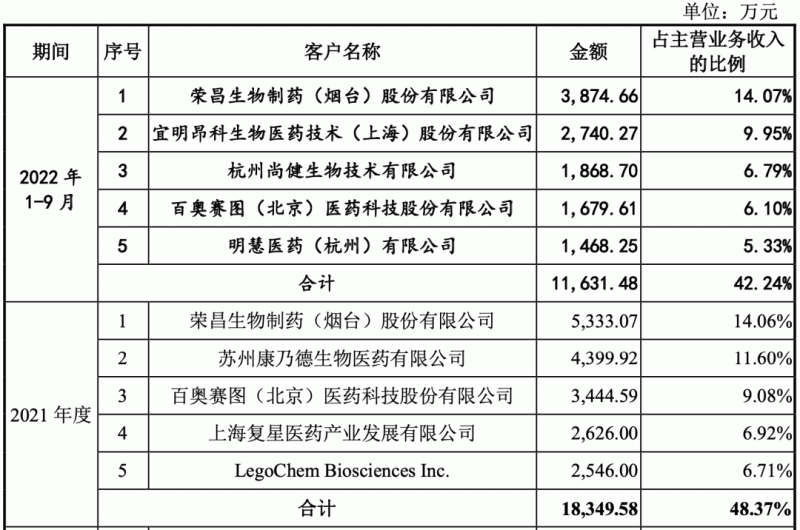

在2021年和2022年1-9月,荣昌生物都是迈百瑞的第一大客户,销售占比14%以上。

来源:迈百瑞《招股书》

除了与上市公司之间的关联交易,时迈药业、翰思生物、和元艾迪斯等迈百瑞的多个关联方公司都为其贡献了收入。

如2019年和2020年,时迈药业分别是迈百瑞的第5和第3大客户,分别贡献5.52%和9.37%的营业收入。

翰思生物是迈百瑞2019年的第3大客户,贡献了8.93%的营业收入。

和元艾迪斯是迈百瑞2020年的第二大客户,贡献了11.55%的营业收入。

值得注意的是,迈百瑞培养基关联方销售占比接近100%,培养基指供给微生物、植物或动物(或组织)生长繁殖的,由不同营养物质组合配制而成的营养基质。

近年来,公司培养基的营收占比也在逐渐上升,报告期内分别是1.41%、3.72%、3.5%、7.71%。

来源:迈百瑞《招股书》

在关联方公司,尤其是“兄弟公司”荣昌生物的销售贡献之下,迈百瑞营收连年上涨。

报告期内,迈百瑞分别实现营业收入1.09亿元、2.17亿元、3.88亿元、2.77亿元,净利润分别为-2.5亿元、-0.04亿元、0.6亿元、0.51亿元。2021年刚刚实现扭亏。

经初步测算,公司预计2022年营业收入约为4.8亿元至5.1亿元,同比增长24%至32%;净利润为1亿元至1.2亿元,同比增长68%至101%。

《招股书》显示,迈百瑞选择第二套上市标准,即“预计市值不低于10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

也就是说,荣昌生物跃升为第一大客户后,迈百瑞才刚刚符合上市条件。

香颂资本董事沈萌指出,关联交易对拟IPO企业的业绩贡献率大,这会是监管机构重点关注的问题,核心是这种关联交易是否造成利益输送或业务不独立,但不代表存在关联交易就不合规,合规风险在于关联交易的定价是否公允、关联交易是否削弱了企业经营的独立性。

IPG中国首席经济学家柏文喜表示,从以上情况来看,可以说是关联交易支撑起了迈百瑞的IPO,这自然也会影响迈百瑞的上市审核,因为过大和过高比例的关联交易除了存在业绩、利益输送嫌疑之外,也涉嫌IPO企业运营的独立性和业绩的真实性,同时也让公司的可持续发展能力存在较大风险。

而除了关联交易外,迈百瑞还与荣昌制药、荣昌生物存在1.2亿元转贷及2.06亿元协助转贷情况,与荣昌制药存在大额资金拆入情况。《招股书》还显示,公司与荣昌生物、荣昌制药存在资金归集、转贷、无真实交易背景的票据拆借、资金拆借等财务内控不规范的情形以取得营运资金支持自身日常的研发及经营活动;同时,发行人多个银行账户显示存在资金归集的情形。

这一系列的财务不规范行为引发了深交所的问询,不过,迈百瑞否认了与关联公司存在利益输送。

“10人团” 3年造系

刚扭亏就要上市,“10人团”对资本的渴望昭然若揭。这在其多年的资本运作上也能看出一二。

“10人团”的成员包括王威东、房健民、林健、王荔强、王旭东、邓勇、熊晓滨、温庆凯、杨敏华、魏建良。其中王威东与王旭东系兄弟关系、邓勇系王威东与王旭东之姐妹王秀萍的配偶。

早在2020年11月,10人共同控制的荣昌生物就登陆了港交所,吸引了由19家投资机构组成的超豪华基石阵容,其中包括富达国际、贝莱德、奥博资本、高瓴资本、礼来亚洲基金、清池资本、Cormorant、中信产业基金、经纬中国、中国生物制药、易方达资管等,是港交所IPO企业中基石投资者最多的新股之一。而募资5.9亿美元,也创造了2020年全球生物技术IPO募资最高纪录。

尝到甜头后,“10人团”开启了频繁的资本运作。2022年3月,荣昌生物又登陆科创板,完成了“A+H”两地上市。

迈百瑞曾是荣昌生物的控股子公司,2013年由同济生物、同益生物、荣昌生物和烟台业达共同出资设立,其中荣昌生物出资7350万元,占注册资本的49%。

截至2018年12月31日,迈百瑞完成了两次增资、一次减资与三次股权转让,一番操作之后,荣昌生物退出,荣昌制药接任第一大股东位置,持股比例45.94%。

荣昌制药是一家综合性制药企业,集研发、生产、销售为一体,横跨现代中药、生物制药、生物药物研发及生产代工三大领域。由“10人团”中的王威东担任董事长,王荔强担任董事、总经理,房健民及其配偶陶鲁群、温庆凯、杨敏华、王旭东担任董事。

2020年7月,迈百瑞第四次增资,荣昌制药股权被稀释至35.1%。

同年,荣昌制药分立烟台荣瑞,即分立后荣昌制药继续存续,同时设立新公司烟台荣瑞。荣昌制药持有迈百瑞的35.1%股权转为由烟台荣瑞持有。

至此,迈百瑞第一大股东的位置又传递给烟台荣瑞。

2021年12月,迈百瑞吸收合并烟台荣瑞,合并后烟台荣瑞股东成为迈百瑞的直接股东,烟台荣瑞作为被合并方暨非存续方,合并后予以注销。

截至IPO前,迈百瑞的实控人便成为现在的王威东、房健民、林健等“10人团”。

值得注意的是,现任公司董事长房健民、董事王威东、董事温庆凯均在荣昌生物领薪。从荣昌生物此前的《招股书》来看,2020 年房健民、王威东、温庆凯的薪资分别为560.03万元、150万元、120.56万元,合计830.59万元。三人从上市公司领工资,又为迈百瑞节省了近千万的开支。

不过沈萌认为,董事可以互相兼任,但是不能利用兼任形成不独立或利益输送。也没有规定董事会成员必须要在公司领薪,除了独立董事外也没有规定董事薪资待遇的限制。

迈百瑞颇受资本青睐,2019和2020年间,收获约10亿元外部融资,其中深创投、德同资本、招商证券、阳光保险、中晟汇银投资等都在投资阵容之列。

如今随着迈百瑞上市进程的推进,“荣昌系”的轮廓已经浮现。“10人团”与他们的医药产业,将会带来怎样的一出资本大戏?欢迎评论区留言讨论。