文 | 野马财经 刘钦文

编辑丨武丽娟

投资上讲求,“不要将所有的鸡蛋放在同一个篮子里。”这是为了能够尽最大可能的规避风险。

投资中可以选择的篮子也很多,例如定期存款、国家债券、货币基金、银行理财、股票基金、期货交易等。新湖期货股份有限公司(下称“新湖期货”)便靠着帮人做资产管理、风险管理和期货经纪等业务年入达77亿元,现在正在冲刺主板。

位居行业中列,年入77亿

最初的期货交易是从现货远期交易发展而来,即双方口头承诺在某一时间交收一定数量的商品,后来口头承诺逐渐被买卖契约代替。

发展至今,期货品种涉及能源、金融、农产品、金属等,因为无法个人直接买卖,市场需求下,期货公司由此诞生。2022年上半年,新湖期货成交量较高的商品便包括原油、燃料油、白银、黄金、石油沥青、聚氯乙烯、铝、镍、螺纹钢、白砂糖等。

基于金融安全和保护投资者利益的考虑,期货业务也不是谁都能做,我国关于设立期货公司的审核批准一向严格,只有拥有《经营期货业务许可证》的公司才能进行期货经纪业务。根据证监会《全国期货公司名录》,截至2022年6月末,我国期货公司共150家,该牌照目前已暂停发放。

“当前期货这一衍生品在普通投资者中的存在感不高,主要集中于机构专业投资者进行风险对冲与套期保值。较高的行业专业知识壁垒,决定了机构市场长期主导的地位。”北京看懂经济研究院研究员郭宇轩表示。

150家期货公司中,新湖期货的排名正在不断上升。根据证监会期货公司分类评级结果,2019 年至2022年,新湖期货的期货业务收入指标分别位列行业第45位、第44位、第44位和第31位,净利润指标分别位列行业第55位、第52位、第33位和第22位。

目前A股已上市的期货公司仅4家,分别为瑞达期货(002961.SZ)、南华期货(603093.SH)、永安期货(600927.SH)和弘业期货(001236.SZ、3678.HK)。也就是说,IPO顺利的话,新湖期货将成为A股的第五家上市期货公司。

拥有牌照才能开展的期货经纪业务,就是期货公司接受客户委托,按照客户指令,代理客户买卖期货合约、办理结算和交割手续,且交易结果由客户承担。客户获得差价收入,期货公司则获得经纪业务带来的手续费收入,和经纪业务客户保证金带来的利息收入。这也是新湖期货的主要营收来源。

新湖期货2019年-2021年分别实现营收58.48亿元、73.64亿元及77.6亿元,净利润2429.23万元、7708.03万元和1.66亿元。其中手续费收入和利息净收入合计占营收的比例分别为64%、64%和66%。

图源:《招股书》

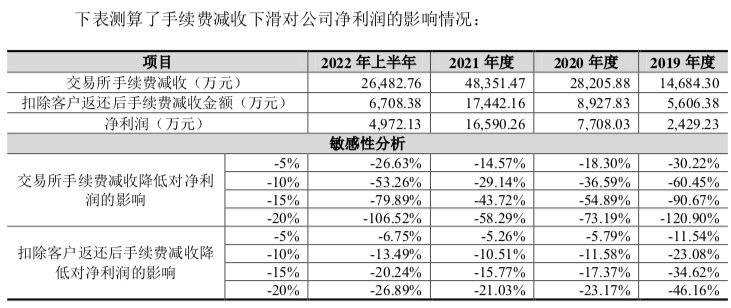

实际上,新湖期货的手续费中还有相当一部分来自于交易所减收。手续费减收是各期货交易所根据各个期货公司收取的手续费情况进行适当的减收。受减收政策影响,减收品种及减收比例上均具有波动性。2019年-2021年、2022年上半年交易所对新湖期货手续费减收1.47亿元、2.82亿元、4.84亿元和2.65亿元。

图源:《招股书》

按照测算,若交易所手续费减收降低20%,对净利润的影响达到120.9%、73.19%、58.29%和106.52%。

因亏损42%被告上法庭,新湖期货冤不冤?

都说股市是万千投资者的修罗场,穷富就在一线间。实际上,期货由于实行保证金制、追加保证金制和到期强行平仓的限制,比之股市,风险及收益只高不低。期货可以使你一夜暴富,也可能使你顷刻间赔光。

“公司管理的资产管理计划不存在保本或最低收益承诺,不存在约定业绩报酬的情况下分担损失的情况。”新湖期货表示。

2019年-2021年,新湖期货分别设立了6只、12只、6只资产管理计划,受托管理资产规模合计15.54亿元、19.73亿元、15.46亿元。母公司实现资产管理费收入331万元、662万元、971.8万元。

虽已事先承诺不保本,但新湖期货仍因为亏损过高被客户告上法庭。

2016年6月,浙江万孚投资集团有限公司(简称“浙江万孚”)与新湖期货、招商银行上海分行共同签署了《新湖期货荣华15号资产管理计划资产管理合同》,浙江万孚以2亿元资金认购2亿份份额。

资管计划到期后,经清算,浙江万孚仅取得剩余款项1.16亿元,本金亏损 8440万元,亏损率高达42.2%。

浙江万孚认为新湖期货没有尽到金融消费者适当性审查义务,没有履行在信息披露、报告、通知及忠实执行投资策略的职责和义务,投资策略、风险控制体系及内部监督安排形同虚设,最终造成其巨大资金损失。

因此2020年5月,浙江万孚提起仲裁,要求新湖期货赔偿资金损失8440万元及相应利息;律师费、仲裁费等。

但根据上海国际经济贸易仲裁委员会裁决书,认为浙江万孚主张新湖期货违反适当性义务构成违约,缺乏相应的事实依据。因此不予支持。

还有2021年,网上曾出现一封针对新湖瑞丰的举报信。举报信中声称,宁波中昊油脂有限公司、福建聚航投资发展有限公司、福清市元成贸易有限公司等多家单位,曾陆续在新湖瑞丰开户,进行期货、期权交易。但新湖期货虚构交易,不断侵吞账户内资产,最终造成受害单位将近1.1亿的巨额财产被非法侵吞。

对此举报信,新湖期货对《期货日报》表示,“上述投资者因从事场外衍生品交易产生亏损,且不愿意自行承担交易结果,试图通过发布不实文章及其他方式向公司施压,希望公司承担其自主交易、投资决策错误产生的亏损。”

这也得到了证监会的问询,要求说明举报事项是否属实,发行人及新湖瑞丰的董事、监事、高级管理人员是否存在骗取客户财产等违法违规行为;相关客户是否已提起诉讼或仲裁。

新湖期货在更新的《招股书》中表示,公司未发现有违规行为。新湖瑞丰与争议客户约定的争议解决方式为提交中国国际经济贸易仲裁委员会进行仲裁,截至目前,前述争议客户尚未就上述投诉内容提请仲裁。

“期货市场本就有很大的风险性,是一个专业性很强的市场,公司并非期货投资专业机构,在期货市场上‘吃亏’是很正常的现象。期货市场对于实业企业的功能主要就是在于对冲现货市场上价格波动的风险,但在这一过程中,也要慎重,注意风险。公司如果是想要纯粹通过在期货市场上投资而获利,这是不鼓励的。”财经评论员张雪峰表示。

不过,2019年新湖期货曾被上海证券交易所给予纪律处分。《处罚决定书》显示,新湖期货未按规定对客户程序交易进行管理和报备,导致多个客户账户未经报备即进行程序交易,且经上交所多次督促后仍未有效整改,情节严重;未按规定开展客户交易行为管理及前端控制;未依规履行客户适当性管理职责,分级权限管理存在较大漏洞、客户资料存在不同程度的缺失等。

最终上交所对新湖期货予以暂停股票期权经纪业务(限于新增客户)相关交易权限3个月的纪律处分。

高管及家属买自家期货产品,有涨有跌

新湖期货的背后,是一位资本市场大佬——黄伟。《招股书》显示,黄伟合计控制新湖期货91.67%的表决权,为公司的实际控制人。

黄伟1959年出生于温州。上世纪80年代后期下海经商。据《21世纪经济报道》,黄伟的第一桶金来自“眼镜”:黄伟用卖眼镜赚的2万元,买了800多本股票认购证。1992年,认购证一度在黑市上炒到了上万元一本,800多本股票认购证为黄伟换来了800多万原始积累。随后又在“327国债事件”作为胜利方而一举成名。

1994年底,黄伟成立了新湖集团和新湖房产,进入房地产业。1996年,温州市本地官员邹丽华辞职下海到新湖集团任职。2000年,另一位温州本地官员叶正猛也辞职下海加入了新湖集团。邹丽华、叶正猛二人也被外界视为黄伟的左膀右臂。

2000年,新湖集团和其控股子公司宁波嘉源实业发展有限公司,以1.75元/股的价格,获得绍兴百大(600840.SH)29%股权,成为实际控制人,随后企业改名为新湖创业。

之后黄伟又入主了哈高科(600095.SH)、新湖中宝(600208.SH)。财富值自然也水涨船高。2016年黄伟、李萍夫妇以290亿财富值进入胡润百富榜,排名第57位。

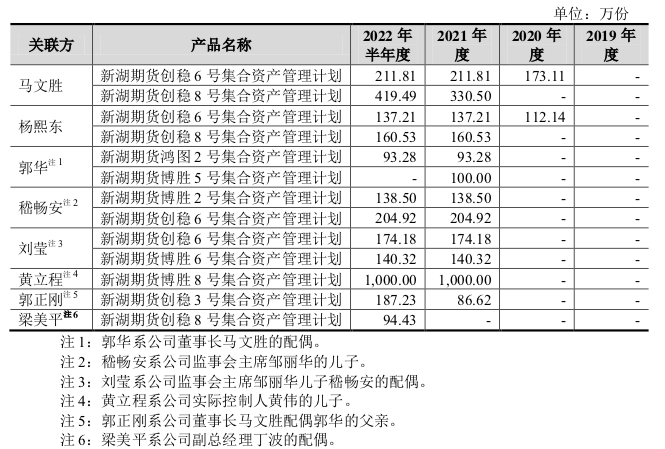

邹丽华也出现在了如今的新湖期货高管名单中,担任监事会主席,间接持有2.82%股份。此外,邹丽华的儿子、儿媳,黄伟的儿子,董事长马文胜等人还参与了新湖期货资产管理计划。

图源:《招股书》

其中黄伟儿子黄立程持有新湖期货博胜8号资产管理计划份额1000万份,该管理计划成立于2021年10月18日,初始委托资金为1200万元,也就是说黄立程一人便占据了83%的份额。wind显示,成立以来,博胜8号下跌14%。以此计算,黄立程已亏损140万元。

相较之下,董事长马文胜、总经理杨熙东、邹丽华儿子嵇畅安、儿媳刘莹持有的新湖期货创稳6号,成立于2020年3月11日,成立至今,上涨46.47%。马文胜、杨熙东购买的新湖期货创稳8号成立至今则上涨了11.34%。

此外,新湖期货还与黄伟实际控制的湘财证券存在关联交易。湘财证券在新湖期货开设期货账户,2020年、2021年、2022年上半年,权益分别为5042万元、1487万元和5576万元。

湘财证券还利用期货账户从事期货IB业务(机构或者个人接受期货经纪商的委托,介绍客户给期货经纪商并收取一定佣金的业务模式),具体包括协助办理开户、合同变更及销户手续,提供期货行情信息、交易设施等服务。新湖期货向湘财证券支付相应经纪服务费,2019年-2022年上半年,分别为65.89万元、79.82万元、99.23万元和46.54万元。

由于湘财证券与新湖期货在资产管理、股票期权经纪业务方面具有一定的相似性。因此证监会也要求说明,是否共享销售渠道、相同客户等,对新湖期货独立性的影响等。

“湘财证券为公司提供的期货IB业务属于正常商业行为,服务费率处于市场上证券公司提供期货IB业务的费率区间内,整体金额较小,不会对发行人财务状况及经营成果产生重大影响,不存在利益输送情形。”新湖期货表示。

期货作为风险较高的投资产品,一直有着较高的准入门槛,你买过期货吗?买的什么品种?欢迎下方留言讨论。