文|深眸财经 张离

屈臣氏的2024年,开了一个不好的头。

天眼查App显示,日前,上海屈臣氏日用品有限公司因擅自配制化妆品,违反《化妆品监督管理条例》,被浦东新区市场监督管理局罚款15.3万余元,并没收包装材料。

农历年底了,零售、商超各家清货手段千奇百样,但是像屈臣氏这样清到被罚的,也是少见。原本是“会员免费领”的好事情,却弄巧成拙,触犯法规红线。

实际上,在“讨好”消费者的过程中,屈臣氏的确做了很多个性化服务的尝试,包括力推的“O+O”战略,也是想要从线上、线下全方位拥抱年轻人。

但此次被罚事件,则再次暴露了屈臣氏转型过程中的捉襟见肘、南辕北辙。

01 销售额下降,急于求变

根据屈臣氏母公司长江和记实业最新财报显示,2023年上半年,屈臣氏中国区营收88.84亿港元(约合人民币82.02亿元),录得EBITDA息税折旧摊销前利润7.51亿港元(约合人民币6.93亿元)。

乍一看,这份成绩单表现似乎还不错,但仔细对比个中数据,不难发现屈臣氏中国业务的窘境。

财报显示,屈臣氏中国2023年上半年销售额同比下降8%,为近三年最低。EBITDA虽较去年有两位数增长,但与2021年上半年相比则几近“腰斩”。与此同时,屈臣氏中国店铺数量持续缩减,截至2023年6月30日,屈臣氏中国有3780家店,同比减少7%。

图源:仪美尚

作为一个全球坐拥16000余家门店、1.51亿会员的美妆零售巨无霸,屈臣氏在中国市场的复苏之路,走得极为缓慢。

据公开数据显示,自2014年起,国内电商、海淘崛起,屈臣氏中国单店平均年销售额就一直处于下滑态势,2014年其单店平均年销售额为856万元,到了2022年,叠加疫情影响,该数据直接腰斩至401万元。

如果只看上半年数据,2023年上半年屈臣氏中国单店销售额217万,依旧低于2022年,仍处在下滑通道。

意识到问题的屈臣氏急于求变。

先是升级门店服务,包括试台、妆容设计、皮肤测试、健康美丽课堂等,还给商圈、高校等消费场景分别设置不同服务。

最主要是还是围绕O+O平台策略,也就是线上线下融合,两个方向获客、运营私域,包括增加小程序、社群、试物所、门店、BA企微等一系列触达客户的渠道。

可以看到,屈臣氏中国大部分改变都是围绕“渠道”层面进行,尤其是线上这块。

并不是思路不对,只是在网购已经成为主要消费购物方式的互联网时代,美妆零售赛道竞争的关键,并不在于线上铺多少渠道,是否小程序、抖音、社群全覆盖,而是有足够打动消费者的产品和价格,包括爆款和品牌。

虽然屈臣氏中国也进行了选品升级,但实际上去门店逛逛,就可以看到货架上排列的,大都仍是较为常见的国际大牌、老牌国货品牌、日化品牌以及自营或合作品牌,年轻一代更为关注的新锐品牌却少有踪影,而这些生命周期不长的新锐美妆品牌,却是新时代的流量密码所在。

屈臣氏就像是一个急于学会网上冲浪的人,无法在短时间内培养出“网感”。

02 转型升级,收效甚微

屈臣氏为了跟上时代,也做了诸多改变,但始终反响平平。

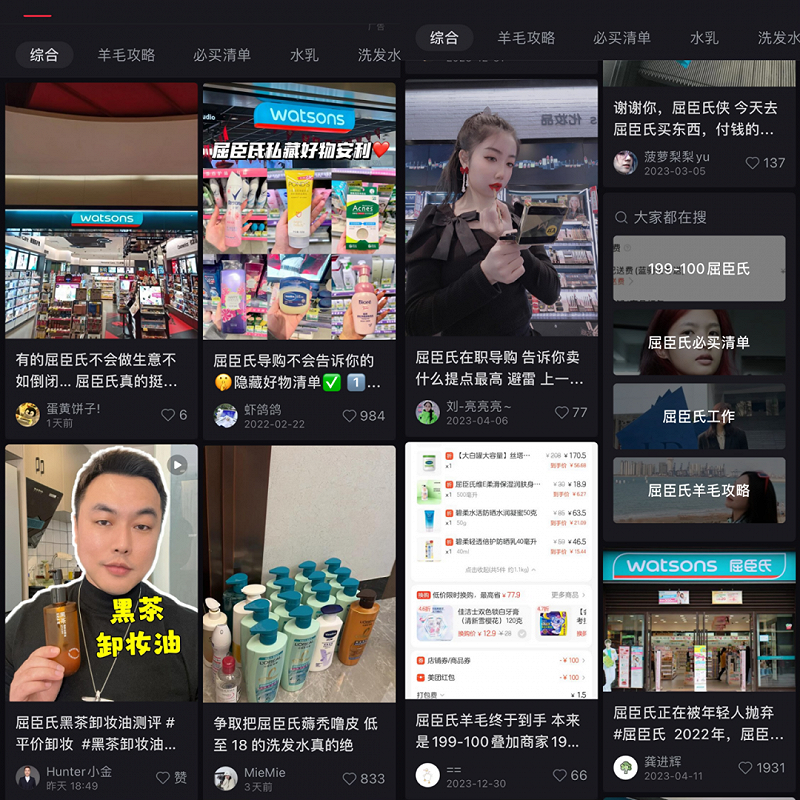

在社交媒体平台上,有关屈臣氏的讨论话题,最多的关键词是薅羊毛、顾客稀少、导购比顾客多等。

图源:小红书

究其原因,或许在于其变革转型,更多流于形式表面,并未触及美妆零售价值核心,也未触动屈臣氏固有的经营模式、销售体系等。

就拿消费者诟病良多的“贴身”式导购服务来说,屈臣氏改变的方式不仅没有减少导购BA资源的投入,反而更加大力投入对导购BA的培养。据悉,屈臣氏在总部培训中心每年安排超过3000名BA接受护肤、化妆、产品等多方面培训,更引入五星级酒店、航空业界的培训老师授课。

然而这些服务,真的是消费者需要的吗?

回归实际线下消费场景,像调色师、KK、话梅等美妆集合店,之所以能够吸引大量年轻消费者打卡、购物,并不在于有多少导购提供多少贴心服务,而是在于产品、SKU、品牌、价格这些关键因素。

况且,消费者逛美妆零售店,更习惯于提前做好相关功课,也更偏向于有距离感的购物方式。

屈臣氏门店服务变革治标不治本的另一个体现在于,为了迎合线上转型,过去是导购疯狂推销产品,如今是导购疯狂要求添加企业微信。

前不久,就有消费者在小红书吐槽,进入屈臣氏想买两瓶水,导购却要求其先注册会员并添加导购企业微信后方可付款。

屈臣氏简单粗暴、急于求成的线上转型,让其在落地执行过程中,风波不断,甚至给消费者留下了“玩不起”的印象。

此前因为线上直播引流活动,消费者在线上平台下单却无法在线下渠道核销,线下门店店员推卸责任的同时,线上平台的主播也因此事辱骂、拉黑消费者,由此登上热搜。

该事件背后所暴露的,一是屈臣氏对直播电商玩法的生疏,二是说明了,屈臣氏实际经营模式里面,线上、线下并未完全打通,O+O平台策略距离落到实处还有不少距离。

屈臣氏“强制”转型的焦虑,也并非不能够理解。

一方面是屈臣氏内部业绩下滑风险和品牌危机,黑猫投诉上有关屈臣氏官方旗舰店或小程序错发、漏发、不发,退货慢、难,售假、售临期产品,虚假宣传等投诉约有12009余条。

图源:黑猫投诉

另一方面是新式美妆集合店的崛起给到屈臣氏外部竞争经营压力。

比如去年赴港IPO的KK集团,成立于2015年,其营收增速迅猛。根据最新招股书数据显示,截至2023年3月31日止三个月,KK集团的营收从2022年同期的9.78亿元增长47.85%至14.46亿元,业绩增速令处于下滑通道的屈臣氏望尘莫及。

甚至曾经被贴上10元店标签的名创优品,也凭借旗下的WOW COLOR切入美妆集合赛道,货架上整齐排列新锐国货彩妆品牌。至于话梅,则更是拥有LAMER、香奈儿、SKII、HR等常见进口高端品牌撑腰。

显然,这些品牌,都比屈臣氏货架上的百雀羚、自然堂更吸引年轻消费者。

这些短板,屈臣氏或许并非没有察觉,只是尾大不掉,想要彻底改变,还需要更大的决心。

03 能否摆脱品牌老化宿命论?

事实上,传统美妆零售困局并非屈臣氏一家独有。坚持走高奢路线的丝芙兰,近年来境况也略显狼狈。

丝芙兰背靠LVMH集团,坐拥娇兰、纪梵希等多个高端品牌,但财报数据显示,其2022年实际经常性营业利润只有7.88亿欧元,远远低于疫情前13.95亿欧元的水平。

屈臣氏相比丝芙兰,更尴尬的点在于其定位的核心客群圈层,既够不上高端,又下不去地面。

想要突破现有局面,屈臣氏需要思考的是品牌层面问题。

一个是屈臣氏与美妆品牌的合作策略。

对于美妆零售店而言,货架上展示的美妆品牌,就是与消费者沟通的桥梁,是向消费者传达信息的关键载体。

因此,在品牌合作方面,对于新锐美妆品牌,或许可以考虑降低合作门槛,在品牌市场地位、入驻保证金、保底销售额、分成和回款账期上做出让步,而不是一味按照此前的高标准来要求资金短缺的新锐品牌,使得年轻人青睐的新锐品牌敬屈臣氏而远之。

不过,这或许会牵动屈臣氏更深层的利益和老品牌之间的合作模式,相比提升门店服务,品牌合作模式的改变显然更加伤筋动骨。但是市场风向已变,年轻一代高度认可新锐品牌,勇于尝试新鲜的种草文化已经改变美妆消费习惯。想要拥抱年轻人,屈臣氏的改变就不能仅仅停留在增加线上触客渠道。

另一个是屈臣氏品牌本身。

原本消费品牌都有自身发展周期,品牌老化也并非屈臣氏一家所面临的难题,实际上所有品牌都担心自己在年轻人心目中逐渐老去,品牌老化也成了各消费品牌头上的“紧箍咒”,与“品牌老化”画上等号意味着慢性死亡。

单论屈臣氏这个品牌而言,本身有着较高的知名度,但就是缺少购买转化,或许问题仍在于品牌与消费者之间的情感连接存在错位。

市场上有关品牌老化的解决方案层出不穷,但真正能够做到落实彻底变革的少之又少。

这方面,其实市场也存在不少成功案例可参考,典型参考借鉴对象就是李宁、安踏,二者都对品牌文化、故事进行了全面的升级、重新定位,一个推出“中国李宁”新定位,一个通过收购年轻品牌打开第二春。

相较于将资金、资源持续投入在门店服务升级,私域流量开拓等层面,屈臣氏未来更重要的,是在资本市场、消费市场的品牌形象,也需要来一个“大反转”。