文|新消费财研社

对于啤酒行业而言,2023年是“存量博弈”的一年,产品结构也在持续优化。从整体看,多数啤酒上市公司在竞争中保持了增长态势。

但与此同时,去年啤酒行业也犹如坐上了“过山车”。从上半年产销量大增,到下半年的突然“大落”,最终以全年啤酒产量增速回落至0.3%收尾。

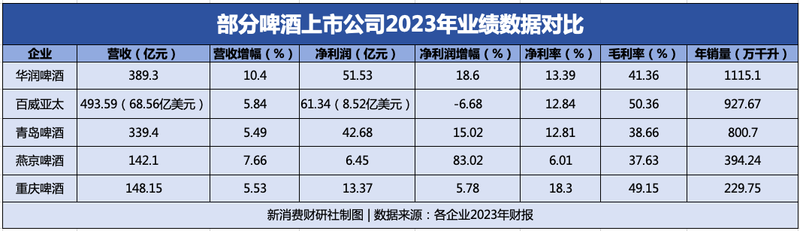

从2023年业绩来看,行业TOP5华润啤酒、百威亚太、青岛啤酒、燕京啤酒以及重庆啤酒均实现营收增长。除了百威亚太之外,另外四家中国啤酒巨头也实现了净利润增长。

不过,对比财报中几个重要维度不难发现,啤酒巨头们去年业绩增速存在差距。其中,华润啤酒是唯一一家营收增幅超过10%的企业,而青岛啤酒营收增幅仅5.49%,在5家啤酒企业中增速最慢。

值得关注的是,2023年啤酒“高端化”战意仍浓,且高端化的增长确定性更强。2024年,在啤酒“高端化运动”中哪些企业能突出重围,值得持续关注。

啤酒TOP5业绩集体“降速”,华润啤酒七大维度对比完胜青岛啤酒

一直以来,国内啤酒市场集中度较高。

有行业统计显示,华润啤酒、青岛啤酒、百威亚太、燕京啤酒和重庆啤酒在2022年的市场占比分别为31.9%、22.9%、19.5%、10.3%和7.4%,总和CR5达到92%。中国酒业协会秘书长兼啤酒分会理事长何勇曾在公开场合表示,2023年上半年上述5家企业销售收入占全国的近80%。

因此,这5家企业的业绩走向和业务布局,能够在一定程度上反映出啤酒行业整体的发展情况。新消费财研社将从营收、净利、毛利数据以及重要维度增速情况进行盘点解读。

首先,2023年上述5家啤酒巨头整体实现增长,但“降速”趋势明显。营收增速在10.4%-5.49之间;净利润增速差距较大,燕京啤酒净利润增速最高,达到83.02%,但净利润规模最小。

其中,百威亚太因去年四季度亚太地区几个重要市场销量受挫,成为上表中唯一一家净利润增速下滑的企业。2023年该公司实现收入68.6亿美元(约合人民币493.59亿元),同比增长5.84(内生增长11.1%),净利润8.52亿美元(约合人民币61.34亿元),同比下降6.7%。

事实上,百威亚太的增长很大程度上是靠中国市场“撑场”,在中国市场的收入同比增长了12.8%。

从本土啤酒企业业绩来看,华润啤酒和青岛啤酒仍占据第一、第二名的主导地位。华润啤酒的营收和净利润增速均超过青岛啤酒,其中营收增速几乎比青岛啤酒高出一半。

华润啤酒2023年营业收入达到389.3亿元,同比增长10.4%;净利润51.53亿元,同比增长18.6%。在一众港股啤酒股中,华润啤酒营收位居第二。

青岛啤酒营业收入达到339.4亿元,同比增长5.49%;净利润42.68亿元,同比增长15.02%。虽然23年青岛啤酒的营收和净利润仍在增长,但是相比于前两年同期而言增速均有所放缓,且连续两年增速下滑。

财报显示,2022年青岛啤酒营收同比增长6.65%,净利润增长17.59%;2021年青岛啤酒营收同比增长8.67%,净利润同比增长43.34%。

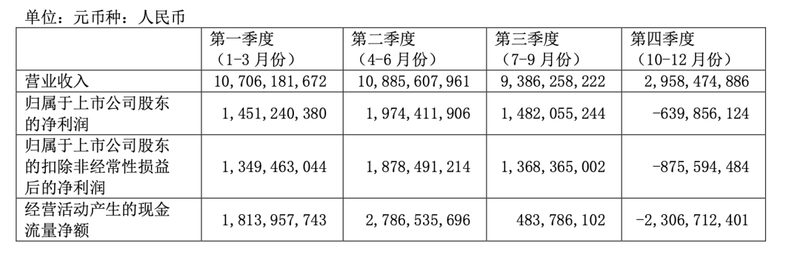

青岛啤酒去年全年业绩增速放缓,主要是受2023年第四季度业绩下滑的影响。去年四季度,青岛啤酒营收29.58亿元,同比下降3.37%;单季度净利润为-8.76亿元,同比下降34.53%。

此外,由于发生了“小便门”舆情事件,青岛啤酒四季度的销量也受到一定影响。海通证券指出,2023年四季度由于旺季销售的基数压力、供给侧的主动调整以及四季度舆论事件扰动影响导致销量承压,青岛啤酒下半年销量同比下降11.0%。

从上述5家啤酒企业的利润率来看,百威亚太、重庆啤酒的净利率和毛利率处于较高水平。其中,百威亚太毛利率超过50%,而重庆啤酒的净利率和毛利率分别达到18.3%和49.15%。

啤酒销量增长进入“小个位数时代”,低端销量下滑高端化势头延续

中国酒业协会统计数据显示,2023年全国啤酒行业实现销售收入为1863亿元,利润总额260亿元,分别同比增长8.6%和15.1%。

而上述五家酒企约占中国92%的啤酒市场,但去年啤酒企业整体销量增长幅度却不高。

2023年,华润啤酒的啤酒业务销量1115.1万千升,同比增长仅0.5%。华润啤酒董事会主席侯孝海并不满意啤酒业务销量的增速,他在业绩说明会上强调:“啤酒业务销量只有0.5%的增幅,相对较小。虽然有前年的高基数,但是整体量的增长速度跟预期相比还有一定差距。”

而青岛啤酒主品牌2023年销量约456万千升,同比增长2.7%;重庆啤酒2023年实现啤酒销量300万千升,同比增长4.93%;而百威亚太去年第四季度销量下降了3.1%。

对比三年数据可以看出,中国啤酒企业销量增长似乎已陷入瓶颈期。2021年,华润啤酒、青岛啤酒、重庆啤酒销量同比增长分别为-0.4%、11.6%、15.10%;2022年三家啤酒企业销量同比增长分别为0.4%、2.6%、2.41%。

在销量增长瓶颈下,高端化被啤酒企业视为提升业绩的“救命稻草”。2023年,各家啤酒企业也在不遗余力的推进高端化产品建设。

侯孝海在业绩会上表示,尽管啤酒行业出现了消费总量收缩和消费分化等趋势,部分消费者变得更加理性,转而追求性价比,但行业高端化趋势并未被市场变化打断。

据华润啤酒2023年财报,次高档及以上啤酒销量约250万千升,较去年上升18.9%。其中,高端化产品喜力的增长最为明显。财报显示,喜力品牌啤酒销量达60万千升的目标,同比录得接近60.0%增长,达到了华润啤酒与喜力合作的第一个五年计划。目前,中国已成长为喜力全球第二大市场。

百威亚太也在财报中表示,在中国渠道复苏及持续高端化的支持下,公司高端及超高端产品收入均达到双位数增长,带动2023全年营收和获利均取得双位数增长,除息税折旧摊销前盈利率亦有所提升。

业绩会上,百威亚太首席执行官兼董事会联席主席杨克表示,中国啤酒市场中低端销量有所下滑,但高端和超高端啤酒市场增长依然“非常好”。面向2024年,百威亚太表示将延续高端化战略,继续追求高质量增长。

而燕京啤酒营收六成以上来自中高档啤酒产品,2023年中高档产品实现营业收入86.79亿元,普通产品营业收入44.2亿元,占总营收比例分别为66.26%和33.74%。其中,中高档产品占比由上年同期的62.86%提升3.4个百分点。

青岛啤酒也在努力推进高端化建设,推出青岛啤酒1升精品原浆、1升水晶纯生高端生鲜产品,以及一世传奇、百年之旅、琥珀拉格、奥古特等高端产品。23年中高端以上产品实现销量324万千升,同比增长10.5%,高端以上产品的销量增速明显跑赢整体及主品牌的增长。

重庆啤酒同样展现了高端化增长态势。重庆啤酒拥有包括嘉士伯、乐堡、1664、格林堡和乌苏等高端啤酒品牌。其中,高档、主流、经济价格带产品销量分别为144万千升、146万千升、10万千升,分别同比增加3.98%、5.97%、3.80%。

为进一步争夺高端啤酒市场,各家酒企还不断在产能和产品种类方面发力。

2023年1月,华润啤酒新建产能40万千升啤酒工厂项目于厦门正式开工,工厂主要负责公司旗下高端产品“喜力”的生产。

2023年3月,青岛啤酒年产100万千升高端特色啤酒生产基地在崂山开工。此外,年产25万吨高端麦芽原料基地、年产100万千升纯生啤酒生产基地项目也相继在青岛启动。

重庆啤酒总裁李志刚在业绩说明会上表示,“过去几年不容易,有各种外部因素影响,拉长时间线来看,啤酒在量上并没有回到2019年之前,但是各啤酒企业收入、盈利提升很多,说明高端化、高质量发展是行业当中的趋势,未来中长期还有很长一段路。”