文|马上赢情报站

一年之始,调味品类目下的各种产品在一季度走势如何?

本周,马上赢情报站将对2024年第一季度的调味品市场情况进行回顾与复盘,同比对象为2023年第一季度。

复盘数据均基于马上赢品牌CT。马上赢品牌CT数据覆盖了全国县级以上各等级城市(不含乡、镇、村),并深度覆盖全国核心城市群,业态覆盖包括大卖场、大超市、小超市、便利店、食杂店。目前,马上赢品牌CT中的品牌超30万个,商品条码量超过1400万个,年订单数超过50亿笔;

01 重点品类增速概览

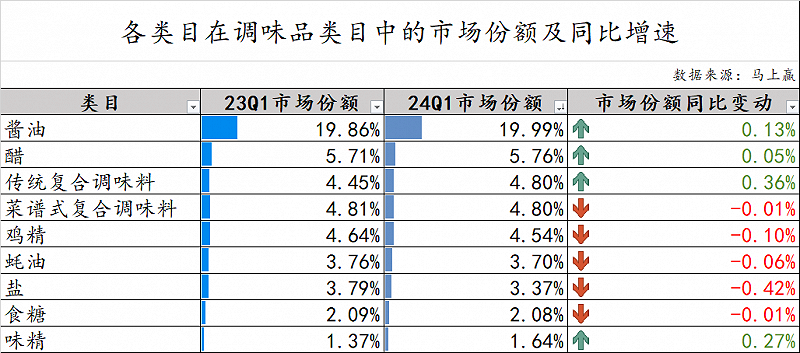

在调味品类目下,我们共选取了:酱油、醋、传统复合调味料、菜谱式复合调味料、鸡精、蚝油、盐、食糖、味精9个较有典型性与代表性的类目进行增速与类目内情况的观察。

数据上看,酱油在调味品类目中的市场份额遥遥领先,且同比仍有小幅上涨。醋、传统复合调味料、味精在调味品中的市场份额也都有所增长。菜谱式复合调味料、鸡精、蚝油、盐、食糖几个类目的份额则同比下跌,其中盐的变动幅度最大,市场份额同比下降达-0.42%。

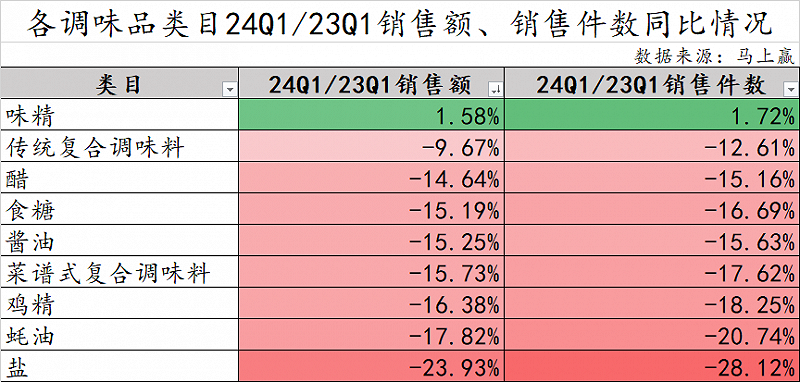

从销售额、销售件数的同比情况来看,调味品下重点类目的发展情况明显不如2023年Q1乐观。相比其余类目呈现出的负增长态势,味精虽然在两个维度的数据对比中仅有不到2%的同比增长,但已然十分亮眼。市场份额下跌最为显著的盐类产品,在销售额、销售件数方面的同比情况也同样不尽如人意,超过-20%的跌势已然为其敲响了警钟。为解答味精何以能在一众飘红的类目中独善其身,我们接下来将逐一对重点类目下的CR5集团、均价变动及新品情况进行梳理。

02 各品类集团、均价、新品情况

酱油

在市场份额位列第一的酱油类目内部,品牌集中度相对较高,头部品牌间市场份额的争夺也未曾停歇。除排名第三的千禾味业外,CR5集团中的其余集团市场份额均同比有所下降,可见如何把握“有机”、“零添加”等健康消费趋势之机遇或已成为高手过招中的关键一击。

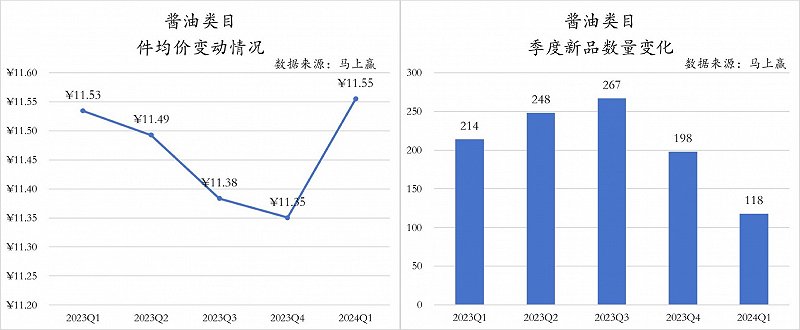

整体上看,酱油类目在2024年Q1的件均价以及新品数量上均较之过去四个季度有明显变动。一方面,酱油类目的件均价自2023年Q1至2023年Q4均呈现出明显的下降趋势,直到2024年Q1才触底反弹至11.55元,以0.02元的微弱优势反超2023年Q1件均价。另一方面,酱油类目的季度新品数量却在2024年Q1达到了五个季度中的最低值,哪怕是相较于2023年Q1,新品数量也少了近一倍。

醋

在醋这一类目下,品牌集中度显然不及酱油类目,相应也就给了排名靠后的品牌更多生存空间与成长机会。在CR5集团内部,排名第四的千禾味业同样保持了同比增长,紫林、保宁两大集团市场份额同比也有所提升,恒顺醋业与海天味业则在2024年第一季度的市场份额争夺中略有失势。

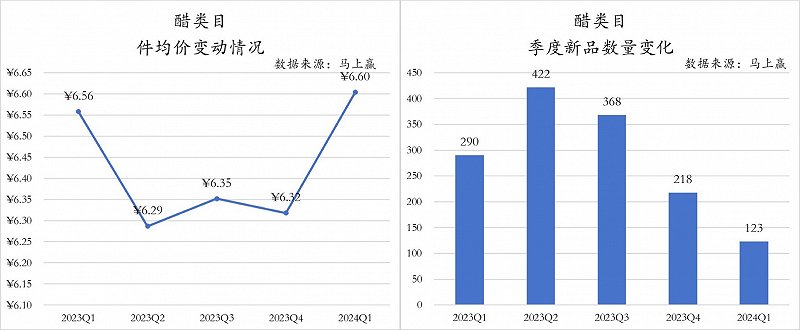

件均价上看,醋类目同样在2024年Q1达到五个季度中的最高值,与酱油类目不一样的是其整体走势呈现“W”型,件均价在2023、2024年Q1中达到高值。此外,醋类目在2024年Q1的新品数量与酱油类似,达到了近五个季度中的最低值,延续了自2023年Q2开始的下降趋势。

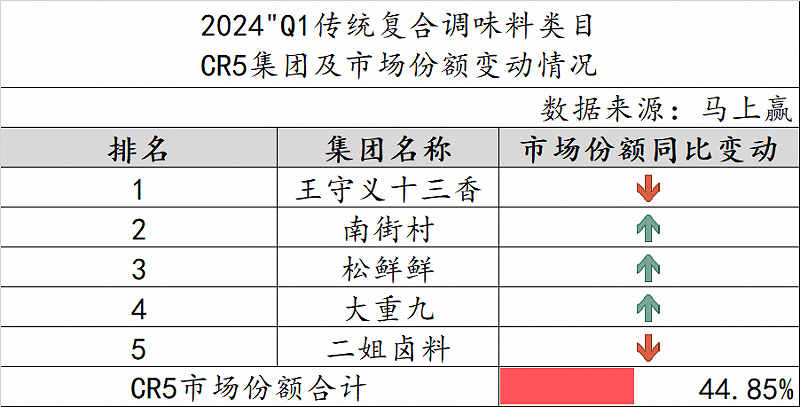

传统复合调味料

在传统复合调味料市场内,王守义十三香不出意外地占据了最大的市场份额,但同比来看有所减少,一同有所减少的还有排在第五位的二姐卤料,其余三个集团的市场份额同比均有所增加。而CR5市场份额相加也仅有44.85%,可见其品牌集中度相对较低,留给后来者的机会十分可观。

尽管均是在2024年Q1达到最高值,但传统复合调味料件均价变动走势与酱油、醋有所不同。可以看到,传统复合调味料件均价在2023年Q1至Q3期间整体变动不大,此后开始有上涨的趋势并在2024年Q1达到五个季度中的最高值4.95元。新品数量上,传统复合调味料五个季度的变化与醋类产品几乎一致,2024年Q1达到了自2023年Q2以来的最低值。横向上对比来看,传统复合调味料与盐构成了调味品市场中价格最低的一档,但其新品数量却是其他类目难以企及的,哪怕是在推出新品相对较少的2024年Q1也有239款新品面世。

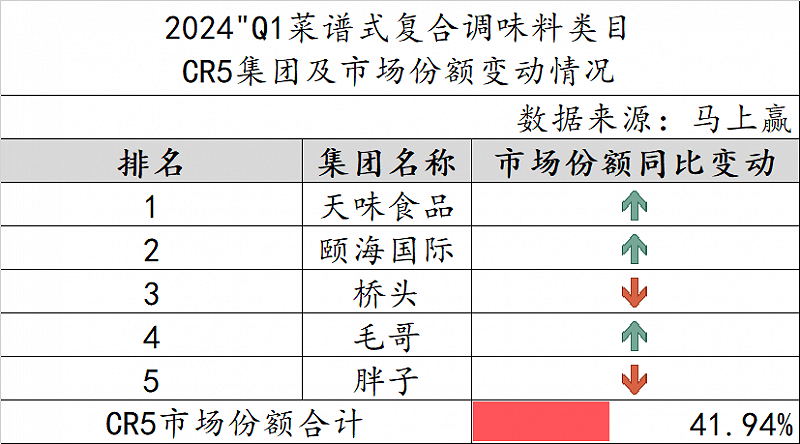

菜谱式复合调味料

相较于传统复合调味料,菜谱式复合调味料在口味丰富、形式多样、操作便捷等特性加持下使中餐菜肴的烹饪复杂度大大下降,近年来也颇受关注。在市场份额排名前五的集团中,天味食品、颐海国际与毛哥集团市场份额同比有所增长,其余桥头、胖子两大集团则没有守住其份额、有所下跌。从品牌集中度的角度看,菜谱式复合调味料市场内头部品牌也尚未站稳脚跟,不同品牌间的市场份额争夺战仍有看点。

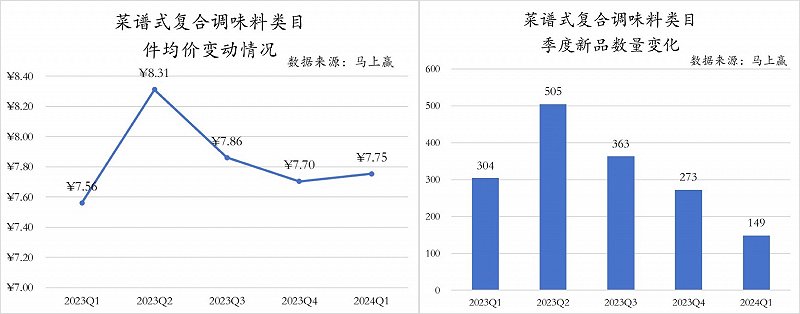

菜谱式复合调味料的件均价变动趋势与前三者不同,2023年Q1达到最低值后便在Q2达到最高值,此后缓缓下降,2024年Q1止住下降趋势后有小幅回升。季度新品数量上,菜谱式复合调味料2024年Q1同样也是近几个季度中最少的,仅推出了149款新品,与新品数量最多的2023年Q2之间相差甚远。

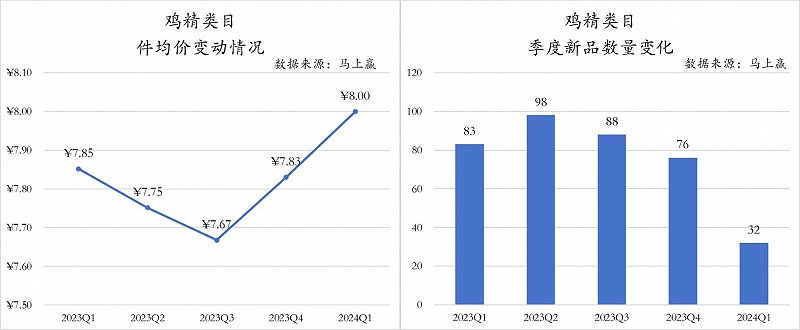

鸡精

鸡精类目下CR5集团市场份额的同比变动更能体现头部集团间的竞争之激烈,除市场份额最大的雀巢集团同比有所减少外,其余四个集团均有一定程度的增加,结合CR5市场份额总和背后体现出的高品牌集中度来看,不难看出雀巢作为鸡精赛道中的领跑者难以回避其余品牌对其发起的围攻。

在鸡精市场中,件均价虽与前文几个类目相似,在2024年Q1达到最高值8元,但最低值却是在2023年Q3出现,整体来看呈现出“V”字走势。而在新品数量上,鸡精类目季度新品在百级范围内波动,推出新品数量最多的2023年Q2也仅有98款新品,而2024年Q1更是仅推出了32款新品,甚至不足新品数量同样较少的2023年Q4的一半。

蚝油

在蚝油类目中,首先值得关注的就是其CR5市场份额总和高达91.69%,可以说海天味业、李锦记、中炬高新、加加食品与千禾味业基本上瓜分了蚝油市场,留给其余品牌的空间小之又小。而在CR5内部,同比2023年Q1,除海天味业、千禾味业外,其余集团市场份额均同比有所下降。可以推测蚝油赛道的竞争集中于头部品牌内,其余品牌暂时难以对其构成威胁。

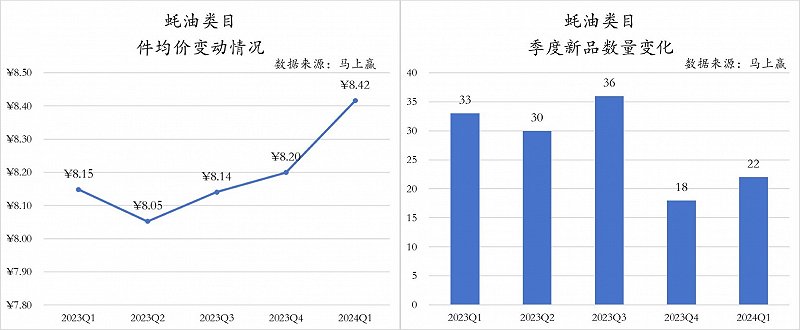

蚝油类目件均价从2023年Q2开始呈现出上涨的趋势维持至2024年Q1,突破了8.3元的关卡达到了8.42元,增幅显著。在新品数量的变动方面,蚝油与其他类目有所不同,2024年Q1新品虽仅有22款但仍非最低值。此外,蚝油类目新品数量总体来看相对较少,推出新品最多的2023年Q3也仅有36款新品。这也就侧面反映出蚝油目前市场规模总体偏小,因此头部品牌的话语权较大、新品数量较少。

盐

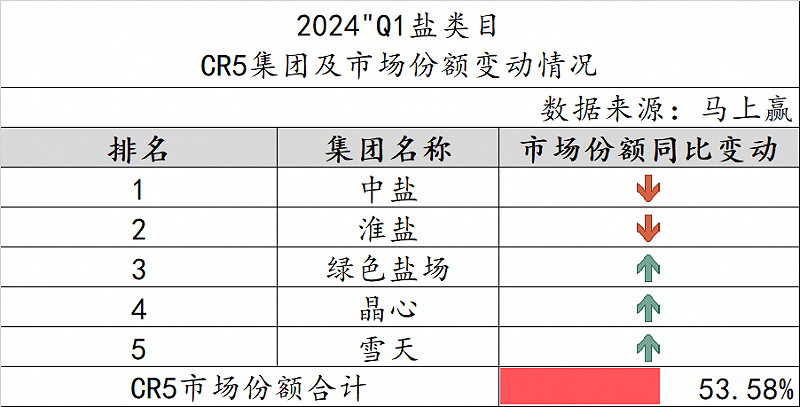

盐作为烹饪过程中必不可少的一类产品,其市场发展相对成熟,品牌也较为丰富,品牌集中度相对而言并不算高。2024年Q1盐类目中CR5集团内部的市场份额同比变动同样也是后三位持攻势、前两位呈守势,中盐、淮盐两家虽市场份额同比下降,但其排名暂未遭受威胁。

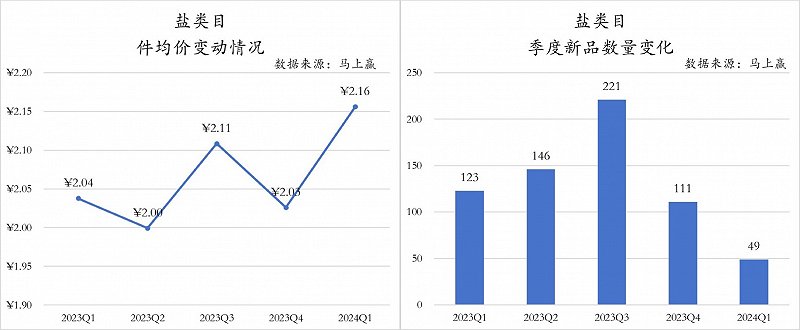

横向对比来看,盐类产品的件均价在本期关注的重点类目最低,2024年Q1的2.16元已是其在近五个季度中最高的均价。而同样,在季度新品数量上,2024年Q1又是新品数量最少的一个季度,仅推出了49款新品。

食糖

从CR5市场份额总和来看,食糖类目仅有23.02%,与一众调味品重点类目相差较大,尤其是与蚝油类目对比鲜明。可见,在食糖类目中集中度并不高。

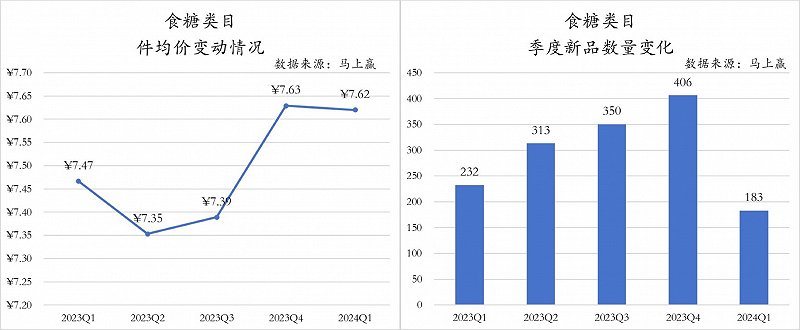

食糖类产品的件均价基本上在7.35元至7.65元的区间内波动,2023年Q4、2024年Q1的件均价在五个季度中分别为最高、次高值。从季度新品数量变化方面来看,食糖类目的新品数量从2023年Q1开始便维持上升趋势,从232款新品逐渐增加至406款新品,但这一趋势在2024年Q1被打断,断崖式下跌至183款新品。

味精

在味精类目中,市场份额排至前五位的分别是莲花健康、雀巢、国莎、沈阳红梅食品与双桥,其中,除第一位的莲花健康与第四位沈阳红梅食品外,其余集团的市场份额同比2023年Q1均有所下跌。

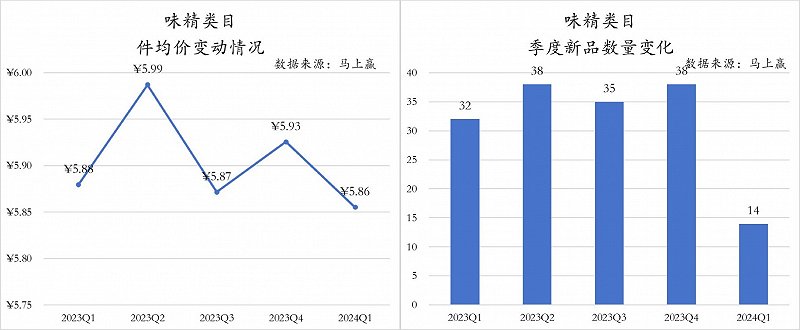

味精类目的件均价变动情况与前面的其他类目不同,其均价是在2023年Q2达到最高值,并在随后的几个季度中呈现出波动下降的趋势,截止至2024年Q1,其件均价已达近五个季度来的最低点。而味精类目的季度新品数量变化在2023年中整体波动较小,高低峰值间的差距也仅在6个单位,但2024年Q1的新品数量变化则更加显著,直线下降至14款。

03 调味品趋势前瞻

正如前文所提及,要想在调味品市场激烈的竞争中夺得先机,便离不开对其市场发展趋势的前瞻洞察。基于马上赢品牌CT,我们对调味品类目中几个比较典型的趋势性概念进行了整体的前瞻,希望能够敏感的捕捉到发生在调味品类目内,与健康消费大潮相关的一些概念与流行趋势。

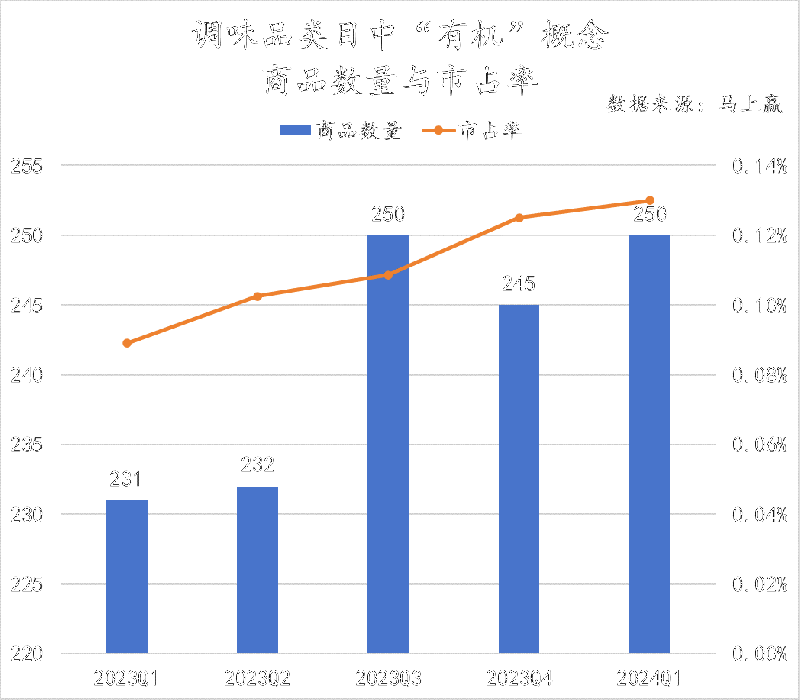

趋势1:“有机”

根据我们的统计,自2023年Q1至2024年Q1,调味品类目中与“有机”概念相关产品均维持在200款以上,且仍有较为明显的波动上升趋势,其市占率更是稳步提升。尽管从数据上看,“有机”调味品产品目前市占率较低,但作为健康消费浪潮下在调味品市场中出现的新概念,仍吸引了较多调味品品牌的关注,其商品数量的变动趋势也侧面体现出已有品牌率先在这一概念上下功夫、试图找到新的增长点所在。

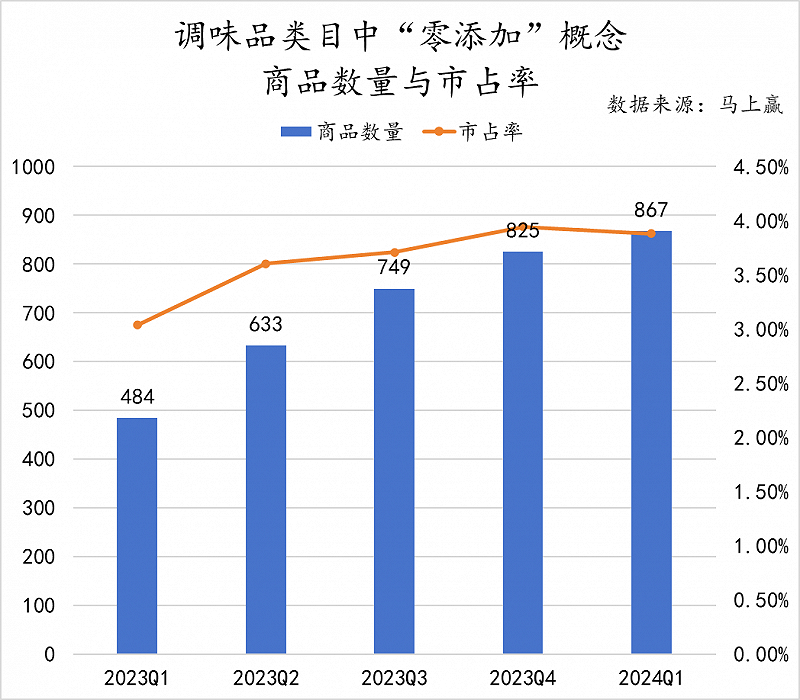

趋势2:“零添加”、“0添加”

相较于“有机”,“零添加”概念在调味品类目中则更加常见,与其相关的商品数量也从2023年Q1的484款不断提升至2024年Q1的876款,增幅显著。同时,调味品市场中“零添加”概念商品的市占率也呈现出上涨的态势,逐渐接近4%。对于当前的调味品市场而言,“零添加”概念的火爆在消费观念变革与升级的背景之下已经不足为奇。在行业龙头共同发力的消费者教育之下,兼具性价比和健康属性的零添加产品在市场的渗透率不断提升,或已成为调味品企业突出重围、抢占市场空间的重要机会。

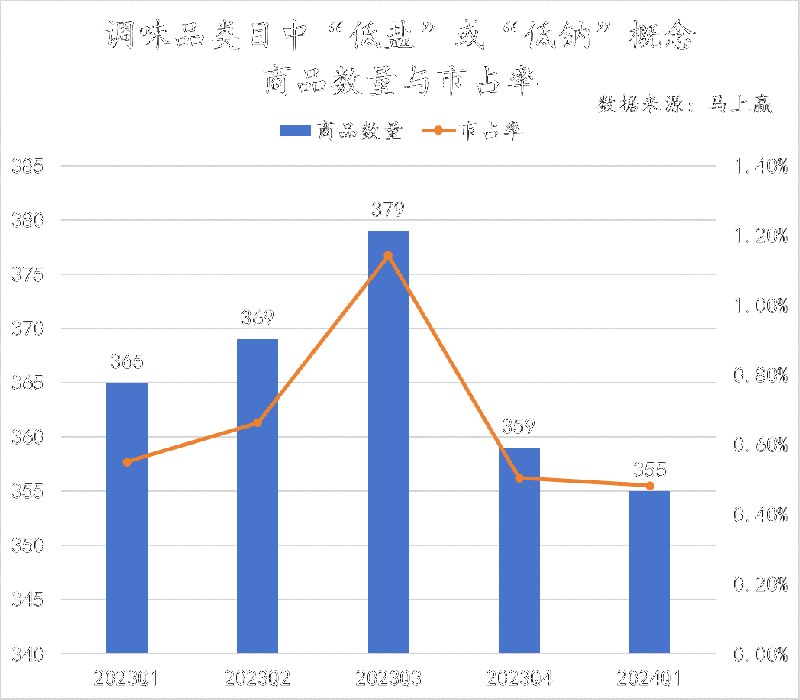

趋势3:“低盐”、“低钠”

“低盐、低钠”虽为除“有机”、“零添加”外的另一重要趋势,但其商品数量与市占率的变动却更加波折。可以看到,“低盐、低钠”概念的商品数量与市占率在2023年Q3达到峰值后便有所下跌,尤其是在2023年Q4更是断层式下跌,至2024年Q1才有所放缓。这一曲折发展的背后或许正是新概念商品与消费者消费观性之间的磨合所在,但从数据上看,“低盐、低钠”概念商品总体仍保持在350款以上,且其市占率也并未跌至0.4%以下,其未来的发展走势仍可以期待。

结语

调味品行业作为传统行业,虽市场增速较缓,市场变化不如一些食品饮料类目“瞬息万变”,但依然也在受健康化、家庭规模与结构精致化等消费浪潮与概念的影响,也在缓慢地发生着变化。

“有机”、“零添加”与“低盐、低钠”概念的兴起则更反映出调味品与消费者生活习惯、观念之间的密切关联,与此同时也说明酱油、醋、传统复合调味料等众多类目企业应把握健康消费趋势带来的机遇,助推自身产品矩阵的升级,从而找到新的增长点所在、拓展自身生存空间。