文|数读商业

2021年3月,在闪送宣布融资时,媒体报道显示,闪送有100余万名骑手。

仅仅过去了3年多,闪送的招股书显示,注册骑手270万,增加了近170万人。

但这段时间,闪送营收只增长了50%左右,远不及骑手的增速。

带来的结果也只能是配送时长压缩,每单收入下降。

刚需,小赛道

快递、物流、外卖、即时配送本质上是金钱与时间的交换。都是花一部分人的时间,帮助另一部分人完成耗时、耗力的事情。

快递、物流是远距离配送,外卖是短距离配送,跑腿、同城则是介于二者之间。闪送就位于这个赛道上。由于达达占据了“即时零售第一股”,顺丰同城成为“第三方即时配送第一股”,闪送没有了成为“第一股”的机会,需要强调自身的独特性,因此打出了“最大的独立按需专递服务提供商”。

所谓按需专递服务,是一对一急送,闪送员从取件到送达全程一次只服务一个客户,点对点送达。这种模式下,闪送有几个核心优势。

首先,一对一服务,每个重要文件都有直接的负责人,几乎不存在丢件、破损等问题。闪送招股书显示,在2023年和今年上半年,其损失率都很低,只有0.01%。

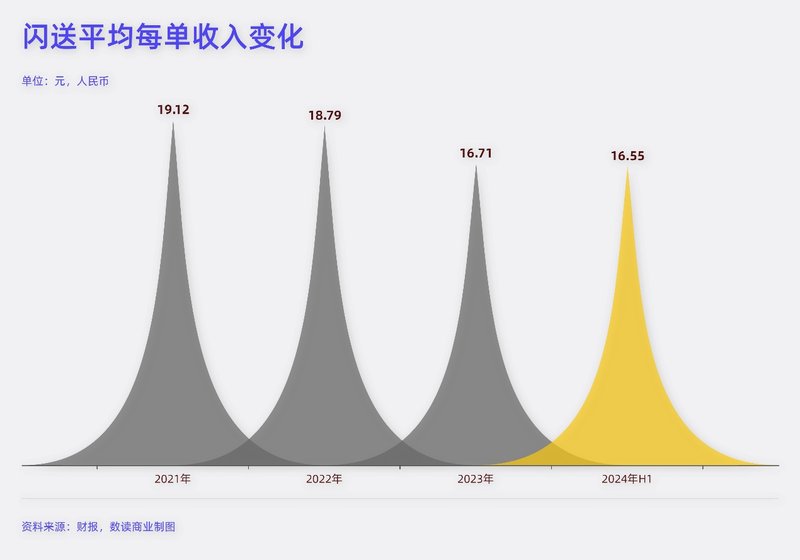

其次,相比其他配送,一对一服务自然收费更高。招股书中提到,客户愿意为服务体验支付高价,根据艾瑞咨询,上半年,平均每单价格为16.5元,与按需配送行业的其他主要参与者相比,有显著溢价。

第三,刚需。对于对安全性有要求的情况,一对一配送自然要比集中配送的情况更有保障,特别是时效性强、十分重要的物件。对于一线城市,工作生活中这样的场景虽不会经常出现,但多数人或多或少都会产生需求。

闪送最常被提及的就是当初“拯救”袁弘与张歆艺婚姻的故事。2016年,张歆艺、袁弘将在德国举行婚礼,在机场,因张歆艺忘带手机、婚礼头纱,多亏闪送小哥及时送到,没有耽误行程。这侧面反映了即时配送的价值。

根据招股书,在这个赛道上,闪送占据了33.9%的市场份额。然而,这注定也不是个大赛道。2023年,闪送的营收45亿,由此推算,整个市场也不过132亿,是个天花板非常明显的小赛道。

聚焦是闪送成功的关键。

闪送的创业团队缺少“星味”。创始人薛鹏2005年毕业于华北理工大学理学院信息与计算科学专业,随后前往伦敦大学皇家霍洛威学院攻读硕士。他的信息极少,有报道称其家庭条件较好,家族涉及有房地产、出租车、驾校等多家企业,但这位低调的“富二代”最终选择了创业。2007年,薛鹏回国创业,创办了快递物流整合服务平台——易邮递。

与之对比,达达集团创始人蒯佳祺毕业于美国麻省理工学院。拥有同济大学物流工程学士学位和美国麻省理工学院物流工程硕士学位,标准的科班出身。

但闪送却最终在激烈的竞争中突围,一度成为行业“领头羊”。先后完成了11轮融资,吸引了雷军顺为资本、经纬创投等多个知名投资机构,王思聪旗下的普思资本也曾连续两轮参投。

上市,为资本

闪送一直主打的按需专递服务,到今天来看,依然维持着不错的发展状况。

按照薛鹏的理解,个人到个人的全城即时配送模式一旦形成规模,就会形成较强的竞争优势,进入门槛相对较高。闪送的确为自己构筑了一定的行业壁垒。比如270万注册骑手,8890万用户、一年超过2.7亿订单量,行业较高的客单价等等。在骑手和用户规模、品牌认知、客户消费意愿等方面,闪送的确有不错的积累。

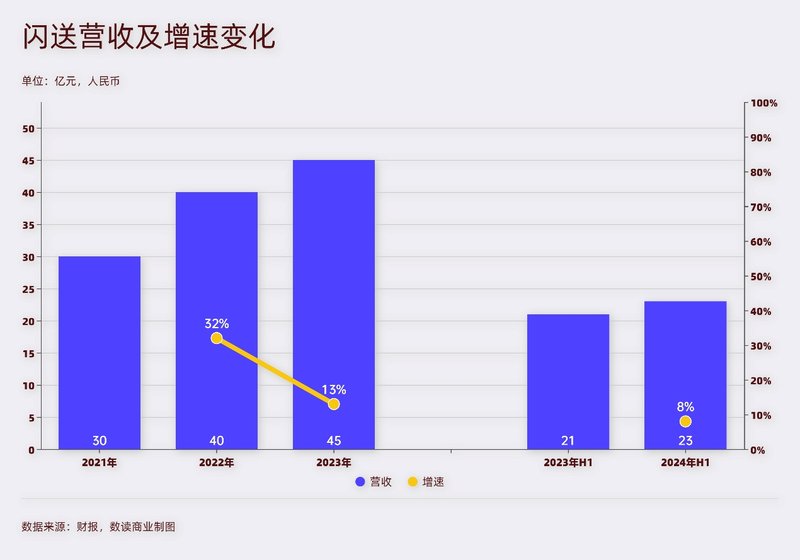

从业绩来说,闪送发展状况良好。闪送的整体订单量保持增势。2021-2023年和2024年上半年的订单量分别为1.59亿、2.13亿、2.71亿和1.38亿。订单量的增长,使得营收也保持增长,营收分别为30亿元、40亿元、45亿元、23亿元,正常情况下,今年大概率还能继续维持正增长,不过增速是在持续放缓。

闪送也保持着稳定盈利。2023年盈利1.1亿,今年上半年盈利1.2亿,这其中有政府补贴的作用,但排除这个要素依然盈利。与之相比达达集团始终没有盈利,今年上半年亏损6亿。

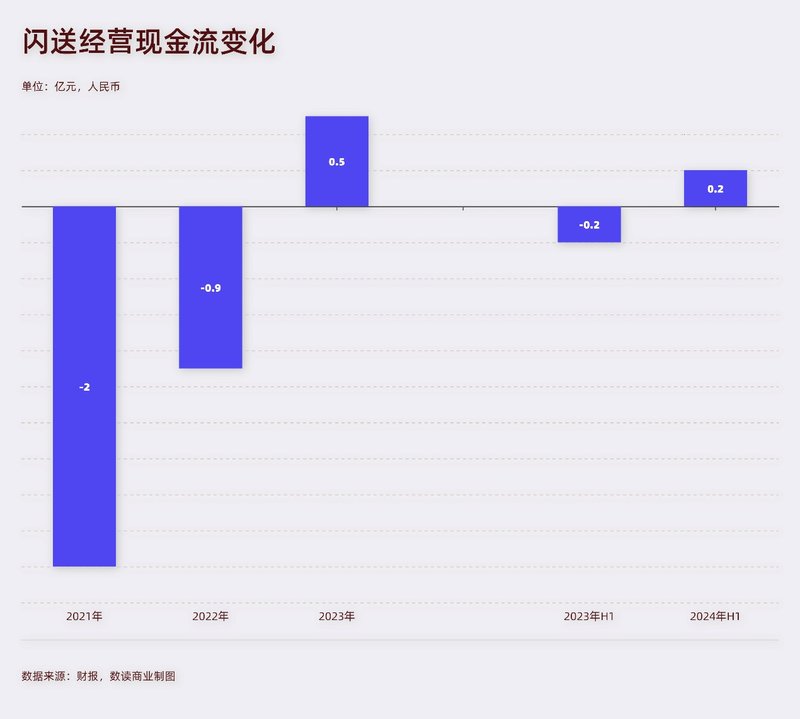

现金流也在最近一年半稳定转正。2023年流入4571万元,今年上半年流入2067万元。现金从去年同期6.9亿增加到今年年中7.1亿,这几年稳步增加。

早在2020年,闪送高管在接受媒体采访时就表示,公司可能很快就会上市。当时闪送处于亏损状态,或许确实需要上市融资,但随后一年融资到账,到2023年又顺利盈利。闪送进入了一个相对正向运转的轨道,公司上市融资的紧迫性并不强,更像是为了实现资本方的要求而上市。

2020年中,达达集团成为即时配送第一股,4年多后,股价缩水了90%。2021年末,独立运作的顺丰同城香港上市,股价稍好一些,缩水了30%。

有了前面的参照,闪送上市第二天就破发,一度跌至11.47美元,并不受市场追捧。

闪送现阶段面临的问题,更加让未来存在很多未知。

挣扎的270万骑手

聚焦是闪送能走到上市这一步的关键,却也是闪送迟迟无法打开局面的原因。

几乎很少有企业对营收不做任何形式的区分,闪送是其中一个。单一业务与订单量紧密绑定,订单量高,收入才会增长。经过10年的发展,按需专递服务已经进入了平缓的发展期,这也是闪送最近三年一直没有融资的原因。想要增加订单,就需要降低价格、扩大市场。

根据订单量和营收测算,2021-2023年和2024年上半年平均每单收入分别为19.12元、18.79元、16.71元、16.55元。处于持续下降的状态。

除了降价,闪送还在增加消费场景。最初,主要场景是紧急事情、重要文件等,后来闪送开始为本地餐厅、花店、面包店的客户提供加急配送服务,为向消费者配送贵重电子产品等。

场景的拓展的确会增加订单量,但正如前文所说 ,这个市场的空间太小。即时配送可以分为四类,美团和饿了么为代表的餐饮外卖,这是高频且强刚需,最具价值。达达为代表的生鲜宅配、商超,这同样高频且刚需,但程度低于外卖。顺丰同城为代表的同城物流,虽然不是高频,但面向的场景更多,物流的承载力更强。最后就是闪送为代表的跑腿,需求频次低于其他模式。

不具备高频特征,闪送就无法像美团、饿了么那样使用专职骑手,只能采取众包模式。因此,闪送的骑手量大,270万骑手远超达达集团的120万,顺丰同城的95万,几乎达到了饿了么的规模。但显然,闪送骑手的存在感远低于饿了么。

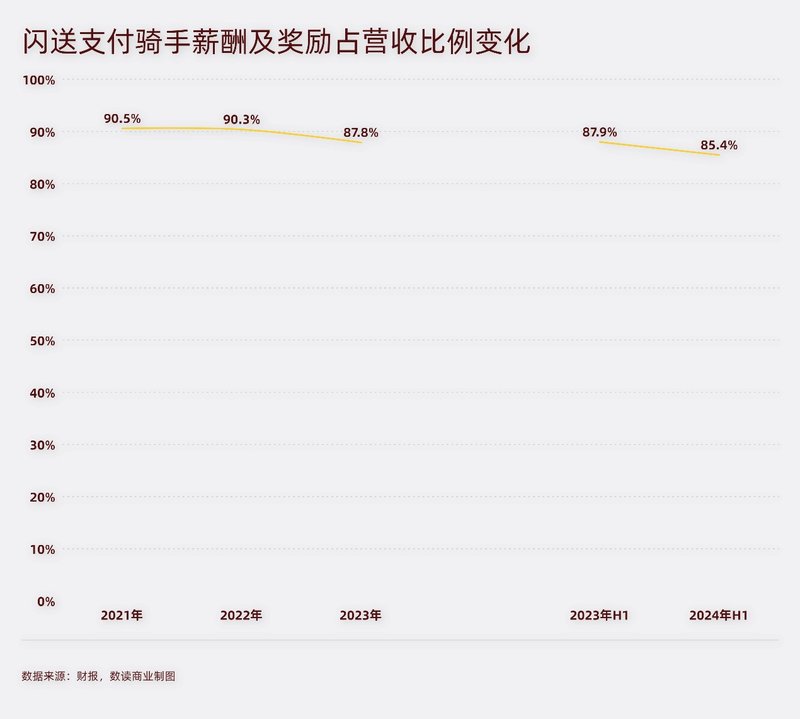

闪送的优势是客单价高,可以操作的空间大,但众包骑手忠诚度不高,经常会同时接多个平台的单,人员流动性大。这就需要闪送尽可能让利给骑手,2021-2022年,闪送支付骑手的薪酬和奖励超过营收的90.5%。可是,闪送需要盈利,又不得不把矛头对准骑手,盈利的2023年和今年上半年,这一比例降到85.4%。

总结来说,闪送一边需要降价增加订单,一边要维持高分成给骑手,一边还要考虑自身的经营,尽可能从骑手那里压缩成本。按照270万骑手的规模,结合营收、订单量、单价测算,2023年,闪送每天有74万单,创造营收1241万元,分到骑手那里的报酬为1090万元。到今年,虽然每天有77万单,但分配到骑手的报酬就只有1084万,接单增加,报酬减少。

与此同时,招股书显示,2021-2023年和今年上半年,配送订单的平均时间分别为35分钟、31分钟、29分钟和27分钟,一直在压缩,骑手的配送压力在持续增加。

骑手收入下降,订单时效压力持续增加,竞争也变得残酷,生存环境非常艰难。当前阶段,骑手需要增加收入来源的确没有问题,但终究无法靠压榨骑手来维持平台的运转。

骑手生态当然算不上严峻问题,真正的挑战来自外部环境。

小而美,伪命题

没有背靠巨头,最知名的资方不过是小米系的顺为资本,占股只有7.8%。虽然号称最大的按需专递服务平台,但现在闪送的规模,只有达达的一半,顺丰同城的不到40%。这样的“小而美”平台,在中国互联网市场,往往很难长期维持。

闪送所谓的护城河,更多是相对初创平台而言。现阶段与闪送竞争的,都不是小平台了。美团跑腿、蜂鸟、顺丰、达达,都是背靠超级平台,订单量是闪送无法比拟的。这些平台涉足闪送的领域,只不过是业务的补充。以顺丰同城为例,涉足同城业务,只是补足短距离配送业务板块,提升客单价的选择,能够给快递小哥增加收入,还能够在必要时延展出生鲜宅配、商超甚至外卖业务,提升人效百利而无害。

巨头不但有流量、有品牌、有服务保障,还有价格战能力。此前,顺丰同城高管提到,今年在价格方面预期还会下跌,价格是其核心竞争力。毫无疑问,闪送面对价格战,基本没有任何招架能力。闪送也几乎没有反制能力,闪送想要进入外卖、物流等市场,可以说难于登天。

闪送事实上就是处于人为刀俎我为鱼肉的状态。2021年,闪送D2轮融资后估值达20亿美元,2024年胡润全球独角兽榜单,闪送的估值为71亿元。上市后,闪送的市值只有10.7亿美元。资本市场对于闪送估值的下调,已经说明了很多问题。

闪送实际上也是互联网平台经济发展的一个缩影,小而美是个伪命题,如果规模达不到,根本无法与巨头竞争,只能祈祷巨头看不上“苍蝇腿这点肉”。往往完全不相干的巨头的一个动作,都有可能直接决定一个平台的生死存亡。

参考资料:

1. 一单收入16元,270万骑手送闪送上市,来源:定焦

2. 赴美IPO前,闪送应对直面顺丰当年的“同款”难题,来源:华尔街见闻

3. 闪送拟赴美IPO:单客价连年下滑,独角兽估值「大腰斩」 | BUG,来源:新浪科技