文|《港湾商业观察》 喻梦婷 李镭

无论是2021年年报,还是今年一季报,“苹果”产业链中的知名企业蓝思科技(300433.SZ)都显得压力颇大。

对于蓝思科技而言,当前如何提振疲弱的财务指标与业绩表现,成为市场最关心的现实。与此同时,一个老生常谈的问题是,过于依赖苹果产业链,对其发展而言,显然利弊各半。

如何摆脱“果链”依赖症,蓝思科技实际上也在为此进行业务调整。

01、2021年报与一季度业绩压力不小

4月23日,蓝思科技公布了2021年年报以及今年一季报财务数据。

今年一季度,蓝思科技实现营业收入为93.34亿元,同比下降22.15%;归属于上市公司股东的净利润为-4.11亿元,比上年同期下降134.12%,同比由盈转亏;归属于上市公司股东的扣非净利润为-4.26亿元,同比下降140.05%;经营活动产生的现金流量净额为35.97亿元,同比增加151.19%。

另外,一季度,公司的基本每股收益为-0.0828元,同比下降134.16%;加权平均净资产收益率为-0.97%,同比下降3.79%。

正所谓祸不单行。蓝思科技的2021年业绩同样雪上加霜。

2021年,蓝思科技实现营业收入452.68亿元,同比增长22.55%;实现归属于上市公司股东的净利润20.70亿元,同比下降57.72%;实现归属于上市公司股东的扣非净利润12.36亿元,同比下降72.45%;经营活动产生的现金流量净额为60.39亿元,同比下降20.33%。

2021年,蓝思科技的基本每股收益为0.42元,同比下降62.50%;加权平均净资产收益率为4.87%,同比下降14.55%。

简单来说,蓝思科技2021年陷入“增收不增利”,且净利润下滑严重;今年一季度,蓝思科技“增收与增利”都大幅下滑的局面。换言之,2021年的颓势尤其净利润惨不忍睹,而今年一季度又比之更甚。

原因何在?

蓝思科技在2021年年报中表示,2021年,尽管受人力成本上升、研发项目增加、新园区运营、供应链波动、疫情、限电等综合因素影响,以及公司基于谨慎性和一贯性会计原则所计提的资产减值准备有所增加,对公司生产经营和业绩带来了一定压力和挑战。

至于一季报,蓝思科技指出,受宏观经济波动、疫情等综合因素影响,部分客户终端市场需求减少,公司营业收入同比下降,效益减少;受新型冠状病毒疫情影响,对产品交付、物流成本、采购成本、防疫支出和相关费用的管控等产生了一定影响;东莞蓝思因防疫管控,园区停产约三周;由于薪资调整原因,2022年第一季度人力成本较去年同期增加;玻璃(大尺寸玻璃、UTG等)、金属、智能穿戴(智能手表、AR/VR等)、智能汽车、光伏新能源等研发项目增加,研发费用有所增长;本期收到的政府补助较上年同期减少。

由此可见,蓝思科技当前所面临的困境原因是多元化的,这也可以理解要想扭转颓势,也需要多元因素共同带动。

02、四个月股价下跌近六成,市值腰斩600亿

毫无疑问,对于任何一家上市公司而言,年报信息都显得更加详细,以及对投资者而言具备投资判断。

蓝思科技似乎是把短期的艰难放眼至中长期。蓝思科技年报中谈及,公司管理层果断采取应对措施,总体经营保持稳定,现有园区及泰州、湘潭、黄花三大新园区运营、建设有条不紊,在消费电子金属业务、智能终端整机组装业务、新能源业务等中长期重要战略布局方面取得了积极进展,与核心客户合作不断深化,客户支持愈发稳固,市场占有率稳步提升,公司中长期健康发展的根基依然牢固。

然而,从资本市场表现来看,蓝思科技信心仍然显得偏弱。

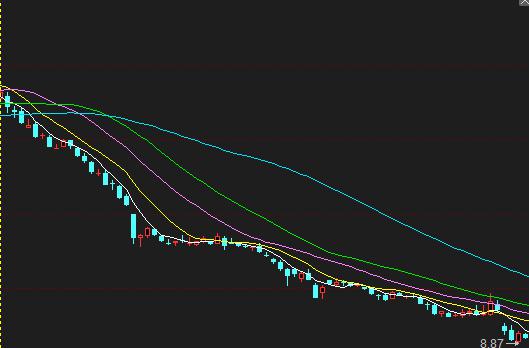

据《港湾商业观察》统计发现,今年以来,蓝思科技股价由1月4日的22.98元下跌至5月6日的9.61元,跌幅达58.18%。四个月的时间,蓝思科技股价与市值可谓腰斩过半,市值也由今年年初的超1100亿元,跌至目前的478亿元。

(蓝思科技2022年股价走势图,同花顺)

短期业绩强压阵痛下,蓝思科技该如何挽回信心?《港湾商业观察》就公司2021年年报以及2022年发展等联系蓝思科技董秘办及副总经理倪志刚,未能收到回复。

光大证券在4月28日的研究报告中指出,由于手机行业景气疲软且公司处于扩产周期和新产品研发周期,公司三费高企,因此下调蓝思科技2022-2023年的净利润预测为30.29/36.90亿元,较前次下调幅度为65.16%/66.36%,新增2024年净利润预测为47.08亿元,对应PE为15x、12x和10x。蓝思科技是全球消费电子供应链巨头企业,客户包括苹果、三星、小米、OPPO、vivo、华为、荣耀、特斯拉、宝马、奔驰、大众、理想、蔚来等,但考虑到公司短期业绩承压,将公司评级下调为"增持"评级。

蓝思科技最被外界所熟知的莫过于“苹果产业链”企业标签,官网显示,“聚焦前沿,创新发展,打造电子行业精密制造平台型企业。”

蓝思科技目前主营业务涉及中高端智能手机、智能穿戴、平板电脑、笔记本电脑、一体式电脑、智能汽车、智能家居家电、光伏产品等领域,产品涵盖玻璃、金属、蓝宝石、陶瓷、塑胶等材质的防护面板、触控模组、生物识别等外观结构及功能组件,以及配套辅料、工装夹具模具、生产设备、检测设备、自动化设备,和自主研发的工业互联网系统。

03、业务再平衡,苹果依赖症与押注智能穿戴

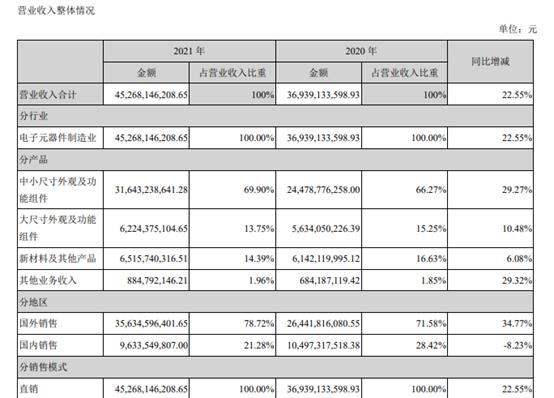

2021年年报来看,在业务占比中,中小尺寸外观及功能组件占据营收比重达七成,营收金额达到316.43亿元。

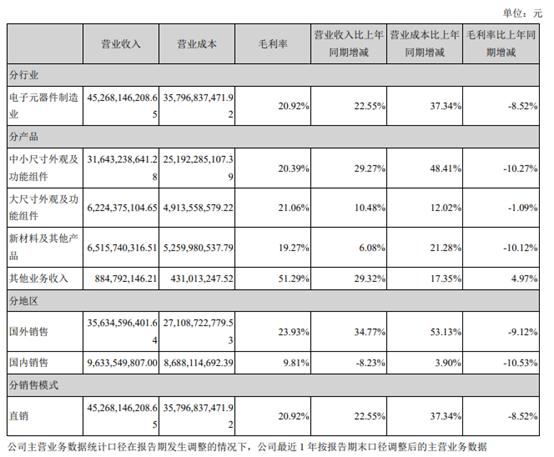

需要值得注意的是,蓝思科技2021年各业务毛利率普遍呈下滑趋势。

具体来看,中小尺寸外观及功能组件毛利率同比下滑10.27%;大尺寸外观及功能组件毛利率同比下滑1.09%;新材料及其他产品毛利率同比下滑10.12%。仅有一项占营收比重仅1.96%的其他业务收入毛利率正增长4.97%。且,无论是分地区,还是分销售模式,毛利率也都下滑颇大。

著名经济学家宋清辉向《港湾商业观察》指出,显而易见,此举意味着作为苹果产业链上的企业,在缺乏核心技术情况下,毛利率下滑不可避免。毛利率下滑将会对企业盈利能力造成巨大负担,公司应通过研发创新或其他方式来提振毛利率,实现稳定增长。

对此,光大证券在蓝思科技风险提示中也表示:客户导入不及预期,5G建设不及预期,毛利率下滑风险。

与此同时,蓝思科技的大客户依赖症,尤其是苹果依赖症,历来也是市场密切关注的非短期问题。

2021年,蓝思科技对苹果的销售额为301亿元,占年度销售总额比重达66.49%,苹果成为公司当之无愧的最大客户。

对比苹果而言,蓝思科技其他前四大客户销售额近乎可以忽略不计,普遍在十几亿到二十几亿。

市场经常谈及的是,蓝思科技应高度警惕遭苹果剔除的类欧菲光风险。蓝思科技在年报后坦言,公司主要客户为全球消费电子和新能源汽车的知名中高端终端品牌,客户集中度相对较高。如果全球消费电子和新能源汽车行业发展同时发生较大变化,将对公司经营业绩产生一定影响。

有市场人士表示,“今年以来,多个区域疫情反复,或将对电子产业以及新能源汽车造成不小挑战,这也意味着产业链上的蓝思科技2022年挑战或将大于2021年。”

宋清辉表示,作为苹果产业链知名企业,公司应及时调整拯救业绩下滑困境,以走出“泥潭”。受新冠疫情、俄乌冲突和全球性通胀等因素影响,今年外部宏观环境不太好,可能比2021年压力更大,包括产业链层面。在此背景下,蓝思科技今年面临的挑战或要更大于去年。

或许也意识到苹果产业链的“双刃剑”风险,蓝思科技近年来在业务结构上正进行调整。

如前所述,蓝思科技表示中长期战略是:消费电子金属业务、智能终端整机组装业务以及新能源业务。

这些业务加大投资也体现在2021年年报中。

蓝思科技表示,下游客户对新领域、新技术、新产品、新材料的研发需求旺盛,拥有广阔的市场前景。2021年公司研发支出创下历史新高,达到21.34亿元,较上年同期增长47.97%,技术人员数量较上年增长一倍,研发项目数量大幅增长。公司对手表、VR/AR等智能穿戴类新产品,中控屏、B柱、新型汽车玻璃、充电桩等汽车类新产品,智能手机中框等金属合金产品,以及蓝宝石、陶瓷等非金属新材料,自动化设备等相关的研发投入均有所增加。

不仅如此。今年4月7日,蓝思科技发布《关于变更部分募集资金用途的公告》,拟将“长沙(二)园智能穿戴和触控功能面板建设项目”投资总额由原来的15.15亿元增加至54.06亿元。公告显示,该项目预计2024年底全部建成达产。

不难看出,募集额整整增加了近39亿元,可见蓝思科技对于智能穿戴领域的押注与看好。

不过,短期如何提振业绩,与中长期战略在目标协作方面,如何彼此兼顾,这对蓝思科技而言,可谓压力不小。

宋清辉认为,对苹果的“双刃剑”风险应及时调整规避,然后慢慢跳出“果链企业”标签,不然蓝思科技很容易在苹果一棵树上“吊死”。蓝思科技是严重依赖于苹果而崛起的,这就决定其具有很强的“苹果基因”,甚至其很难摆脱对苹果的依赖症,从某种意义上来看,时间差可能亦难以换回中长期业务稳定局面,存在较大的不确定性。(港湾财经出品)