文|玩世代

近日,韩国网络漫画公司Webtoon Entertainment登陆纳斯达克,市值29亿美元(约200亿人民币)。

韩国电影《与神同行》、韩剧《女神降临》、《甜蜜家园》、《僵尸校园》、《非常律师禹英禑》等均改编自其平台漫画。

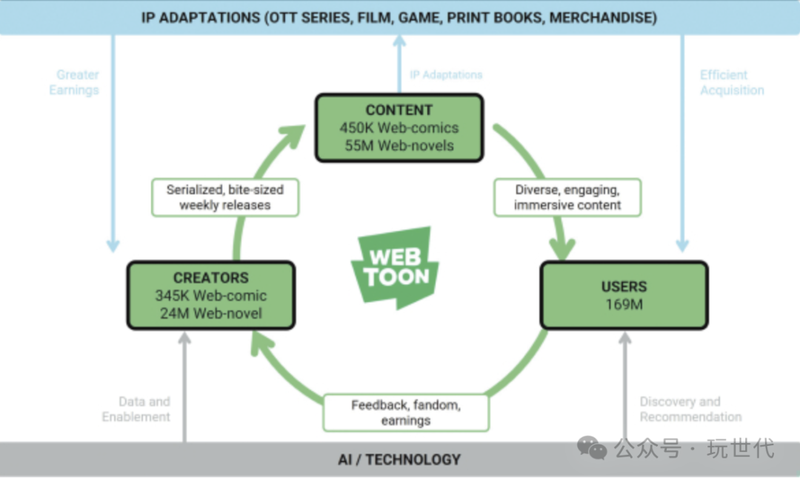

Webtoon号称“条漫鼻祖”,在全球150多个国家拥有1.7亿月活跃用户,其中超7成为18岁到35岁年轻人。旗下拥有日本网络漫画和漫画应用Line manga、网络小说平台Wattpad和韩国网络漫画公司Naver Webtoon。

如今漫改剧、漫改影带动了资本投入和关注度。漫画在整个娱乐生态的价值存在走强,成为包括影视、电视剧、游戏、衍生消费在内的整个娱乐生态中的一部分,释放出内容产业新活力。

“条漫鼻祖”崛起

Webtoon创办于2005年,公司创始人Junkoo Kim曾经是韩国科技巨头Naver的程序员。同为漫画爱好者的他,受到滚动浏览网页方式的启发,开创了竖屏滚动阅读的漫画形式,也就是现如今国内统称的“条漫”。

这种条漫模式不但打破了传统漫画书左右翻页的阅读模式,而且,顺应了移动互联和智能终端发展,让看漫画变成随时随地的“掌中宝”,一种碎片化的消遣工具,进而流行开来。

也正是由此,Webtoon捕获了大批Z世代和千禧一代,并且不只是追番宅男,还有6成女性用户,把原本没有漫画阅读习惯的年轻人变成了“漫画人口”。

在韩国,不少年轻人把漫画当成“电子榨菜”。报告显示,在韩国,超过70%的用户每周阅读网络漫画 7 次以上,大部分属于碎片时间。

据招股书,Webtoon全球月活用户数量接近1.7亿,韩国MAU在2470万。近一半的韩国人每月都会在Webtoon上看漫画(韩国总人口约5100万)。

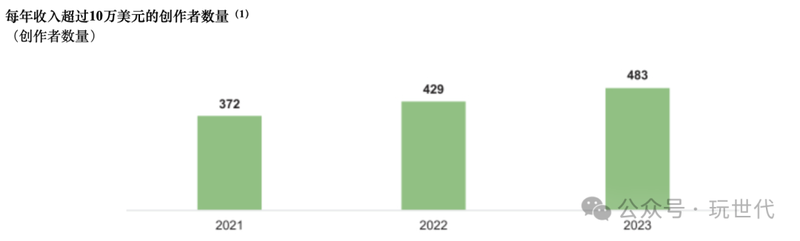

Webtoon还将漫画变为职业。平台将创作者分为两种,业余和专业创作者,约1.3万名专业创作者可以依靠漫画变现。每个专业创作者的平均收入为4.8万美元,前100名创作者的平均收入为100万美元。公司不吝创作分成,扶植创作者,顶级明星作家可年入千万。

更令人咋舌的是,条漫不但让韩国漫画产业起死回生,甚至还洗牌了日本漫画市场。有报告显示,Kakao(Piccoma)和 Webtoon(LINE MANGA)“两大韩系”主导了日本网漫应用市场的半壁江山,甚至超越了日本传统漫画业老牌集英社少年Jump Plus。

Webtoon在日本主要依靠LINE MANGA产品。在条漫进入日本之前,日本漫画市场以纸质漫画(离线漫画)为主流。于是Webtoon推出了漫画的数字化工具,让用户通过电子阅读器就能看漫画,并顺势将这些网络漫画用户转变为Webtoon的条漫消费用户。

较之于竞对Piccoma以恋爱、幻想等主题人气更胜,Webtoon在题材涉猎上更宽泛,再加上二次开发助推人气高涨,诞生了《蓝色监狱》《链锯人》等高人气IP,单行本销量千万级,通杀动画和院线。

2022年,WEBTOON收购了当时日本最大的网络小说出版商eBookJapan,头部网文和网漫合二为一,战略收购直接带来用户和销售显著增长。再加上数年间Naver投资的8家韩国网络漫画公司,马太效应凸显。

至此,韩国和日本,撑起了Webtoon两大主力市场。

公司预计,美国市场将在3-5年内取代亚洲市场。其母公司Naver在2021年收购了加拿大的网络小说平台Wattpad,2023年Webtoon与Wattpad完成重组。后Webtoon又将总部移师美国洛杉矶。再加上与迪士尼、DC等巨头合作推出网络漫画故事线,提升在美市场渗透。

据Euromonitor,预计到2028年,北美网络漫画和网络小说付费内容的TAM将达到105亿美元。另有报告,2023年美国的漫画销量比上一年度增长了160%。

一年亏1亿美元,钱难赚

亿级用户、Z世代、全球化扩张,也难掩一个真相:赚钱难。

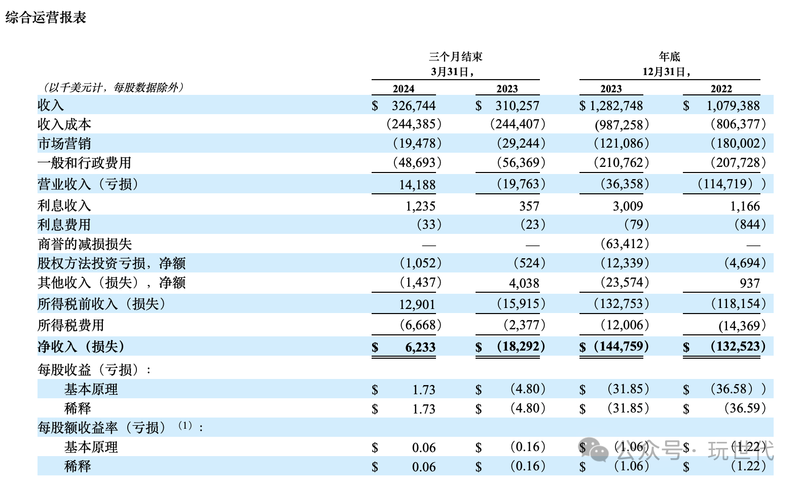

2022年和2023年,Webtoon年营收分别为10.8亿美元和12.8亿美元,亏损也从1.3亿美元扩大到1.4亿美元,亏损持续扩大;仅在上市前的2024年第一季度营收转正,利润623.3万美元。

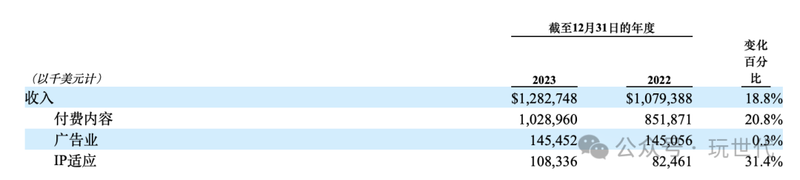

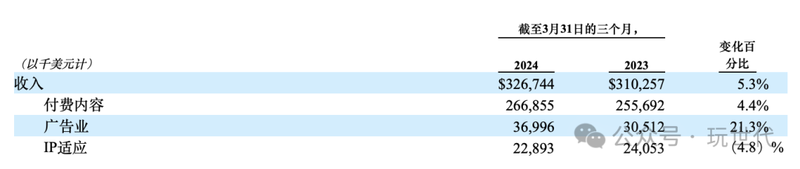

三大营收来源:内容付费、广告和IP版权开发,内容付费依然是绝对主力,2023年付费内容营收贡献占比80.2%,达10.29亿美元,并且同比增速超20%。(2022年内容付费营收8.5亿美元)

Webtoon利用了“海量兴趣内容-大部分免费-小部分收费”来圈用户,以“抢先阅读”模式变现:用户购买“通行证”可以提前观看正在连载的漫画,或是等待(次日)解锁免费阅读。抓住人们对内容消费的即时性需求来促成变现。

其本质依然是「内容为王」,需要源源不断的创作力和丰富庞大的内容供给,再将这些作品进行语言编译,全球范围发行,扩大销售规模。

不过,其营收主力内容付费的增速在放缓。2024 Q1付费内容营收同比增长4.4%(2023年年增速在20%)。Webtoon在韩国的付费用户数、付费率近两年出现下滑;在日本也陷入增长停滞。

广告营收,由日本市场带动,广告收入增长269.3%,但又被其他下滑相抵消。

2024 Q1扭亏为盈,主要得益于压缩成本支出:公司营收同比增5.3%,在收入成本保持不变的情况下,市场营销和一般行政费用同比降低33.4%和13.6%。其收入成本占比75%至79%,主要是创作者分成和第三方平台支出,两大“硬支出”。

目前看,提升内容变现无非两条:提升付费转化和全球规模化扩张(主要是北美市场)。而未来还要和老对手Kakao在美国市场狭路相逢,竞争承压。开拓行之有效的营收新管道势在必行。

漫画美剧化,大上分

Webtoon提出了IP货币化战略,核心举措就是国内常言的“漫改”。也就是将漫画改编成电影、电视剧、游戏、音乐剧、衍生品和印刷书籍等其他媒体内容形式,来创造额外营收。

但Webtoon大多并不亲自下场投资制作,而是采取许可、与第三方合作伙伴联合生产等“轻模式”。

早在2010年左右,韩国漫改还是以电影改编为主,每年都能爆出零星热门。后来新冠疫情冲击电影业,行情急转直下。

但东风很快就来了,以Netflix为代表的流媒体平台加注自制剧,将韩漫带进精致网剧时代。(2021年有统计,韩国100强影视改编中18%来自漫画。)Webtoon也顺势而为,傍上了大金主。

2019年,由韩国网漫《神的国度》改变的《王国》在Netflix播出,被认为是"Netflix经验"与韩漫的第一次完美融合。随后几年中,几乎每年都有爆款稳定输出。2023年8月的《假面女郎》、2023年6月的《猎犬》、2022年2月的《我们所有人都死了》和2021年的《地狱》。同年《僵尸校园》(All of Us Are Dead)登上Netflix非英语类剧集历史排名中第一,仅播出10天就累计观看时间达到3亿6102万小时。去年Netflix推出的约14部原创韩剧中,至少有7部是基于网络漫画改编。

韩漫美剧化,不仅继承了大资金、大制作、明星演员班底,高水准工业化制作标准,还让Webtoon上的网漫故事从小众走向大众,冲破文化差异。

去年,Netflix根据漫画《金钱游戏》改编的电视剧《The 8 Show》,故事讲述了一个年轻人在加密货币投资失败后负债累累的故事,揭露了阶层矛盾和社会现实。再加上“《鱿鱼游戏》2.0”的话题炒作,即吸引了原著党,又捕获了全球范围的新观众。

电视剧上线仅一周,就登上Netflix单周全球非英语类节目排行榜。第三放统计,《The 8 Show》单日冲高到全球TV节目类排行榜第5。该题材还被制作成两档YouTube真人秀,在韩国和美国播出。

这些漫改作品为Webtoon带来了显著回报,一是营收。2023年,版权开发创造收入1.083亿美元,比2022年的8250万美元,增长了31.4%。营收贡献占比8.4%,增速显著,形成品牌效应。

二是超级广告效应。2022年《僵尸校园》播出后,其同名网络漫画的每周浏览量和交易量分别飙升了 80 倍和 59 倍。2020年的《Sweet Home》播出后两个月内,平台月平均新用户增加了30%。借助流媒体强势曝光趁热打铁,反过来促进了网漫的销量和人气,打开海外区域市场。

当然,Webtoon也走“一鱼多吃”的路线。比如2015年上线的《柔美的细胞小将》,被改编成手游、举办首尔举办、与韩国流媒体平台合作开发电视剧,以及TV动画、音乐剧。着重IP内容开发的深度和广度。进而将把漫画打造成了kpop、韩剧之后下一个文化产品。

抗打的内容才是王道

Webtoon是一家技术导向型的公司,这离不开其控股公司韩国科技巨头Naver和创始人背景。公司推行数字化驱动创作,利用大数据分析,帮助创作者了解读者喜好,优化创作方向。以数据分析和满足用户兴趣偏好,引导用户消费转化。同时Webtoon也更乐于拥抱新技术,组建AI团队,利用深度学习技术提高漫画创作效率。早在2021年,Webtoon 推出过Webtoon AI Painter 的辅助工具,旨在帮助创作者进行草图着色。

面对正在到来的AI时代,技术创新能否再带Webtoon翻盘起飞,解放内容生产力、提升变现能力还需观望。

回溯上世纪80、90年代,亚洲漫画还是以日漫为强,热血漫、少女漫百花齐放,但后来韩国少女漫接续热度,甜甜的恋爱故事流行亚洲,深受国人喜爱。如今韩漫摘掉了这种局限性,从爱情、校园到超级英雄、悬疑犯罪等,丰富题材满足不同读者群的需求,打开了市场空间。

韩国网漫的特色大多胜在故事性以及对生活和社会的思考,而非讲究画面和视觉。故事内核大多有很强的现实意义,“次元壁”不明显,再加上韩系擅长的情感细腻刻画,共鸣感强,改编成影视也更容易出圈。促使韩漫迈入新周期的不仅是资本和技术,也有内容创作活力持续进化。

反观日漫,漫画产业的创造性已经大不如前,新作乏力,市场上依然流行着二十年前的作品,长期吃老本。去年以来,Netflix推出了《航海王》等多部日漫改编剧,漫改伸向日本漫画产业腹地。被洗牌就不足为奇了。

如今国漫也进入漫改冲量阶段,但除了2016年《画江湖之不良人》、2023年《异人之下》评分超8分外,其他漫改剧纷纷扑街。即便有明星、大IP背书的《狐妖小红娘》也是口碑不及预期。

出品方开始挖掘国漫IP,一大原因是文学IP影视化开发度走深,早年的网文储备存量告急,于是反过来催生了对漫画IP需求。但市场加速反而暴露了问题:漫画IP圈层局限;和网文IP相比,可供挖掘的精品储配不足;急于求成,把漫改当做追求低风险高回报的工具。

内容产业还是内容为王,无论是Webtoon还是漫画行业,能够抓住用户的好内容才是压舱石。