作者:黄鑫 编辑:吕鑫燚出品:零售商业财经 ID:Retail-Finance

三得利坐不住了。

8月15日,三得利与小红书联动营销“战术性喝茶指南”正式结束。本次联动三得利“无孔不入”,促销IP出现在地铁、滴滴、抖音等多元场景。去年,三得利还和小红书一起推出了《一起逛吃吧》主题视频,蹭上了“citywalk”的话题热度。

图源:小红书

值得一提的是,本次联动的一句“三得利乌龙茶成为了年轻人社交、出街、佐餐的标配”让人不禁质疑:三得利什么时候成“标配”了?

重金砸向营销的三得利,试图给年轻人生活方式“下定义”的背后,有着其掩盖不住的焦虑。今年6月,三得利(中国)投资有限公司明确了“坚定不移地继续投资中国市场”的发展目标。

将重心转移向国内市场的原因有两方面:无糖茶竞争愈发激烈,且对手为农夫山泉等“全能玩家”,相比之下三得利赢面较小;SKU品类过窄、在华无厂、渠道管控薄弱,自身业绩呈下滑态势。

值得注意的是,当下三得利虽然通过加码营销、推出新品来争夺中国的市场份额,但迟迟没有建厂意愿,后端供应链无法保证之际,叠加内忧外患,三得利不仅成为不了年轻人的“标配”,还要警惕成为时代的“眼泪”。

01 岌岌可危的“行业老二”

作为无糖茶饮赛道的先行者,三得利比东方树叶在国内经营时间更长,距今已近三十年,但为什么没有“引领”风潮?

一种解释是,三得利的经营思维较为陈旧,坚守“乌龙茶”品类纵向挖掘,开发无糖版、风味版等,虽有渗透至其他茶饮品类,但声量较低。然而,国内饮茶历史悠久,黄茶、白茶、黑茶、红茶等不同茶种均有头部品牌覆盖。

例如,农夫山泉的东方树叶系列包含乌龙茶、绿茶、红茶、茉莉花茶、青柑普洱以及玄米茶等口味,元气森林开拓了纤茶赛道,凭借桑叶茶、桑椹五黑茶等口味俘获年轻客群。值得一提的是,由于无糖茶赛道热度逐渐走高,渠道方也来分食一杯羹。全家便利店联合让茶推出无糖茶饮品,又进一步对三得利的市场份额造成冲击。

图源:全家

相比之下,定位过于单一的三得利虽然还能占据“行业老二”的位置,但其地位愈发岌岌可危。

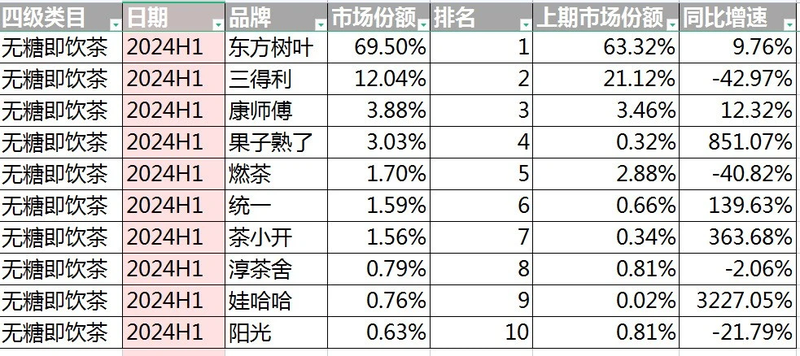

据“2024年无糖茶市场份额数据”,三得利的市场份额从21.12%降至12.04%,增速下滑为42.97%,不仅与第一名东方树叶69.50%相差甚远,但身后的康师傅和果子熟了大有赶超之势。

图源:马上赢CT

市场份额除了受品牌效应影响,一定程度上还取决于渠道能力。

从销售渠道来看,农夫山泉依旧占据领先地位,铺市率小幅上涨;其次是统一的上新,果子熟了的栀栀乌龙茶栀子花口味上升645.03%,而三得利乌龙茶无糖同比下降0.02%,茉莉乌龙茶无糖口味下降11.66%,为下滑之最。

在数值铺货上,三得利的产品有点跟不上类目的同比增速,呈现下滑态势。其中,茉莉乌龙茶无糖口味产品表现最为明显,亦缺少果子熟了等后排企业的高速增长势头。

由于渠道铺货能力不足,三得利多款产品数值铺市率均受到较严重的挤压,同比增速为负,新品未及时跟进到位,单一定位的布局对未来的销售极为不利。

品类单一、渠道能力欠佳、多品牌的围追堵截……三得利不得不直面危机。想要破局,绝不仅仅靠“讲故事”就能完成。

02 浮于表面的破题思路

三得利中国饮料销售负责人、副总经理的奚国华曾表示:三得利必须要居安思危。

今年4月底,一份三得利发给经销商的“调价通知函”在市场流传,显示从5月1日起三得利旗下部分的产品分销价、进店价将调整,包含500ml乌龙茶特级水仙无糖、500ml乌龙茶特级水仙低糖以及1250ml乌龙茶特级水仙。

以500ml乌龙茶特级水仙无糖为例,每箱的分销价和进货价分别调整为48元和52元,同时对促销活动再次上新,最低时可达到3.8元/瓶。

三得利对此强调,本次调价不涉及建议零售价格:“关于4月份出具的三得利乌龙茶渠道通知函,其目的是为了整合管理各渠道的进货价格,并不涉及品牌对产品建议零售价格的调整。”

业内人士认为,三得利此番大张旗鼓地调价并未释放明显的涨价或降价信号,其更多深意在于:三得利此前一直未能在线下推进标准化的价格体系,渠道价格的把控力较弱。

虽然三得利并未官方打响“价格战”,但其鼓励线下实体门店促销,针对便利店渠道将设计一系列营销活动,如第二瓶半价等,抓紧美宜佳等便利店渠道,尝试稳固更多城市的连锁便利店和区域便利店系统。

价格体系规范化、鼓励“大本营”便利店做营销,三得利试图通过终端门店发力,夯实线下的竞争力。

此外,三得利终于从乌龙茶品类“抽离”,7月推出新品植物茶,延续“0糖、0脂肪、0能量”的路子,还打出了“晚上也能喝”的新概念,旨在扩宽饮用场景。为了给新品造势,三得利又通过种种营销手段放大声量。

图源:淘宝

只可惜,植物茶市场规模难以和无糖茶比肩,至今仅能达到数十亿元,且年均增长率约为10%至15%。赛道天花板较低下,三得利就算牢牢占据该品类的“心智”也难以取得大突破。

新品植物茶虽是三得利增强竞争力的又一抓手,但植物茶并非短期内帮助品牌实现流通变现的新曲线,不能在短期内给三得利注入爆品“新动能”。如果植物茶再次像乌龙茶一样需要蛰伏数十年,在目前内卷的无糖茶饮赛道来看,三得利是否还赌得起?

再深一步来看,上述三得利做出的调整均为表层动作,其看似想做多中国市场,实则只是顺应趋势罢了,并未拿出创新之举。

03 多方角度的合作选手

日企,是三得利的品牌基因。

但三得利善于“伪装”,包装颇有中国风味,宣传中融入中国舞蹈等文化理念,利用文化符号骗过了中国消费者。直到2023年,三得利的日企基因才逐渐被曝光,并迎来了“抵制潮”。

社交媒体上随处可见消费者吐槽,惊觉被骗的消费者,不仅自发放弃还在呼吁其他消费者共同拥抱国产品牌。

图源:小红书

本就面临行业竞争愈发激烈的现状,再叠加消费者抵制,三得利的品牌力正在逐步下滑。

日企基因还给三得利埋下了另一个隐患,即迟迟未正视过国内市场。

回溯过往,三得利在华以轻资产模式运营为主,忽视了后端把控力。2012年,三得利与青岛啤酒合资,将部分区域子公司资产整合,再经由合营公司销售。三得利在合营公司董事会中占主导,而最终销售则由青岛啤酒占主导。

2014年,三得利与汇源达成合作,其饮料产品由上海工厂供应,汇源负责生产,并先销售给合营公司,再由合营公司销售给汇源的销售系统由汇源拓展市场,不过合作仅8年便戛然而止。

与青岛合作,三得利收获了对中国市场的掘金经验,与汇源的8年之约,三得利成功借助汇源的渠道覆盖了更大的消费市场,建立起一定的品牌知名度,打响了自己的第一枪。

值得注意的是,三得利频频在华借力,始终没有提出在华建厂计划。

一方面,三得利在华的业务从合资模式变为自主经营模式,以连锁超市、便利店等为主的渠道进行销售,设立了三得利控股公司管理在华业务。由于没有自主工厂的缘故,原料则经由东洋饮料(常熟)有限公司即由东洋制罐株式会社和日本饮料株式会社在江苏省常熟高新技术产业开发区合资兴办的外商独资企业代工。

另一方面,迟迟没有自己的加工厂,三得利在华供应链底盘不够稳健,那么其在竞争中赢面会大吗?再者,三得利合作的青岛啤酒和汇源果汁,虽有着较强的生产线和运输能力,但其和三得利的适配性不高,这一点透过三得利在华蛰伏十几年才迎来发展机遇中,也能看出。

后端不稳、前端“日企”舆论危机逐步放大,三得利面临品牌力、供应链能力双下滑的窘境。

实际上,三得利如今的成就大部分归功于布局较早,提前吃到了品类红利。市场已经留给其足够多的时间布局后端,以便拿到下半场的“决赛资格”。但或是对品类前景的不自信,或是对国内市场的轻视,导致三得利未能意识到供应链和渠道的重要性,至此迎来下滑局面。

当国货品牌崛起时,仅凭“入场早”已经不能再支持三得利的未来发展,倘若再继续做表面功夫,三得利难得利。