文|零售商业财经 尹雅丹

以“常变、常新”来形容零售业再合适不过了。

百年前连锁品牌诞生后,现代零售生态体系的更新迭代便被按上了加速键。而之后,诸如7-ELEVEn、沃尔玛、Costco、奥乐齐等便利店、商超、会员店、折扣店业态层出不穷,为渠道多极发展创造了更多可能性。

来到中国,线上线下全渠道变化正在重塑零售行业的本源逻辑。从关注“场”到关注“人”,前有盒马、山姆、麦德龙、永辉、鸣鸣很忙、万辰集团等头部零售商掀起折扣化变革,布局自有品牌,发力后端供应链,不断下探商品的降价空间,利益分配的牌桌重新洗牌;后有倡导“爱与自由”的胖东来打响“心零售”第一枪,以传道士的风范与调改帮扶的方式将商品结构、顾客服务等经营机制与文化理念推广至全国友商。

零售行业不再是简单的模式之争、市场之争,跳出“价格”的单一纬度,可以看到,零售业再次进入转型改革的深水期与关键期。

最不缺变化的零售行业,如何穿越历史周期,在时代更迭中永葆常青,或许能从与零售渊源颇深的张磊身上获得启发。

有着“东方巴菲特”之称的张磊,带领高瓴资本从2000万美金来到市值千亿,创造了诸如特腾讯、京东的投资神话,也顺势成为亚洲地区资产管理规模最大的投资机构之一,从而留在历史高台近20年。

而这其中,张磊扎根最久的便是零售业,研究最透的也是零售业。

面对充满不确定因素的市场环境,高瓴资本“金手指”的神话也因危机的出现而经历着一次次压力测试和投资复盘的机会,最终的价值观决定着它将如何应对和自处,也将为行业提供新的解题思路与答题模版。

高瓴资本的价值观为何?

简而言之,用确定的价值牺牲换取长期的利益护城河,以长期主义和研究驱动,发现价值、创造价值,其核心是反套利、反投机、反零和游戏、反博弈思维。

“长期”这个词,自巴菲特始,便逐渐成为与“投机”相对的投资界另类蹊径。“师从”巴菲特,张磊将“价值投资”理念引入中国投资界后,“研究驱动”亦成为用理性定量、洞察生意背后底层逻辑的第一性原理。

值得注意的是,“点金圣手”张磊自2020年出书《价值》后便一直隐身幕后,或许从该书中我们能一窥价值理念的源头活水,进而思考如何摆脱“照猫画虎”的浅层模仿、把握行业真正的命脉?

至于有的放矢的张磊能否安坐泰山,又是否会一改常态再次走向台前,仍取决于高瓴的长期主义经验积累,在大势中真正把握定势、守正出奇、先胜一筹。

01 大开大合的高瓴资本,波澜不惊的张磊

洞察力与求知欲,是张磊最深的性格烙印。

1991年,来到人大国际金融专业的张磊便一直热衷于各种实践活动,无论是调研北京牡丹电视机厂还是充当股市模拟大赛的组织者,张磊都是身在前列的积极分子。而讲一手数据、一手市场规律,回归投资的本质,寻找靠谱的人,则是张磊最开始总结出的投资经验。

毕业后,张磊来到五矿集团,投身实体经济。跑遍十几个省份的张磊,对国内社会的纵深度有了更深刻的理解。也正如此,走过基层也见过世面的张磊寻求更大的发展际遇。

1998年,张磊飘洋过海来到耶鲁大学管理学院攻读研究生。

耶鲁教给张磊的第一课便是拥抱而非抗拒创新。于是,在90年代国内互联网尚未兴起之际,张磊果断搭伙几位老同学创建“中华创业网”,充当创业者的催化剂,半年即盈利。

而在互联网成熟之际,张磊果断抽身、偃旗息鼓,回到耶鲁并进入耶鲁投资办实习,结识导师大卫·史文森。

2005年,32岁的张磊拿着耶鲁导师的数千万美元戎马归来,创立了高瓴资本。

不过机构成立的最初五年里,张磊的投资动作非常小,2010年前主要投资项目表中较为出名的也就两个:腾讯和美的。

众所周知,马化腾让张磊的这笔投资,升值了200倍。

不同于投资市场相对成熟、且极度重视入场券的美国,彼时国内的投资环境更像是亟待开发的荒地,遍地“黄金”,也遍地“陷阱”。

正如张磊在《价值》一书中提及的,从基本面研究中发现价值,基于人、生意、环境和组织进行系统性地投资研究,做到有的放矢,将一切成功的要素系统性整合在一起,定性定量整合成预测模型,变随机为必然。

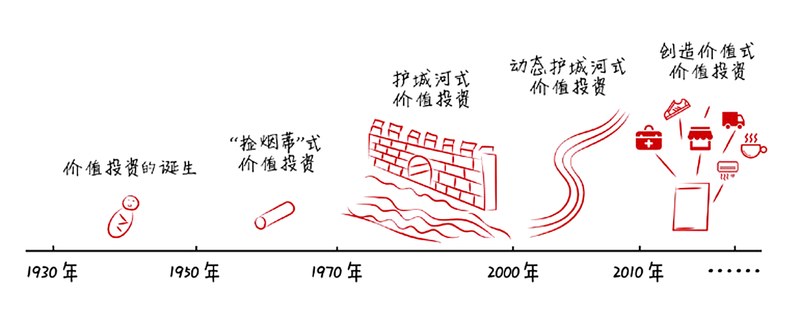

图:价值投资的演变

价值投资、研究驱动,从一开始就是张磊和高瓴资本安身立命的根本。

价值投资,说开了就是投资可持续性,采取策略去发现企业价值,让资本实现增值,为社会创造价值。

与传统的周期性思维、机会主义相比,“市场先生”(Mr. Market)、“内在价值”(Intrinsic Value)和“安全边际”(Margin of Safety)这三个经典概念构成了价值投资诞生之初的逻辑链条。

投资人更看重内在价值的可持续性,更强调“安全边际”,即保持合适的理性预期,在极端情况下还能控制亏损。这意味着,不仅需要谋定而后动的深入调查与深思熟虑,同时也需要“走钢丝式”的小心谨慎,任何意料之外的风吹草动都能将这场“正和游戏”引向“零和崩塌”。

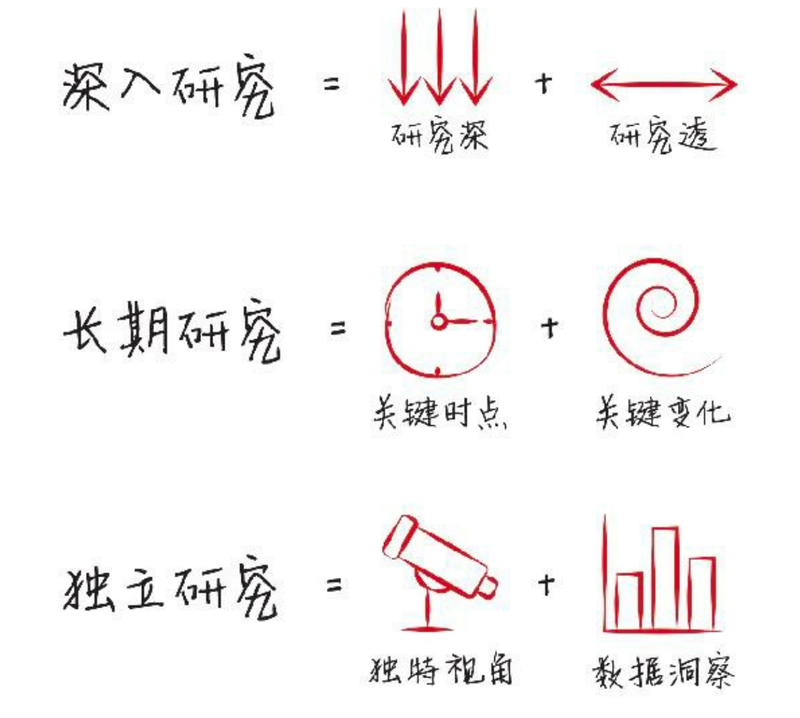

研究驱动,也就是实现精准的价值投资所采取的手段。

简而言之,张磊的价值投资哲学,在于避免价值陷阱(看上去“物美价廉”的项目未必是好的投资标的)和成长陷阱(未能准确衡量这家公司的内在机制和动能,成长具有不可持续性),运用第一性原理从时间的角度去思考,追求更大框架、视角上的思考格局,从人、生意、环境和组织等方面全面衡量企业的生存和发展状态。

图:价值投资中的陷阱

在张磊和高瓴之前,不乏有投资者看财报、走调研,总结出深深浅浅的研究方法,但始终只是接近并未完全去追问,只有高瓴的张磊想要一口气挖到本质。

张磊追求的研究,是将“深”与“透”两种状态的极致化。

不仅要与创业者达成最直接的交流,也要亲身寻找世界各地最先进的商业轨迹;不仅要看到现在,也要逆向推导商业各环节是否经得起生态、流程、资本的考验……

对于第一性原理与时间长期性的追求,让投资人形成超越地区与周期的行业预判与前瞻视角,也让高瓴资本很快在鱼龙混杂的投资市场中脱颖而出。

开张五年,业绩回报率超过50%,一跃成为明星资本,高瓴迎来大开大合的战略扩张期,张磊也进一步展现出扩张版图的野心,并陆续投资了滴滴、Uber、美团等明星公司。

可以说,高瓴的投资,看的从来都是远处。正如张磊所说,价值投资要与伟大格局观者同行,做时间的朋友。“正和游戏”的上桌玩家,从来都是和企业一起创造价值。

图源:高瓴资本

在2010年,张磊力排众议“豪掷3亿美元牵手京东”。在张磊看来,一个具备格局的创业者、拥有核心竞争力的商业模式、合适的时空生态以及具有生命力的组织是审视投资生意的实际且高效的视角。

而京东正中张磊下怀。彼时正值电商概念兴起之际,但能解决物流最后一公里问题的企业几乎为零。

得供应链者得客户,谁能率先打通线下渠道,谁就能迅速成为连接商品和消费者的第一人。

但打造物流和供应链系统何其烧钱,多少企业望而却步,只有刘强东站了出来。

幸运的是,张磊看到了京东,并且果断投重要注、下重仓。

自此,也有了张磊与京东“人不傻钱很多”的佳话:随着2014年京东上市,张磊的3亿美元飙升至39亿美元。

机会窗口总是稍纵即逝的,只有深刻觉察并长期动态跟踪关键时点与变化,才能做到思考当下、判断未来,张磊与高瓴资本在变化诸多的投资场宠辱不惊并且屡登巅峰也正基于此,成于此。

根据高瓴资本2024年一季度持仓披露,其共持有63家美股上市公司,前20大仓位情况中,海外企业有14家,中概股6家,可以说,重仓中国,依旧还是高瓴在明面上保持的特质。

一方面,中国城镇化减速、人口结构变化、产业集中度提高,科技驱动愈发重要,盲目投资的市场越来越小,而有的放矢的价值投资会发挥最大价值。从这一角度讲,张磊的价值投资和中国不断变化的投资市场环境是双向奔赴。

另一方面,随着人口素质的提高,中国市场上企业正拥有更多创业者,需要不断有人深入挖掘,进行前期投资,将一方的价值创造变成两方的价值叠加,从而打造正向的价值投资循环。

这也造就了另一趋势,在日益精深的中国投资界,赛道越分越细,想要实现精准投资难度飙升。未来的投资,一定是双向选择。

而坚持“守正用奇”“弱水三千,但取一瓢”“桃李不言,下自成蹊”投资哲学的高瓴资本,必然走向大开大合,在公众领域一向沉默寡言的张磊,或将逐渐走向台前,下出下一步转型的大棋。

02 内外之道,研究驱动的投资长期主义

风物长宜放眼量。眼光长远,看到远处,看到本质,是张磊投资的所谓护城河。

换句话说,传统依靠专利、商标、成本优势等的护城河并不足以成为真正的护城河。坚持创造长期价值,是高瓴保持活力的关键,而释放想象力,保持和发掘好奇心,是护城河的核心,即张磊提及的“动态与开放生态的护城河”。

在张磊看来:“我们是创业者,恰巧是投资人。”高瓴资本兼具投资型与创业型公司的双重身份,其坚持“研究驱动”的理由在于:要努力找到研究方法,研究最经典的少数公司,通过触类旁通实现尽可能多的所得,同时要保持研究的强度,使研究成为肌肉记忆。

图:研究驱动的三种形式

深陷转型危机、被迫私有化退市的一代鞋王“百丽”,便是高瓴资本“研究驱动”后的试验标的。

早在高瓴资本成立的2005年,百丽时尚便成为中国零售额最大的女鞋零售商。然而,百丽的衰落同样显得急转直下,2014年,电商大潮迭起,改革未见成效的百丽利润直接腰斩,转型失败、畏难收缩,最终选择私有化退市。

成立之初就主打消费领域研究的张磊明白,一个商业物种的产生起源于它所处的时代和环境,其积累的生产能力、供应链效率和品牌价值。

于是在2017年7月,由高瓴资本牵头组成的财团,开出了惊人的531亿港元,正式接盘百丽国际,高瓴资本开始主导百丽国际的业务拆分与重组,并推进百丽国际的数字化转型。

几年后,张磊在《价值》一书中这样描述:“没有哪个失败的企业每年能有几十亿元的现金流。”

大规模零售网络和全产业链实力,成为高瓴资本下注百丽的源动力,而高瓴的做法同样一锤定音、掷地有声。

在推进百丽国际数字化转型的过程中,高瓴坚持三个原则:锦上添花、务实再务实、小步快跑。

在产业全流程数据化方面,从建模设计、生产制造、仓储运输、门店销售,再到会员管理,百丽时尚对产业全流程进行数据化,并将大数据应用于生产销售全流程。在分析决策层面上,通过收集实时人流数据及鞋子的试穿率、购买率数据,来调整销售预测和库存参数。

在品牌拆分方面,高瓴资本主导了百丽国际的业务拆分与重组,剥离出运动鞋服销售业务滔搏运动,并于2019年主导滔搏港股上市。

图:滔搏正式登陆港交所

无独有偶,蓝月亮同样是高瓴资本实践长期研究的又一典型。

2008年,国内正处于消费升级的初期。宝洁、联合利华等主营基础消费品类的跨国公司几乎占据国内家用洗衣粉市场的半壁江山。然而在长期安于“头部”地位的大品牌们,未能预判国内日益崛起并扩大的中产阶级以及高端消费市场,在高端洗衣液品类投入甚少。

高瓴资本关注到了这一点,果断注投以洗手液未主营产品的蓝月亮,并助推其完成从洗手液到洗衣液公司的身份转变。

到2014年,转型成功的蓝月亮开始强势占领市场,一举拿下多于宝洁、联合利华的销售额。

回过头来,高瓴资本的百试百灵,与张磊提及的生意和环境两大要素相关。行业和业态的前景如何,早在行业溯源报告和业态前景预测上说明,将神秘的投资界透明化,谁就能快人一步、提前落子。

《价值》一书中,张磊将高瓴资本的竞争力归结为动态的长期主义,即动态的护城河。主张用“术”赋能企业,从“研究驱动”,到“环境、生意、人和组织的匹配”投资生态体系,最终叠加“创造价值”的两条路线,发展出“长期结构性价值投资”,由此将投资这门生意做到与环境、组织、人相匹配,从而“疯狂的创造价值”。

03 零售大势,所想即所得、所得即所需

现在让我们说回零售。

零售,从来都是业态更迭最为频繁且灵活的,也是张磊率领的高瓴资本一开始就扎根的行业。

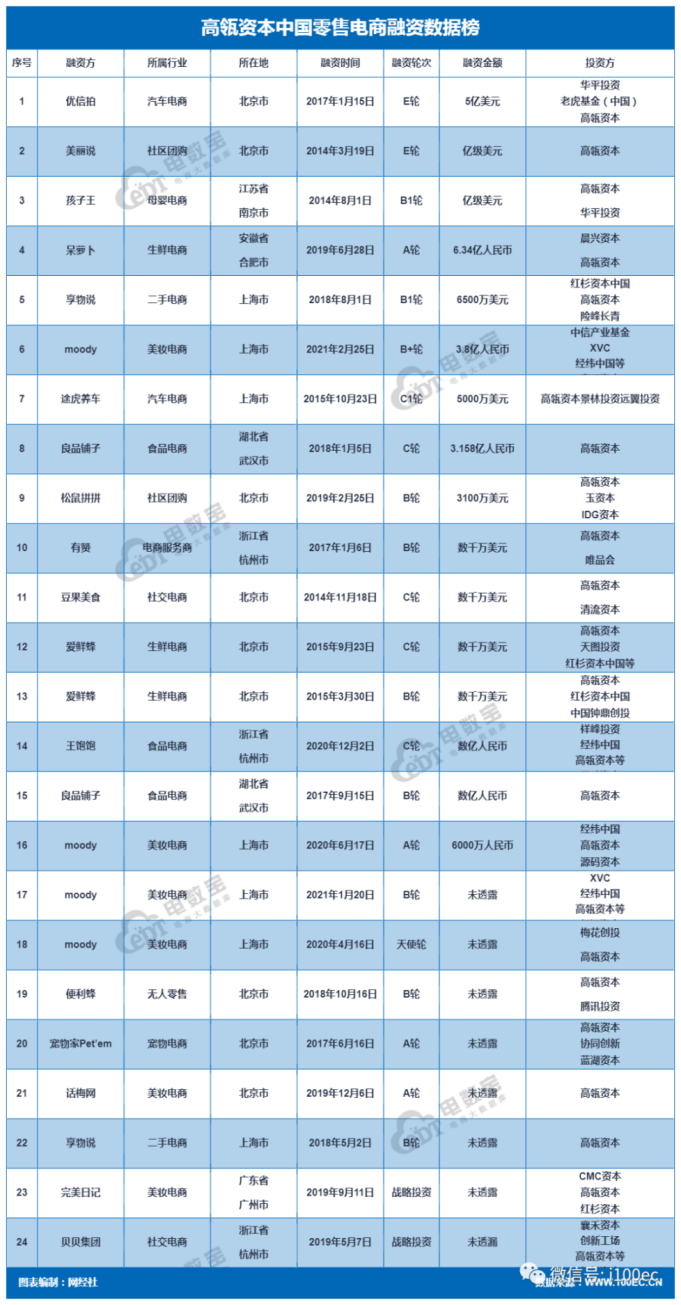

在零售领域,张磊的表现堪称“快走快打”。仅仅在2014年到2021年八年的时间里,高瓴资本投资零售电商24起,其中包括良品铺子、有赞、完美日记等,投资从天使轮跨越到E轮投资,美妆更是重中之重。

图源:网经社

彼时投资良品铺子的原因是,良品铺子在新零售的打法中理解了前提、抓住了关键,也在用创新来重构更符合消费需求的场景。同时,高瓴为良品铺子提供了一些建议和支持:如秉承“高端零食”的路线,引入大数据团队等。

当然,后续的故事我们也知道了。2021年2月,在良品铺子首发限售股解禁后,高瓴系陆续开始减持股份,从初始的11.67%陆续减持至5.56%,几乎朝着清仓减持目标前进。对于短平快的资本投资策略尚属正常,对于强调长期价值投资的高瓴资本来说就显得不太正常。

除了休闲零食,新茶饮也成为高瓴资本锚准的又一领域。这一次,喜茶成了那匹明星资本争相上船的黑马。继2020年注资喜茶,2021年7月高瓴资本等领投5亿,掀起了新式茶饮的又一股狂潮。

注投走高端品牌溢价路子的良品铺子与喜茶,便是高瓴资本早期不求薄利多销“流量经济”的典型投资策略,但在新兴赛道无序竞争以及消费转型的大背景下,性价比策略一定程度上将强势压缩品牌溢价的增长空间,这也是诸多消费升级品牌纷纷下场抢占下沉市场的原因之一。

张磊想要的是具有长期发展潜力的高客单价的优良企业,但在市场初期,野蛮生长的巨大经济效益远比长期缓慢的收益诱人,正因此,在张磊看来,赛道的价值逐渐超过了企业本身,只要看准下注,赛道的溢价能够在短时间内爆发出惊人的收益。这也是高领资本谨慎持仓、清仓的根本所在。

“零售业的发展和时代的发展以及众多生态要素的完善保持同步,这里面既有大量基础设施的升级完善,又有许多人口因素、文化因素的变迁。”张磊写道。

零售与变化一直处于相生相长的循环中,场景、体验、品牌的迭代往往与时代风向标环环相扣,但最本质的仍然是处于消费中心的“人”,正因此,现代新零售供给侧改革、“零售即服务”的底层逻辑呼唤更加丰富而温暖、新奇而繁多的品牌与所见即所得、所得即所需的消费升纬体验。

风口来了,猪也能在天上飞。但猪终究只能在地上跑,飞不了多久。虽然有了资本就能起飞的企业不在少数,资本赋能加持下,即便身处草莽阶段,同样也能搏得巨大的发展空间。但唯有聚焦“以人为主”的个性化消费,不再是求薄利多销的“流量经济”,而是关注个体差异化需求以及全生命周期价值的“单客经济”才能真正支撑企业从常青走向长青。

底层逻辑的变化,是经济和资本要素交叉作用的结果,“变化”也意味“深挖洞、广积粮、缓称王”的策略依旧有效,只不过这个安家称王的空间,要更深、更透。

“Retail is detail”——零售在于细节。物质组成的产品力和文化组成的品牌力共同成为理解零售新趋势的复合视角,坚定地重仓中国、支持实体经济的高瓴资本,需要思考什么是消费者的终身价值,并且应该多些动态的、与时俱进的本原逻辑下的现实操作,这同样也是创业企业翘首以盼的合伙人品质。